连续两周,两家银行陆续发布资管部门大规模社会招聘计划,为正在筹备的理财子公司做人才储备。事实上,有些银行从年初开始,就已开始为理财子公司做人才储备。

这也是今年3月以来,公开招聘动作最大的两家银行资管部门。其中,浦发银行(行情600000,诊股)资管部上周发布12个资管部门岗位,合计招聘32人;邮储银行则在近日发布27个岗位的招聘公告,招聘人数均为“若干”。

截至目前,已有26家商业银行披露设立理财子公司的计划,考虑到业务范围变化及独立运营的考虑,人才缺口巨大。据券商中国记者了解,这些缺口主要通过三条途径解决:

一、未来理财子公司的大部分员工都由现有的银行资管部门平移;

二、通过社会招聘、内部推荐等形式,面向全市场招揽人才;

三、通过银行(或集团)内部选聘,补充理财子公司人员部分缺口。

两家银行资管部的大规模招聘计划

12月21日,邮储银行在总行官网发布社会招聘公告,招聘岗位为总行资管业务和金融市场业务专业岗位。

其中涉及资管业务的包括研究投资类、估值核算及运营类、产品研发及管理类、风险管理类、审查审批类、法律与合规类、销售管理类和信息科技类共8大类27个岗位,每个岗位的招聘人数均为“若干”。

邮储银行资管部招聘信息

数据显示,截至2018年6月末末,邮储银行理财资产管理规模为8172.2亿元。其中,存续非保本理财整体规模达7851亿元,较年初增长7.25%,理财中收26亿元,同比微降。

该行也在本月初披露设立理财子公司的计划:拟出资80亿元,在北京设立全资的理财子公司——中邮理财。

邮储银行资管部总经理步艳红也在近期的一个论坛上表示,该行不断在补充配置包括风险控制、权益投研、销售管理等各类人才,“在银行不太擅长的权益投资领域、不够精细的渠道管理领域和产品管理领域,都需要补充专业人员”。

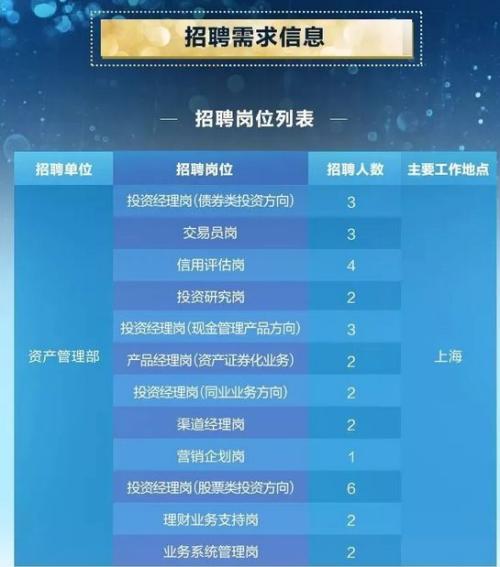

而在邮储银行发布社招公告之前,浦发银行资管部已于12月12日发布大规模招聘计划。涉及投资交易及研究、渠道及营销策划、系统管理及业务支持等前中后台共12个岗位,合计招聘人数达32人。

浦发银行资管部招聘计划

截至今年6月末,该行非保本理财规模约1.39万亿元,较年初减少9.6%,规模位居国内商业银行前列。上半年该行实现资管业务收入30.2亿元,净值型理财产品规模突破3200亿元。

浦发银行也是国内最早一批计划拆分资管子公司的银行。早在2015年5月,该行就通过董事会议案,拟以全资子公司的方式设立浦银资产管理有限公司。

资管新规落地后,该行也按照新规要求,对此前通过的议案进行调整,并在今年8月底通过董事会决议。根据议案,该行将出资不超过100亿元,在上海发起设立全资理财子公司——浦银资管。

人才缺口大

事实上,为了储备独立理财子公司所需的人才,商业银行资管部公开、私下招兵买马就没有停止过。其背景在于,国内银行内设的资管部门往往不足百人,却要管理着上万亿的客户资产。

而早在今年3月,光大银行(行情601818,诊股)资管部就展开多个岗位的社招,包括基金运作负责人、基金会计岗、股票投资经理岗等。这也被不少市场人士认为是首家针对理财子公司补充储备人才的银行。

招行也在今年5月针对资管业务公开招聘风险计量监测、流程风险控制、法律合规、风险评审等风控方面人才,并在科技人才方面设立系统规划刚、大数据架构师等岗位。

贵阳银行(行情601997,诊股)资管部、兴业银行(行情601166,诊股)资管部则在今年三季度分别发布招聘公告。前者公开招聘6名债券及衍生品类投资经理、6名股票及衍生品类投资经理等,后者则展开了债券投资经理、权益投资经理、信用债研究员、权益策略研究、产品设计与研发等一系列岗位的社会招聘。

从各行资管部的招聘公告上看,未来银行理财子公司的人才需求覆盖投研、会计核算及IT、运营、产品研发及管理、风控、审查审批、合规、销售渠道及管理、品牌管理等各类,人才缺口巨大。

“此前资管部门在银行体系内专注于产品和投资端,运营、系统、合规、销售这些内容都是由行内其他部门和分支机构来协助,风险管理和控制则置于全行统一风险架构中,但独立子公司后,这些岗位很大程度上都需要增加人员配置,投研方面也有部分人才缺口,尤其是权益投资方面。”一位华东城商行资管部负责人对记者表示。

除外部招聘外,银行资管部门也积极从内部培养和选拔人才。“其实筹建的消息出来的时候,就有分行和其他业务部门的人跑来了解需求,看看有没有合适的口子,我们的想法是,如果行内有合适的人,当然可以提前锁定,并不是只能通过社会招聘来解决缺口。”一位股份行资深资管人士对记者表示。

当然,更多的人才还是会从原来的资管部直接平移至理财子公司。“提出理财子公司的设立要求前,银行资管部在基本可以视为一个超级的产品部门,因此顺势平移是被普遍采纳的,需要补充的只是资管部门原来缺乏的相关岗位。”前述城商行资管部负责人称。

打造子公司激励机制

由于外部招聘优秀人才涉及与其他同业的抢人竞争,外界也对未来理财子公司的薪酬和激励机制、内部文化建设颇为关注。

“目前银行资管部门的薪酬待遇一般比行内其他部门高出20%~30%左右,但与基金公司相比还是有明显差距。以现有薪酬去挖人很难,监管又没有给子公司留下股权激励的制度空间,就看能不能给出一个市场化的薪酬体系了。”一位华南地区城商行资管部负责人透露。

什么才算是市场化的薪酬体系?前述负责人认为,资管子公司的薪酬体系或许可以参照银行系基金公司,考核指标包括产品规模、业绩表现、管理费收入等等,其中规模会是一个概括性的指标。“产品规模是业绩表现的直接体现,也决定了管理费收入的多少。”

“公募的人才还是比较受欢迎的。他们无论是专业素养,还是市场观念,都比较好。此外,券商、信托,甚至传统信贷方面的人才也需要,毕竟资管子公司未来不只是单纯做公募的业务,也需要能看懂实体企业、非标等方面的人才。”前述华南城商行资管部负责人称。

但也有银行资管人士对未来理财子公司能否给出这样的激励机制持怀疑态度。“在总薪限制下,即使独立子公司,薪酬也不会有太大的提升,对公募、券商的投研人才吸引力可能也有限,但银行的发展平台可能还有一定吸引力。”一位中部地区城商行高管对记者表示。

从记者了解的情况看,多数银行对权益类投资的计划规模都较少,更多的通过公募基金、委外的方式进行投资,而非招募大量外部投研人才来具体操作。这也与银行客户偏好固收类产品有关。

数据显示,截至目前,已有26家银行披露设立理财子公司的投资计划。包括6家大行、9家股份行、9家城商行,以及2家农商行。

据安信证券银行组调研了解,光大银行理财子公司内部筹建基本已经完成,目前在报银保监会审批;招行则从去年至今一直在筹备,也有初步的一些方案,目前材料已经准备差不多。

不少市场人士也预计,明年一季度将陆续有银行理财子公司获批筹建的消息,最快将于明年四季度正式开业。