顶尖财经网(www.58188.com)2018-11-13 18:23:52讯:

停牌上百日,开板跌不停,近一个月复牌的长期停牌个股在复牌后五个交易日相对于大盘平均跌幅高达28%。

近期,证监会发布了《关于完善上市公司股票停复牌制度的指导意见》,进一步缩短停牌期限,上市公司股票超过规定期限仍不复牌的,证券交易所应当强制复牌;同时要求,证券交易所建立股票停牌时间与成分股指数剔除挂钩机制和停牌信息公示制度。

数据宝统计,2008年至2018年A股停牌数量接近4万次,停牌类型五花八门。当前制度下,市场仅对部分停牌事项有时间限制,一些公司迟迟不复牌的现象带来了个股流动性变差、投资者被深套等一系列问题。

38股连续停牌超500天

数据宝统计显示, 2008年以来,两市连续停牌天数超过100天(自然日)个股有1280余只,占两市总股数1/3以上;两市连续停牌天数超过200天的股票多达349只;38股连续停牌时间超过500天,包括*ST丹化(现为山东路桥)、*ST广夏(现为西部创业)、*ST远东(现为视觉中国)、*ST鑫安(现为大地传媒)以及现在仍处于停牌状态的*ST新亿等。

在过去十一年连续停牌超过200天的349只股票中,据不完全统计,公告因重大事项和拟披露重大事项而停牌的有200余只,另有五十余家企业披露了具体的重大事项内容,涉及到重组的比例高达六成。

长期停牌股中,因重组、股改、整改等重大事项之外的原因而长期停牌的个股达50只以上。世纪星源曾因会计师事务所出具了非标或有保留意见的审计报告而长期停牌;沃森生物、奥瑞德因媒体信息需要澄清而长期停牌;还有企业因质押股票接近平仓线、未能及时刊登重要公告而停牌。

“超长待机”股中,*ST丹化和*ST广夏是名副其实的停牌“钉子户”,连续停牌时间分别高达1749天和1516天。

*ST广夏自2010年11月4日公告因公司重整计划停牌至2014年12月29日复牌,停牌时间跨度长达5年,最终以重组失败复牌告终。

*ST新亿自2015年12月因重整事项停牌至今已近三年,公司更是自2016年3月起未再披露关于股票停复牌进展的公告。2010年以来,公司董事或股东因违规受处罚事件多达10件,侧面暴露了公司治理方面存在的弊端。2016年年初,*ST新亿更是通过公积金转股的方式向11名重整投资人受让了10亿股,据报道小股东在因此次除权事件而使账面市值损失达67%。

当前沪深两市仍有19家企业累计停牌超过100个交易日,5家企业累计停牌超过200个交易日,重大资产重组仍是这些企业长期停牌的最主要原因。不少长期停牌股在停牌过程中暴露了一定的财务或质押风险,风险一旦累积发酵,复牌后股价的一次性下泻将会使中小投资者蒙受更大的损失。

“超长待机”股复牌后凶机重重

近一个月内两市共有18只连续停牌超过100个交易日的个股复牌,除天津磁卡外所有个股复牌首日均一字跌停,超10家公司复牌后的连续一字跌停板个数不小于3个。

扣除掉近5个交易日内复牌的公司,其余114家公司在复牌后5个交易日内的平均跌幅高达28.8%,新光圆成、东方金钰、京蓝科技复牌后5个交易日跌幅均超过40%。

长时间停牌伴随的是高风险,从近期的数据来看,停牌时间过长给普遍给投资者带来了难以回避的高损失。近十年长期停牌个股复牌后的市场表现数据同样显示个股复牌后跑输大盘的概率更高。

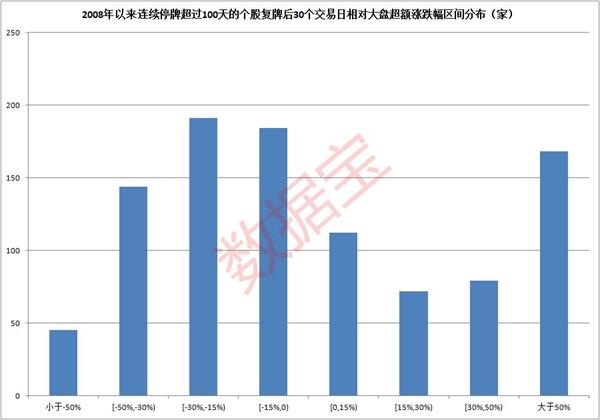

在2008年以来连续停牌超过100个交易日的个股中,57%的个股在复牌后三十个交易日跑输沪深300指数,38%的个股相对大盘跌幅超过15%,而复牌后连续涨幅居前的个股的停牌区间几乎都横跨牛市,复牌后的股价暴涨存有补涨因素。

华数传媒借壳上市后超额回报超10倍

借壳上市普遍被认为是长期停牌原因中较为积极的停牌信号。数据宝统计,截至当前,两市共有127股借壳上市成功,其中125例发生在2008年后。从二级市场表现来看,这125股在借壳上市日期后的5个交易日和100个交易日平均跑赢沪指18%和21.7%。

华数传媒借壳上市后市场表现较好。公司于2012年8月21日借壳成功,借壳上市后100个交易日的股价相对于大盘的超额回报超过10倍;新华联、广发证券、浙数文化等股在借壳上市后5个和100个交易日均大幅跑赢沪指。

从复合盈利来看,上市公司借壳后3年的净利润增速均值明显改善。借壳上市个股在借壳前,前3年的净利润复合增长率均值为-20.85%,但借壳后其净利润复合增长率增长至137.47%,8成个股在成功借壳上市后净利润复合增速有所提升。

停牌事件数量受市场波动影响

事实上,除以上超长停牌案例外,因其它原因而导致的停牌不在少数。从近十一年来的数据来看,剔除停牌半天及以内的情形,A股市场停牌事件数量整体呈现倒U型。2008年至2015年逐年上升,2015年停牌数量达到顶峰5540件,平均每只股票停牌两次。而从2016年至2018年,随着市场监管的严格,停牌事件数量逐渐下降。

值得注意的是,2008年A股停牌事件高达7844件,即年内平均每只股票停牌5次,十分罕见,直至2015年这一总数才再次达到高峰。2008年和2015年市场的异常波动是造成这两年停牌时间异常高发的最重要原因。

2008年和2015年A股均处于牛市末期,大盘触及顶峰后均开始断崖式下跌,系统性风险极大,停牌成了上市公司意图规避股价下跌的重要手段,市场一度出现“千股停牌”的奇观。市场剧烈波动时,上市公司为规避风险而更具有短期停牌的动机,这其中,市值偏低的民企因对波动的敏感性更高而具有更强的停牌倾向性。

从日停牌股数量当A股上市公司比例来看,最近交易日A股日停牌率为1.59%,为2008年以来的最低值。而在2016和2017年,A股所有交易日的平均日停牌率尚高达9%和7.04%。近一年多来,上市公司随意停牌、长期停牌、信息披露不充分等问题已有所改进,不过相较于MSCI市场指数中0.2%的平均停牌比,A股的停牌比例仍然偏高。

经济落后地区成停牌事件高发区

剔除停牌半天及以下的事件,近十一年来停牌股遍布全国31个省市,经济发达地区的停牌股数量普遍较多。分地区来看,8省市的停牌股数量超过100只,广东省位居首位,停牌股数达464只;其次是浙江省、江苏省、北京及上海。

不过,从停牌股与当地股票总数的占比来看,却是经济落后地区领先一筹。其中内蒙古自治区25股无一幸免;而江苏省、浙江省及广东省的停牌股占比不到8成。经济落后地区成为停牌事件重灾区。

从平均停牌次数来看,经济落后地区依然遥遥领先。青海省、宁夏、内蒙古及山西省近11年内平均每股停牌次数均超过10次,青海省11股平均每股停牌近15次;相反,上述5个经济发达省市统计期内平均每股停牌均不到7次。

房地产板块近98%个股发生过停牌

过去11年间,虽然化工、机械设备、医药生物等行业停牌股数量的绝对值最大,但防御性板块停牌个股数在占行业个股总数的比例更高。具体来看,房地产板块近98%个股发生过停牌;其次是钢铁、综合、商业贸易等5行业,停牌股占比均超过90%。银行板块停牌股数量占比最低,不到7成;汽车、电子及通信行业该比值也较低。

今年临时停牌数量减少

由于对停牌制度的低约束,不少股票因业绩亏损、不及预期或未披露等其它奇葩的原因而临时停牌,也有不少个股因股价涨跌幅限制而停牌1小时。

据统计,十一年来两市共有926只股票因未披露事项而停牌一天,而停牌次数较多的主要为化工及机械设备股。ST冠福共停牌过25次,阳煤化工、ST明科、黑猫股份各停牌过24次、17次、15次。

2012年以前,上司公司短期停牌的原因主要在于未及时披露重要信息,而2013年之后因该原因所导致停牌的事件数量显著减少,股价异常波动成为新的短期停牌最重要的原因。

信批不规范是导致上市公司临时停牌的另一重要因素。2008年以来,因媒体报道了公司未披露的信息而临时停牌一天的个股有46只,安凯客车、大通燃气、金路集团等7股因该原因停牌超过2次,安凯客车高达4次;东阿阿胶、华润三九、中联重科等蓝筹股也均有这一类停牌事件发生。

2018年,上市公司临时停牌一天的情形大幅减少,根据深交所网站统计显示,今年前十个月深交所共有23股发生了临时停牌一天的事件,ST股占比过半,临时停牌最主要的原因是撤销风险警示及年报披露等。

长期恶意停牌引发市场不公

过去十多年间,A股停牌率长期高于MSCI发达市场的平均水平。从停牌结构来看,美国等发达国家的停牌多以股价异动等警示性停牌为主,而A股则存在大量例行停牌事项,导致上市公司钻停牌制度漏洞的现象屡见不鲜。

停牌制度设计的本意在于消解市场的信息不对称,保护中小投资者的利益。与正常停牌相比,长期停牌剥夺了普通投资者的交易权,除了无法及时对最新信息做出交易决策外,投资者还需要承受资金的时间成本,复牌后时常引爆的地雷令投资者叫苦不迭,引发了市场不公。而停牌时间过长同样也会加深各方对上市公司无谓的猜测,扰乱投资者对真实信息的获取和判断权。

正常交易状态下,上市公司的重大信息能在市场上较为理性地消化,投资者有充足的时间用买卖股票的方式对信息做出回应。而连续停牌时间过长会使市场的负面情绪集中爆发,复牌后发生踩踏事件,投资者难以及时止损;由于极端情绪的渲染,复牌后市场也容易产生大量异常交易的行为,信息可能存在被过度反映的风险,交易效率被严重损伤。

点击查看>>>百万股民都在看这些公司研报 行业价值热点抢先阅读 牛股基因实战策略

(文章来源:数据宝)