顶尖财经网(www.58188.com)2018-1-8 10:51:01讯:

Wind数据统计显示,2018年解禁市值将创下近7年高峰,同比2017年增加1.2万亿元。其中1月正是年内解禁市值第二高峰。部分投资者担心如此巨大的解禁压力,会对相应个股形成巨大抛压,从而掣肘A股结构性行情的纵深发展,特别是对本已风雨飘摇的中小市值板块,造成“不可承受之重”。

分析人士指出,2017年颁布的减持新规将较大限制股东的减持行为,经测算,实际能够减持的数量经测算与去年下半年无异。而且减持时间线将大大延展,对A股春季躁动行情难以形成较大冲击。

年度解禁次高峰来临

2018年,A股市场将迎来2011年以来最大的解禁潮。Wind数据显示,按1月5日最新收盘价计算,2018年全年解禁市值合计高达4.05万亿元,而当前全部A股总市值为63.08万亿元,前者占后者比例为6.42%。

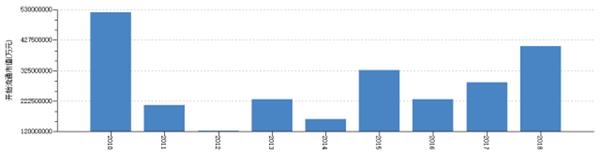

2010年至2018年A股市场解禁情况一览

数据来源:Wind

2018年全年解禁市值,相对2017年全年的2.85万亿元,多增1.2万亿元;创下了近7年新高,前一次高点为2010年的5.21万亿元。

2010年至2018年A股各年解禁市值一览

数据来源:Wind

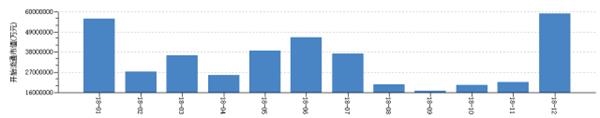

按月度来看,2018年的年首、年中和年尾各有一次高峰。其中12月是年内最高峰,解禁市值高达5919.7亿元,1月是第二高峰,解禁市值为5616.47亿元;6月是第三高峰,解禁市值达4600.53亿元。

2018年A股月度解禁情况一览

数据来源:Wind

2018年A股月度解禁市值排行

数据来源:Wind

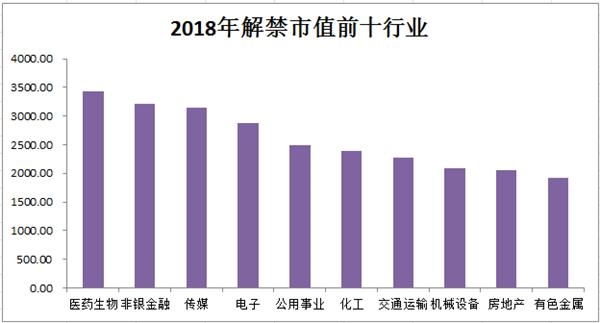

行业之中,医药生物、非银金融、传媒、电子、公用事业、化工、交通运输、机械设备、房地产和有色金属等行业2018年解禁市值位居前十,分别高达3433.31亿元、3206.08亿元、3149.31亿元、2872.64亿元、2499.09亿元、2389.69亿元、2276.60亿元、2093.92亿元、2052.68亿元和1925.99亿元。

数据来源:Wind

仅就1月而言,1月28日当周也就是本月最后一周,解禁市值为2970.17亿元,是1月份解禁市值最大的一周,也是全年解禁市值最大的一周。个股中,申万宏源、顺丰控股、万达电影、石化油服、华友钴业、春秋航空、晨光文具、上汽集团和昆仑万维1月解禁市值居前,且在百亿元之上。其中石化油服解禁日期为1月2日,其余均在1月中下旬。

新时代证券研究所投顾总监刘光桓表示:

限售股解禁对市场的影响有两方面:一方面是限售股解禁给市场的资金面带来压力,形成一定的抽血作用,特别是目前存量资金博弈的状况下,市场资金面将面临考验;另一方面,对投资者心理上造成一定压制。

减持新规缓和压力

不过,申万宏源证券分析师马晓天指出, 解禁股中的部分股份是在职董监高持有的限制出售股份,或主动承诺不减持的股份,实际能够减持的数量小于解禁总数。同时,减持新规下,股东的减持行为受到较大的限制,这将有效缓和大规模解禁带来的压力。

根据证监会2017年5月27日发布实施的《上市公司股东、董监高减持股份的若干规定》,上市公司控股股东和持股5%以上股东(统称大股东)、董监高减持股份,以及股东减持其持有的公司首次公开发行前发行的股份、上市公司非公开发行的股份,必须遵守以下规定:3个月内通过证券交易所集中竞价交易减持股份的总数,不得超过公司股份总数的1%;通过大宗交易方式减持股份,在连续90日内不得超过公司股份总数的2%,且受让方在受让后6个月内不得转让;通过协议转让方式减持股份导致丧失大股东身份的,出让方、受让方应当在6个月内继续遵守减持比例和信息披露的要求;减持上市公司非公开发行股份的,在解禁后12个月内不得超过其持股量的50%。

“《规定》的执行在一定程度上限制了大股东、董监高减持解禁股的数量,违规减持、清仓式减持等行为明显减少,对维护股票市场的稳定产生了积极的效果。”马晓天说。

减持新规理论上大幅降低了定增及IPO等解禁股份的减持压力,据川财证券测算,2018年可减持的量每月维持在一两百亿元左右,与2017年下半年相比变动不大。

配置需求释放助力“小阳春”

“按照减持新规,首发或者定增的股东、董监高等在减持新规约束范围内的主体,如果想要减持股份,时间线将大大延长。受新规约束的股东尤其股份较大者若想要通过正规途径清仓式减持,大概要花费1-2年时间。即便有大股东通过大宗‘代持’或者‘买断’的方式变相减持,大宗的受让方也同样要遵守6个月的限售约定,盘面解禁压力会因此向后顺延。”某券商机构部人士分析道。

川财证券提醒,实际减持压力可能越积越大,对中长期市场资金面始终是个隐患,对估值提升不利。

那么,解禁压力是否就将断送A股当前的结构性牛市呢?

渤海证券分析师周喜统计了2010年1月至2017年11月期间解禁个股的表现,发现无论是定向增发解禁还是首发原始大股东解禁,在解禁前后都未出现相对自身行业指数的回落表现。甚至首发原始股东的解禁前后市场相对回报要略高于定增解禁前后的回报。

周喜指出,究其原因,不排除有部分上市公司为配合股东的解禁减持而释放业绩或利好消息,从而带来了个股的上涨。总体来看,解禁压力加大并不能直接等同于下跌压力,投资者还应辩证去看待“解禁——减持——业绩”这三者的关系。

仅就春季行情而言,申万宏源策略团队认为,2018年春季躁动行情可期。首先,2017年11月中旬以来的强势股调整已释放大部分风险。其次,股市流动性方面,同样是积极因素多于消极因素:保险年底兑现收益和调仓影响已经过了最坏的时刻,逐渐由单边赎回转变为有申有赎;资管新规征求意见结束后,银行赎回压力最大的时刻也将过去。

申万宏源策略团队表示:

之前银行受困于资管新规预期,在2017年11-12月兑现了较多赎回,但在元旦假期过后,正常的配置需求有望开始释放,而资管新规预期的逐渐明确则构成开年加快配置需求释放的催化剂。