7日,私募大佬东方港湾董事长但斌以《穿越时间的河流,与伟大企业共同成长》为题进行了演讲。但斌还是一如既往地继续坚定看好茅台、腾讯,称茅台就是“活菩萨”给大家送钱。

以下为但斌7日演讲实录,中国基金报记者进行了整理:

今天我和大家分享的是我们东方港湾一些投资的逻辑,因为投资的风格有很多,有不对的地方请大家多多包涵。

投资比的是谁看得远、看得准、敢重仓、能坚持

我先给大家分享一下我对中国和全世界的看法。我个人认为投资是比谁看得远、看的准、敢重仓、能坚持。但所有这一切都取决于对未来的判断和看法,因为很多人都对事物充满着比较悲观、犹豫的看法,当然今天的中国我们相对乐观的。但是展望未来还是比较难的。比方说2008年全球金融危机的时候,大家很担心,包括我们的总理说过一句话,2008年是中国经济本世纪以来最艰难的一年;但是过去十年大家可以看到一个结果,就是年年难过年年过,年年过的都不错。

回到过去也没有人能成为巴菲特

这是过去十年的情况,那么未来十年或者二十年,我们习大大两个梦想可以实现的话,对于我们投资人来说就是处于非常幸运的时代。我用两个人作类比,我们中国所处的位置。一个是1913年,美国是非常强劲上升的势头。但是在1912年、1913年发生了美国的经济危机,当时摩根先生用一己之力拯救了美国的金融市场,当时他说过一句很著名的话,做空美国是会破产的。事后看当时的确应该利用危机买进甚至不应该有危机,但是当时恰恰有危机。

我们看看巴菲特1956年开始做投资,很多人说回到巴菲特时代能成为巴菲特,对不起,在座各位包括我,如果回到巴菲特时代实际上面临的是比现在更不确定的时代。为什么?越南战争1955年开始,美国真正参战是1962年开始。巴菲特刚投资不久,到1975年战争失败,美国退出越南,美国从68年开始到80年代,美国开始长达十几年的滞涨期,这个过程中市场曾几次跌幅超过30%、50%,包括巴菲特的合作伙伴芒格先生当年也亏了很多钱,那你回到巴菲特时代你凭什么能成为巴菲特呢?

所以《时间的玫瑰》里我写过一句话,巴菲特之所以伟大,不在于他75岁拥有470亿美金的财富,而在于他在很年轻的时候想明白了很多道理,用一生岁月来坚守。实际上我们中国甚至全世界投资人今天面临的时代比巴菲特刚开始面临的时代要和平得多、繁荣得多,所以如果没有一个正确的价值观,是很难长期成功的,做投资是很难的。我们中国是有光明的未来的,目前我们面临的环境是超越摩根和巴菲特,应该是横跨了他们俩人的时代,甚至是第三个时代。

如果中国有这样的一个更好的表现,你看美国在2001年互联网泡沫毁灭之后,苹果、谷歌、微软、亚马逊、Facebook这几个企业表现得非常出色,但是中国改革开放到今年是第40个年头,实际上我们有很多企业表现的比美国的企业还好,比方说阿里巴巴、网易、好未来,可惜这三个公司都在美国上市。我们说中国企业增长得这么快,理当有企业超过美国的表现,比美国这些伟大的公司表现的还要伟大,但是很遗憾,他们要不就是在美国上市,要不就在香港上市。

中国将成为世界第一大经济体

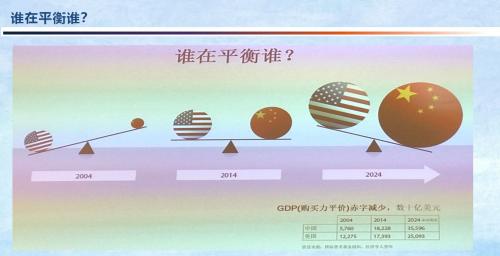

这是去年9月份在哈佛商学院我们一个教授做的,他的资料上说他曾经当过(类似于)美国国防部副部长。他讲中美两国的比较,他当时说2009年2013年,奥巴马和希拉里提出亚太再平衡,但是他说晚了,他说要是在2004年的时候,美国经济体是一个大球,中国是一个小球;2014年两国平衡,2024年,中国变成了大球,美国变成了小球。他说到底谁在平衡谁?

这个教授还在课堂上还谈到一个效率的问题。举了个例子,波斯顿查尔斯河上有座桥,维修了十几年到现在都没修好,还说明年我们去的时候保证这个桥还在维修;同样的我一个台湾朋友也给我介绍说,欧洲也一样,德国有一座桥1970年立项准备修,一直到2001年才把那个桥修好。然而这个教授在课堂上给我们展示了中国的效率,北京三元桥的维修,我们88个同学可能都太忙了,不知道我们北京维修三元桥花了多长时间维修,有人说一年,有人说几个月,那个教授给我们展现的视频是48个小时。在美国、欧洲几十年修不好一个桥,在中国比它复杂的多得多的桥48个小时就能维修好,这就是未来的中国。前几天我从广州飞上海,登机前发了两个照片,一个是登机口,一个是候机楼里的情况,我写了一个感慨:中国是第一世界。我不知道大家有没有和我一样的感觉,当你从北京、深圳、上海,甚至成都、郑州飞美国的时候,你降落肯尼迪机场时什么感觉?你发现从第一世界到了第二世界、第三世界。

有中国特色的企业将表现突出

如果中国在长期上升的过程中,我们说有哪些行业会受益?

有人说中国有些曾经的蓝筹股,不行了,很多历史上很好的股票表现得不行了。但是从我们看美国的长期表现好的、优质的公司来说,确确实实有些行业和公司是可以持续表现好的。过去这么多年,不仅仅是苹果、谷歌、亚马逊、微软等等这些吸引眼球的公司表现非常出色,菲利普莫里斯,生产万宝路香烟的这个企业,也是不断创新高,实际上美国的强大不仅仅是科技公司的强大,还有麦当劳、肯德基、星巴克等等。类似这些行业也都持续表现非常出色。

中国的投资人要学习美国做长期投资,当然中国有一些特色的地方,比方说去年白酒表现得非常出色,不亚于白酒的还有传统的涪陵榨菜(行情002507,诊股)、海天味业(行情603288,诊股)等等,这些从中国传统文化、风俗孕育出来的企业都表现的非常出色。这有他背后更深邃的道理。因为从中国改革开放40年的进程中,很多投资人,包括高净值朋友、事业有成的朋友始终对中国的法律制度、产权有一些深深的疑虑,挣钱以后第一选择是移民。实际上我们看到在中国的整个成长过程中,有些人是有些疑虑的,但真正决定一个国家民族未来是我们的风俗、习惯、传统、宗教、文化,是这些东西决定我们长远的道路。

在中国历史上战争很频繁,太平是很短暂的,但是只要有个几十年的太平岁月,中国人集聚的财富都是世界第一。而且在中国几千年的历史中,建国100年的时刻,往往是中国历史上最强大的时刻。所以说如果习大大的第二个100年可以实现的话,中国在2025年会超越美国成为世界第一大经济体,在2049年中国的经济规模会是美国的两倍。

中国有这么一个长远的变化,而且可以这么说,全世界没有任何一个国家、一个民族像中国这样,14亿的人这么多人把挣钱当信仰。这是决定中国的伟大公司能集聚更多的财富的核心和关键。而且中国肯定能突破中等收入陷阱成为发达国家,我用了肯定两个字,这是我个人的信念。

好公司越涨越便宜

那么如果中国成为发达国家,我们看到美国的发展历史进程中,即便是一个很明确的向上方向,但这个市场本身也是波澜起伏的。比方说巴菲特时代,也碰到过滞涨时期18年只涨了一个点等等的岁月。那么在中国也一样,像我92年从业,刚从业碰到一波上涨行情,然后就一轮很大的下跌,下跌80%多;又好了一下到了1558点,又来一个跌幅更深,持续时间更长的回调。我从业26年,碰到过7次以上跌幅超过50%的,而且持续3-5年的情况。刚刚过去的2015年,15、16、17到今年的18年,这是第四个年头。

而且A股市场经常是上涨非常短暂,下跌非常漫长,但是40年的改革开放中,市场从来没有像我们做股票市场这样,经历过房价跌过50%、地价跌过20%、30%的情况。如果2008年的金融危机不用4万亿来打鸡血的话,比方说2008年,如果房价跌50%,地价跌20%、30%,如果持续到2013年,我估计许家印会破产,王健林会破产。但我们做股票的经常经历股灾,伤害非常大。2015年千股跌停,后遗症延续到现在,救市资金还有几万亿在市场里面,如果撤出的话市场会是怎么样的表现?所以在经济长期上升过程中,在这么变化动荡的市场里面,靠什么办法胜出?我们就是靠投资最好的企业。比方说在93年顶部你买入最好的公司,比方说福耀玻璃(行情600660,诊股)的话,持有至今大概是43倍的回报;如果很幸运买到底部的话,是167倍;如果更有洞察力的话,比方说买到云南白药(行情000538,诊股)的话,哪怕最高点是146倍,最低点是570倍。

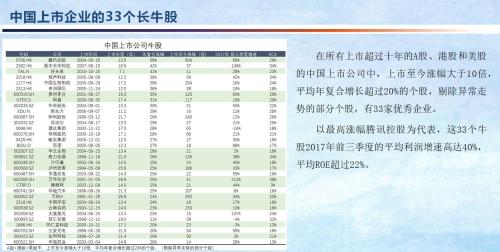

如果在中国的A股市场长达很多年的岁月中,如果能真正从商业模式、企业出发,选择中国在全世界上市的中国的最好的企业,跨度在10年以上的企业,大家可以看到他们有共同的特点,ROE基本上都在20%以上,中国的很多很好的企业如果能够持续有这样盈利的增长,这些公司我相信在未来的岁月中还能展示出它的魅力和价值。而且好公司有时候是越涨越便宜。我相信如果A股市场面对的是中国成为全世界最大的经济体这个愿景的话,这里面很多公司还会表现得更好。

现在的茅台和腾讯,就是未来的茅台和腾讯

很多人说,你能不能找下一个茅台或者下一个腾讯?现在的茅台和现在的腾讯,就是未来的茅台未来的腾讯。当然在我从业25年中好公司是定期出现,就像MBA选秀一样,有大年有小年,但是每年都有好选择,每隔5年、10年都有大选择,这些真正的创造财富的现象级的伟大公司。

包括今天有茅台的吉祥物,实际上大家把茅台当作吉祥物是对的,它确确实实就是一个吉祥物,因为买茅台在长期时间里是没有人亏钱的,而且更重要的是未来,只要持续买入它,还是不会亏钱。茅台就是一个菩萨,给大家送钱的。

作为一个出身农民家庭、成长在工人家庭,没有任何背景的人,走到今天,我觉得这个国家给了我们每个投资人非常好的机会,雪坡很长很深很厚,不亚于美国巴菲特滑过的雪坡。所以我祝愿在座各位和我一起,希望在我90岁生日的时候(芒格今年94岁、巴菲特88岁)还能像芒格和巴菲特一样工作,100岁还能拄着拐杖看我们的深圳湾。希望在座的各位和我一起在这长长地雪坡中,在这个伟大的国家中共同奋斗,开创我们每个人自己的事业。

茅台为什么是菩萨

在会场外接受媒体访谈时,但斌就茅台是活菩萨深入剖析了一下:

为什么说茅台是菩萨呢,你看美股有一家公司菲利普莫里斯去年创历史新高,这个企业上市有60、70年了,这家公司他的前身是美国烟草,美国烟草这家公司分拆以后,继承权是菲利普莫里斯,这个公司的成立历史是200多年,你说成立200年还能创新高的企业,茅台这个产品比菲利普莫里斯的烟草要好,很少有产品能长期涨价,你看茅台的1951年1.28元/瓶的酒现在值多少钱,计划经济时代茅台GAGR年复合提价5.6%,市场经济时代GAGR年复合提价14.5%。

只要中国的白酒文化不消失,茅台存在200年、1000年的话,你大概算一下,如果它的产品是(1+10%)的100次方、200次方的话,做投资都喜欢用DCF模型来计算企业价值,一个企业生命周期存在20年与200年这个计算是非常不同的,就算少一点的话,茅台如果GAGR每年提价3%的话,你复合计算一下200年的话,大概能值多少钱。

茅台现在的股价,按2018年29块钱每股收益,大概是25倍市盈率,你如果到今年三季度、四季度,或是年底,就开始按2019年的每股收益计算的话,按照我们测算的话2019年大概在36块钱的每股收益,你只需要一年的时间,茅台的市盈率就变成了20倍了,你说他是便宜还是贵。

而且还有一个,稍微看远一点算一下,茅台极限产能假如达到每年8万吨,今年提价后每瓶969元的出厂价,8年时间10年时间如出厂价提到1650元的话,相当于从去年819/瓶提了一倍,净利润则要提升到6倍,按2017年估计270亿元的净利润,那么未来8-10年后能达到1620亿元的净利润,现在市值9200亿元,市盈率不到6倍。所以说茅台就是给大家送钱的活菩萨。

全世界很少有企业毛利率达到90%,净利润能有50%,换一个企业能有这样的利润率,必然有很多企业进入竞争,但是茅台的品牌护城河其他企业是进入不了的,你看美股创新高,伯克希尔哈撒韦达到30万美金,亚马逊、Google的股价超过1000美金,大家不要看茅台的股价高就觉得贵,400的时候大家就觉得贵,现在700了,明年可能要过1000。

只要茅台的估值(市盈率)和帝亚吉欧一样保持30倍的市盈率,你看茅台值多少钱。你看2017年有个新闻,有个阿姨1973年在银行存了1200块钱,去年到银行取是2684元钱,1973年那个时候我6岁吃一根冰棍是几分钱,1200块钱当时是一个富人,45年以后这些钱只够吃顿饭了,当时如果买茅台酒的话,大概可以买200瓶,我特意问过卖茅台老酒的朋友,1973年的茅台酒大概卖四五十万,如果当时买茅台酒,当时是富人,现在也是富人。像茅台这种产品,主要还是需求量太大,供给端量太少。而这一切的关键还是人们生活水平不断提高,中国人财富不断增长导致。