顶尖财经网(www.58188.com)2018-1-4 22:22:37讯:

复盘2017年,中国A股IPO数量继续领跑全球股市,这也是A股IPO有史以来最为蓬勃发展的一年!这也让券商投行收获颇丰。

券商中国记者根据Wind最新统计数据梳理发现,2017年有436家公司完成IPO并登陆A股,同比增长92%,数量创下历史新高;2017年全年A股首发募资总额共计2301.09亿元,同比增长53.81%。

这一年,共有59家券商投行分食了A股IPO提速的“大蛋糕”。

一方面,投行龙头抢得先机,大券商排名座次“咬得太紧”。投行竞争格局进一步分化;

另一方面,天风证券、渤海证券、国融证券、华英证券、九州证券、首创证券等中小券商分得一杯羹,2017年全年均实现1单IPO项目顺利过会,创下了近两年来的历史最好成绩。

券商中国记者梳理出A股IPO年度十大龙虎榜,全方位呈现券商IPO业务的实力较量、全国各地区各行业的A股IPO实力版图。

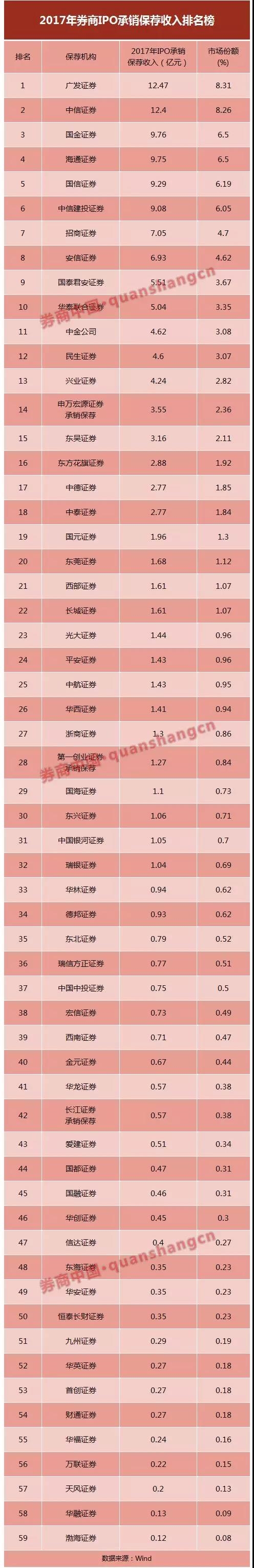

IPO承销收入:广发证券是最大赢家

2017年全年,有436家公司(剔除“上海环境”和“招商公路”)完成IPO并登陆A股,为59家券商贡献了约148亿元的承销收入。59家券商中,共有15家券商2017年全年的IPO承销及保荐费超过3亿元。

无论是IPO承销收入还是IPO项目数(剔除联席保荐项目)排名,广发证券均位居行业首位,成为2017年IPO投行最大赢家。

2017年全年,35单IPO项目(均为主承销商)为广发证券带来承销保荐收入合计12.47亿元,排名位列行业第一。相较于2016年,广发证券2017年的IPO承销收入实现了翻倍,同比增幅113%。

信息显示,广发证券2017年承销保荐的IPO项目中,共有8家企业首发上市的承销及保荐费超过5000万元,振江股份这一单最高,达7620.12万元,其余分别是三雄极光、海利尔、视源股份、周大生、勘设股份、一品红、雄塑科技。

中信证券2017年以12.4亿元的IPO承销收入紧随其后,同比增幅49.38%,IPO承销收入市场份额8.26%。国金证券、海通证券、国信证券、中信建投证券、招商证券这5家券商的IPO承销收入也均超过7亿元,且均实现同比增长。其中,海通证券2017年全年IPO承销收入9.75亿元,同比增长约621%。

IPO承销保荐市场蓬勃发展之下,2017年IPO承销收入行业排名前15的券商中,共有13家券商实现同比正增长,除了海通证券之外,民生证券全年IPO承销收入合计约4.6亿元,同比增长273.49%。

而在2017年发力江苏、浙江区域,且借助地域优势的东吴证券成功“逆袭”,全年IPO承销收入3.16亿元,行业排名跃升至第十五位。东吴证券2017年承销保荐的11个IPO项目中,有5单来自江苏省、1单来自浙江省。江浙两省在2017年是“IPO大省”。

与此同时,渤海证券、爱建证券、国融证券、华福证券、九州证券、华英证券、首创证券、华安证券、宏信证券等中小券商也创下近两年的IPO承销收入最好成绩,进步斐然。

值得一提的是,2017年平均每单IPO项目实际募资金额约5亿元。剔除尚未公布承销保荐费用及未完成发行的IPO项目,中金公司和申万宏源证券承销保荐这两家券商2017年IPO承销收入同比下滑。

相较于2016年,2017年中银国际证券、中国民族证券、英大证券、湘财证券、太平洋证券、世纪证券、南京证券、摩根士丹利华鑫证券、江海证券、红塔证券、广州证券、财富证券等券商IPO承销保荐业务“颗粒无收”,尚未录得IPO保荐收入。

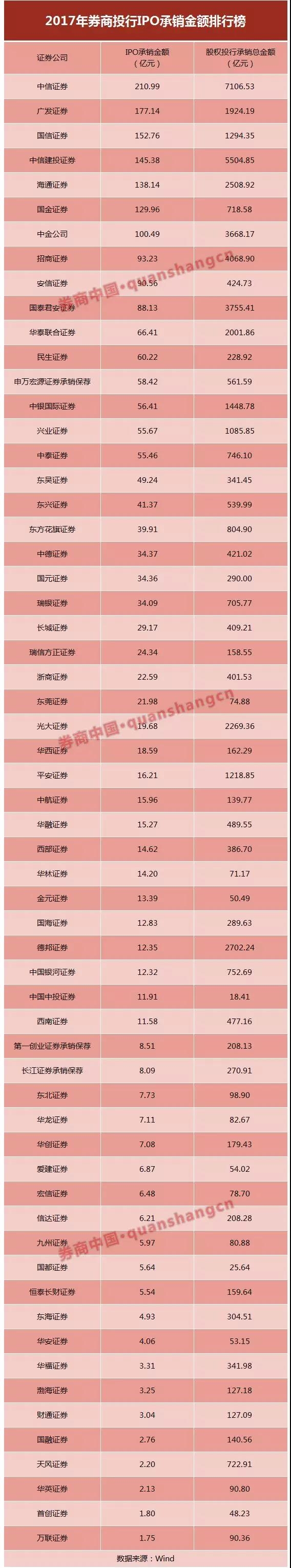

IPO募资金额:中信、广发、国信前三

2017年,A股IPO募集资金总额创下近年来的历史最高纪录,达2301亿元。此外,尚有26家公司IPO审核通过但尚未发行,预计募集资金236.43亿元。

作为一路为企业上市“保驾护航”的中介机构,券商投行IPO承销金额的实力显得十分重要。中信证券以210.99亿元位居第一,广发证券以177.14亿元位列第二。国信证券、中信建投证券、海通证券、国金证券和中金公司IPO承销金额亦均超过100亿元。

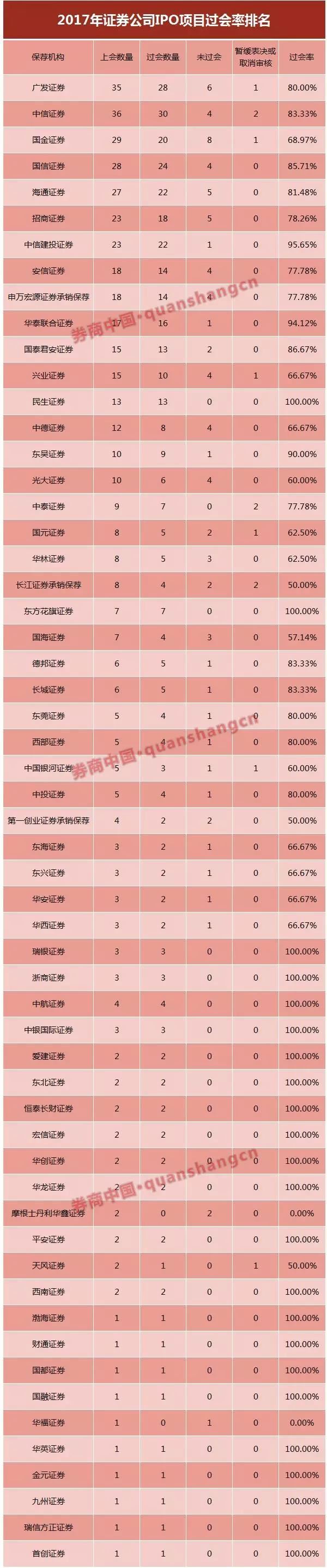

IPO项目超十个券商“过会率”:民生证券100%

券商中国记者统计,2017年全年,证监会审核首发申请479家,过会380家,占比79.33%;IPO申请审核未通过86家,占比17.95%;13家企业IPO申请审核被暂缓或取消,占比2.71%。

IPO速度创下历史纪录,保荐机构迎来历史最好的时刻。2017年,中信证券IPO项目(含联席保荐承销)上会数量36家,过会数量30家,拿下双料冠军;紧随其后的是广发证券2017年全年IPO上会数量和过会数量分别为35家和28家。国金证券、国信证券、海通证券、招商证券、中信建投证券等券商上述两项数据均超过20。

从“过会率”数据看,IPO项目保荐数量超过10家的券商中,民生证券以100%的过会率排名第一,民生证券去年全年的IPO承销保荐收入累计4.6亿元,创下近年来最佳业绩。中信建投证券、华泰联合证券、东吴证券以95.65%、94.12%、90%紧随其后。

IPO项目保荐数量超过10家的券商中,过会率不超过七成的券商有光大证券、兴业证券、中德证券和国金证券。

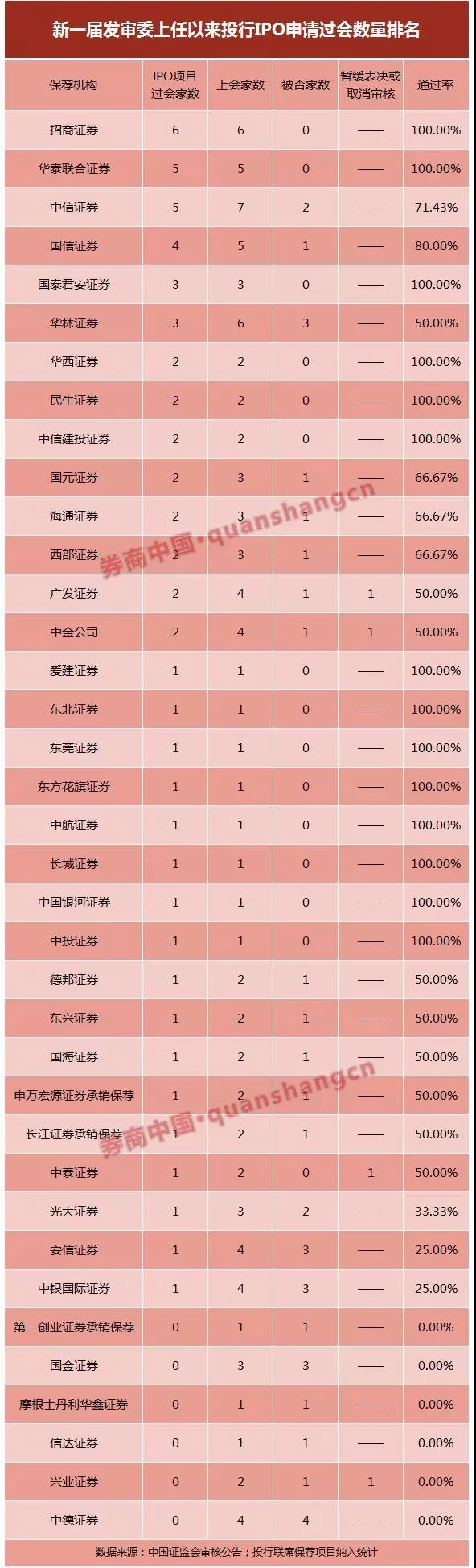

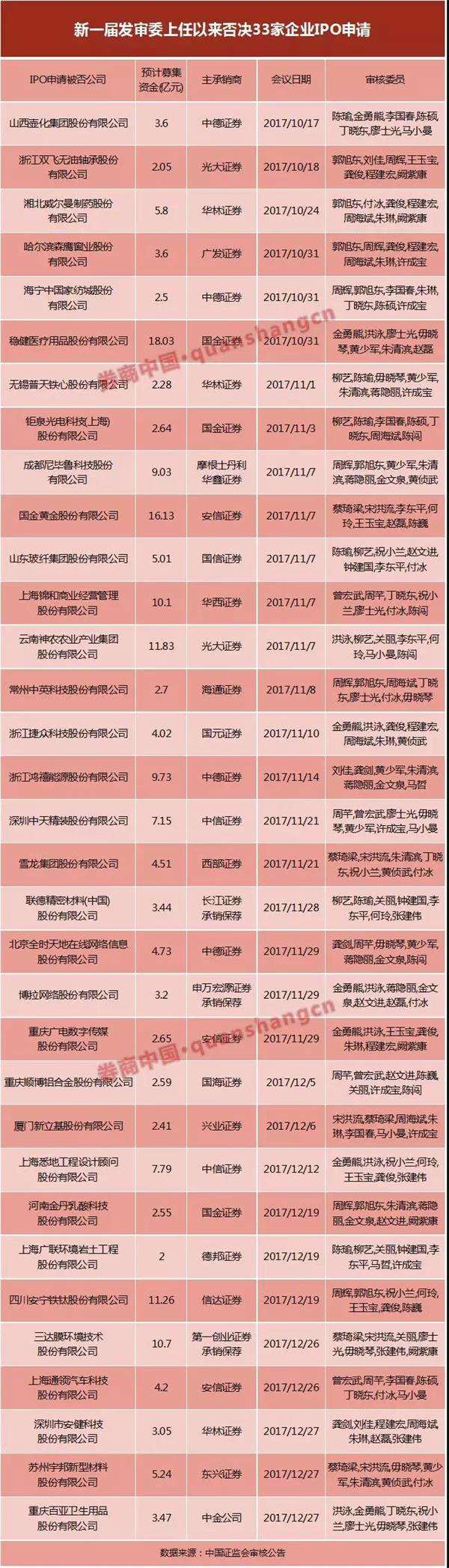

新发审委上任后的IPO成绩单:招商、华泰过会率100%

史上最严的新一届发审委自2017年10月17日履职至年末,共有33家IPO申请被否,52家通过,4家被暂缓表决或取消审核。IPO的发审通过率大幅下降,甚至出现了单日IPO审核零过会“团灭”的罕见一幕。

券商中国记者统计发现,自2017年10月17日新发审委上任以来,券商投行IPO项目整体60%左右通过率之下,招商证券、华泰联合证券的IPO项目通过率100%,同时位居行业第一。

新发审委否决33单IPO:中德、国金、安信“滑铁卢”

新发审委改写IPO生态,IPO审核趋严已成为行业共识。从新发审上任后的33家IPO项目未过会数据看,中德证券(4单)、国金证券(3单)、安信证券(3单)这三家券商IPO项目被否居多,以2017年单个IPO平均承销保荐费率6.77%估算,错失承销收入约上亿元不等。

据了解,新任发审委在关注申请材料真实性、业绩可持续性、独立性等基础上,强化了内控规范性的审查,进行全方位严格审核。事实上,IPO发审会否决率也于今年达到历史峰值,而不少拟IPO企业由此衍生了“拖延上会”之举,但陆续遭到监管部门的警示。

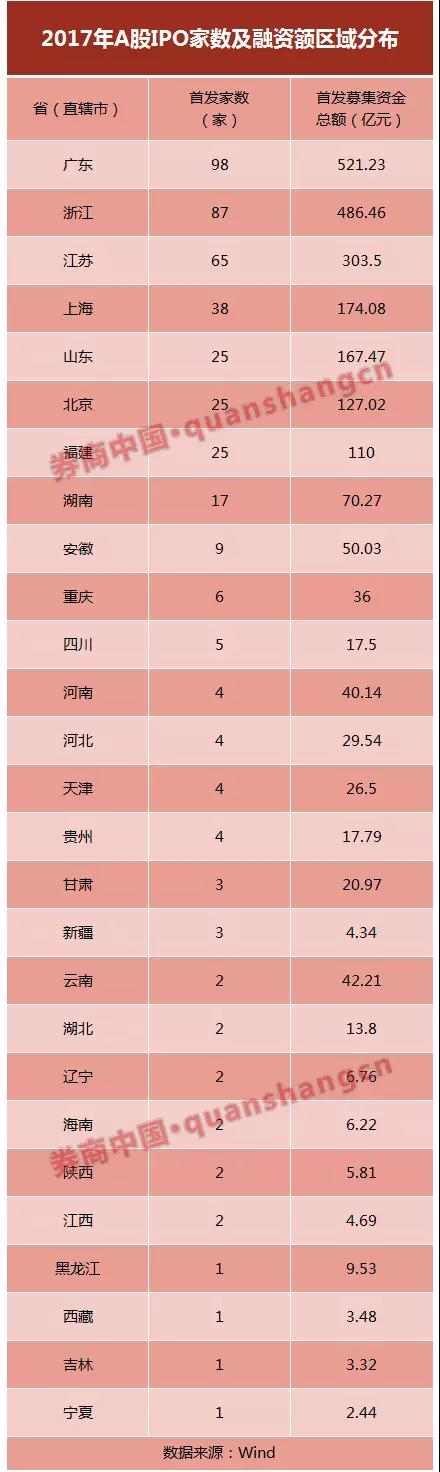

IPO企业区域版图:广东省拿下双料冠军

2017年IPO审核加速常态化,全国各地区全年IPO版图随之重塑,来看看你的家乡上市公司有多少!

从区域分布来看,2017年A股IPO分布在全国27个省(市、自治区),以经济发达的沿海地区为主。无论从IPO家数、募资额,还是新股市值来看,广东省(含深圳市)均排名第一。

IPO数量方面,2017年全年,广东一共有98家公司上市,在全国占比22.37%。浙江、江苏紧随其后,分别为87家、65家。此外,上海、山东、北京、福建、湖南均超过10家。

IPO募资额和总市值方面,广东省2017年上市的98家公司募资总额达到521.23亿元,占A股市场募资总额的22.65%;截至2017年底,这98家公司总市值达到7514.77亿元,在新股中占比24.23%。

值得注意的是,广西、内蒙古、山西这三个省份2017年没有一家公司完成上市。

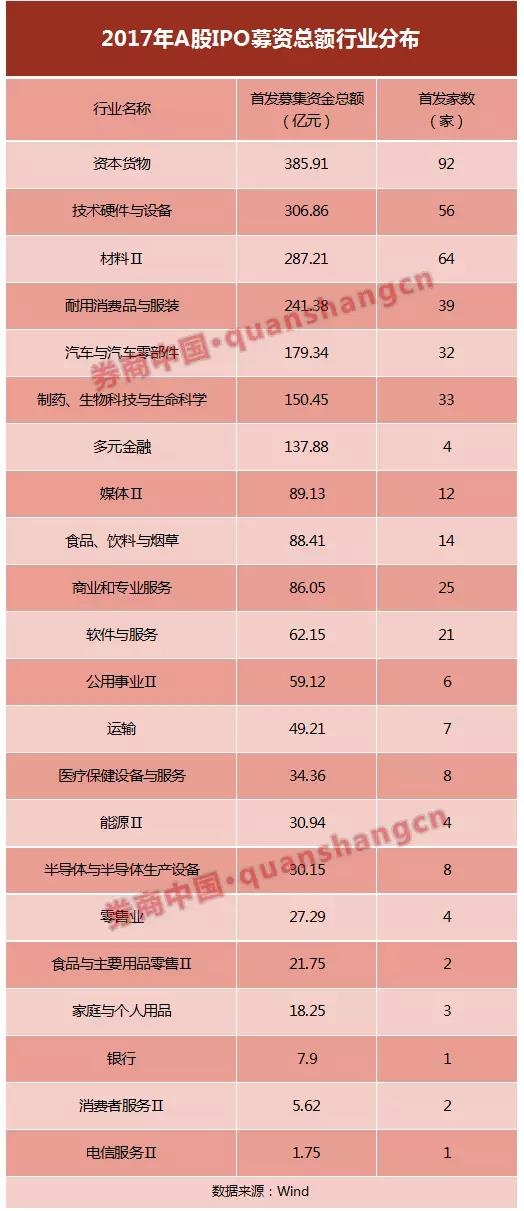

IPO行业分布:资本货物行业最热门

资本货物行业依然是最热门的融资行业,2017年IPO家数92家,融资金额居首位,高达385.91亿元。技术硬件与设备、材料行业分别以306.86亿元和287.21亿元的IPO融资金额位列第二和第三。2017年房地产行业和保险行业无一家公司登陆A股。

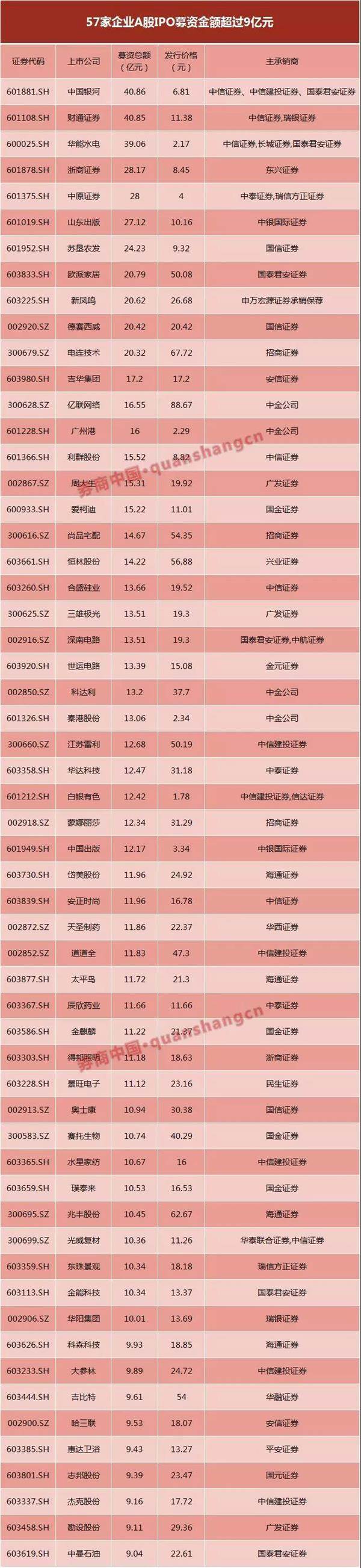

A股IPO企业融资额:前10名融资总额下降四成

在整体活跃的IPO市场背后,还出现了另外一种现象:即IPO单家企业发行股数和单家融资额与往年相比明显下降。

2017年,共有57家企业A股IPO募资金额超过9亿元。2017年登录A股的前10名企业IPO募集资金总额约290亿元,较去年下降了40%,这十家企业平均筹资额跌破30亿元。

业内人士分析称,IPO单家平均融资规模较低的原因,或与拟IPO企业体量分布、兼顾市场承受力以及IPO改革需求等多方面因素有关。

近四年IPO市场:IPO家数、募资额创下历史新高

监管部门治理IPO排队“堰塞湖”信心之坚决,也带来了2017年IPO市场的异常活跃。

2017年,新上市企业家数、累计融资额均创下近四年来最高纪录,IPO排队企业审核周期开始缩短。

2017年有436家公司完成IPO并登陆A股,同比增长92%,数量创下历史新高;2017年全年A股首发募资总额共计2301.09亿元,同比增长53.81%。

展望2018年,普华永道中国内地及香港市场主管合伙人林怡仲表示,“鉴于新成立的发审委的上巿审核倾向更为严谨、严格的趋势,预期2018年A股IPO仍会保持活跃,但节奏会比2017年有所放缓,预计2018年全年A股IPO为300-350宗,融资规模为1800-2000亿元人民币。”

股权融资全貌:A股IPO和可转债融资是最大亮点

从整个股权融资来看,A股IPO和可转债融资无疑是2017年股权融资市场的最大亮点。A股IPO家数创历史新高,可转债融资规模达到近7年来的高点。

2017年全年,可转债和可交换债融资规模实现“跨越式”增长。2017年共有23家上市公司进行可转债再融资,募集资金总额602.72亿元,同比增长166%;93家上市公司进行可交换债再融资,募集资金总额1251.78亿元,同比增长119%。

值得注意的是,增发仍然是股权融资市场的主力,2017年全年募集规模达12705.31亿元,占股权融资总规模的74%。