2017踩不上节拍赚不到钱?2018如何才能赚到A股的钱?十大最悬疑待解

2017年的A股是颠覆式的。

最为鲜明的特征,是2017年白马股表现抢眼,回顾A股史上,每次抱团取暖,最终都是曲终人散,2018年的白马股会否转向,会由大股票向中小市值转变吗?

茅台成了消费升级的最大受益者,2018年会不会成为A股首只上千元的股票?

2017年陆股通带来的北上资金,成为推动A股上涨的重要力量,也是主力进退的重要风向标,2018年的悬念在MSCI,今年会给市场带来多少增量资金……

我们搜集整理这十大悬疑,看A股会给出怎样的答案。

1 热点会由蓝筹股向中小市值股转变吗

2018年了,牛了一年的蓝筹股还会继续牛下去吗?熊了一年的小盘股还会继续熊下去吗?

回顾2017年的A股市场,难以用简单的牛熊定义:指数表现不错,结构分化十分严重,大涨30.21%,深证100R也涨了28.43%,中证1000却下跌17.35%,创业板指也跌了10.67%。

进入2018年之后,市场热点是否会从蓝筹股转向中小市值股,成为市场最为关心的话题,各家机构也给出了不同的观点。

蓝筹白马派

海通策略荀玉根:2018年初公募调仓和保险实现财务收益可能给白酒家电带来短期的交易性冲击,但出现大跌的可能性不大,这次白酒家电为代表的消费白马与2013年电子传媒为代表的成长白马有明显不同:

一是消费白马基本面并未显著恶化,估值盈利仍匹配。二是新的替代品暂未出现,消费白马股仍具有配置意义。三是边际增量资金仍是外资和保险,他们配置上偏好消费白马。

中原证券(行情601375,诊股):

2018年经济平稳下行,通胀压力不大,A股上市公司业绩相对2017年可能出现下滑,货币政策稳中偏紧,估值方面受无风险利率保持高位、并逐渐回落的态势影响,亦不会有大涨的行情。

配置上建议以稳健大体量的银行保险为底仓,注重对产业趋势的把握和映射至A股市场的结构性机会。

前海开源基金杨德龙:

2017年只是白马股发力的第一个阶段。随着2016年10月深港通开通,加上沪港通,A股和港股就实现了全面的互通互投,长久以来被严重低估的A股蓝筹股的估值,因港股的投资者进入而令估值会进一步提高,而小盘股估值则不断下跌。2018年仍然是白马蓝筹股行情,而小盘股的下跌还没有结束。

南方基金史博:

过去10年中小盘股涨势良好,很多投资者都获得了超额收益。2017年整个市场风格切换到蓝筹股和价值股上,很多投资者不太习惯这种变化。但是,如果与海外市场相比,A股这种风格的演绎还远不算极端。中小创派

安信策略陈果:

过去一年多,市场的结构分化已经演绎到了非常极端的水平,“价值投资”甚至体现成

了“市值投资”,并且和上市公司的盈利趋势发生显著背离:经济企稳复苏背景下,小市值公司盈利增长已开始强于大市值公司。

战略性看好创业板指:

创业板指构成后周期与新兴成长行业为主,2017年让投资者认为不需挑行业,只看大市值的时代很可能过去了,投资依然需要选择中期最具成长性的行业。在及基建短周期下行背景下,创业板公司2018年盈利增速上行更确定,这一点显著优于中小板与中证500,其PE/G回到极具吸引力水平(预计2018年盈利增速上行至30%,估值下行至30倍),除非出现金融危机,投资者很难买到如此估值的中小盘成长股。

招商策略研究团队:

2017年对陆股通QFII客户存在一个错觉,就是他们只喜欢买入大市值低估值白马股,但实际上不同的客户实际上风格差异很大。当A股的大市值公司完成的估值回归之后,一些QFII客户实际上已经在成长股中寻找更多机会,2018年,在一百亿到五百或者八百亿市值的上市公司中寻找标的会比较有优势。这一观点,基本得到各类QFII客户的一致认可。

申万宏源(行情000166,诊股)证券傅静涛:

2017年是“挣业绩钱”的大年,2018年上市公司盈利能力将维持高位,但低基数效应消失,A股总体盈利增速将逐渐向ROE回归。2018年,“业绩钱”依然是正贡献,但A股非金融石油石化的同比增速下滑将是大概率事件。中小创相对业绩趋势可能重新占优,成长终归来,创新和制造将是2018年的主线。

交银国际洪灏:

在流动性的约束下,小盘股将会有结构性的机会。这是因为大盘股在2017年大幅上涨之后,它们的相对收益已经趋于极端。随着未来几个月通胀压力抬头,信贷增速放缓,债券收益率很可能在2018年一季度前仍难显著下行。

相对于无风险的国债而言,大盘股虽盈利稳定,但估值却越来越高,并已开始失去明显的投资价值。从大盘股向小盘股轮动的过程将会是曲折的——直到这一趋势最终被大部分人认可为止。大盘股仍将有个别,而非系统性的机会。

2 MSCI会带来多少“洋”资金

2017年10月24日凌晨,MSCI明晟发布纳入A股的指数MSCI China A Inclusion Indexes,这是2017年6月20日A股被宣布纳入MSCI新兴市场指数后,又一步新进展。2018年,对于A股的国际化进程尤为重要。

我们再来看一下2018年A股国际化时间表:

2018年第一季度,MSCI明晟发布详细的A股纳入文件;2018年6月1日,按照2.5%的纳入因子将A股正式纳入MSCI新兴市场指数中;2018年9月3日,将A股的纳入因子提高到5%。

A股纳入MSCI指数,意味着对外开放程度逐渐加深。短期影响偏积极,更多影响在长期。长期看,海外投资对A股参与度进一步提升,市场风格将更为理性化。最为关键的是,MSCI指数会为A股注入源源不断的资金。

中金公司王汉锋:

MSCI将于2018年6月正式将A股纳入其指数体系。虽然QFII/RQFII已经运行多年,互联互通机制也让更多海外投资者可以投资A股,但综合韩国和中国台湾的历史经验来看,加入MSCI指数体系有望加速A股国际化的进程,进而对市场投资者结构、交易风格、产品生态产生深远的影响。尽管过程不会一蹴而就,但中长期进出中国的资本双向流动均将不断扩大。

结合更新后的纳入名单和MSCI公布的全球跟踪其指数的资产规模,静态估算2018年MSCI纳入A股带来的资金流入规模在150~200亿美元左右(包含主动和被动型资金),即每一步实施将带动75~100亿美元的流入。具体流入规模与未来增长环境,市场预期等因素相关。

中银国际证券:

A股加入MSCI后,带来的短期增量资金近800亿人民币,从初始纳入5%到最终全部纳入仍需较长时间。中长期来看,A股全面纳入后带来的海外资金流入规模静态估计约1800亿美元,被动资金134.5亿美元,动态估计约2969亿美元,被动资金221.85亿美元。此外,A股入摩在中长期将会带来较大规模的海外资金流入,推动全球对中国资产的配置,由此将提高对人民币的需求,从而平衡资本流出,稳定人民币汇率。

3 2018年会有多少增量资金

股市涨跌与资金流动相生相长,牛市资金流入,熊市资金流出,资金进出平衡则为震荡市。由此可见,资金进出则是掌握股市牛熊的关键,海通策略荀玉根给出了一组数据让市场较为振奋:

预计2017全年资金净流入223亿元,而2018年A股将有3300亿增量资金,相对2017年资金流入有明显增加。

具体来看:

2018年总体来看,机构投资者和居民养老型资金(公募基金、保险、社保、养老金、银行居民养老型资金)预计合计带来增量资金约5100亿,外资有望给A股带来约3000亿增量资金,融资余额预计增加900亿,资金流出(IPO、产业资本减持、交易费税)合计约5700亿,预计2018全年资金净流入在3300亿左右。

4 A股会有仙股出现吗

先来看一下仙股的定义:

仙股之说,最初源于香港的股市,“仙”(仙:cent)的音译是香港人对英语“cent”(分)的译音。仙股就是指其价格已经低于1元,因此只能以分作为计价单位的股票。

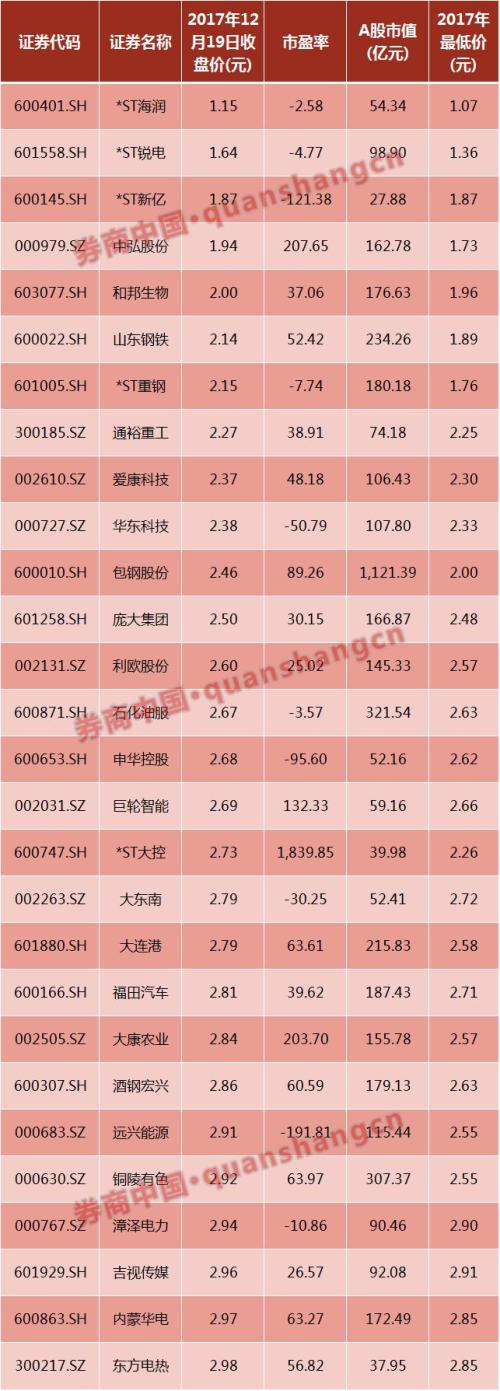

回顾2017年A股市场,还未曾出现股价低于1元的股票,*ST海润(行情600401,诊股)创下了2017年A股股票最低价——1.07元。

数据显示,截至2017年12月29日,28只股票股价低于3元,4只股票低于2元,以*ST公司为主,分别是*ST海润、*ST锐电(行情601558,诊股)、*ST新亿(行情600145,诊股)、中弘股份(行情000979,诊股)。

5 半天或全天不交易的股票会出现吗

据券商中国记者统计,日均成交额低于1000万的个股,在2017年前4个月从未出现过,2017年5月份仅1只股票日均成交额低于1000万。进入2017年11月份,日均成交额低于1000万的个股开始增多,数量多达17只。2017年12月份这一数据更为惊人,多达113只个股日均成交额低于1000万。

注:统计范围剔除2017年上市新股以及每月交易日不足10个的股票

曾几何时,个股流动性危机对于A股市场来说,还是一个极为陌生的话题。2017年伴随着蓝筹股崛起、小盘股失去稀缺性,个别股票流动性危机正在上演,大市值蓝筹股拥有更活跃的交易量,而一些中小市值个股的交易量不断降低,甚至出现日均交易不足500万元、半个小时没有一次成交的“奇观”。

零成交在A股市场算是一大“奇观”,但是在其他股票市场来看,零成交并不是什么稀奇事儿。以港股市场为例,2017年12月29日,日成交量不足5000股的股票共有24只,其中亲亲食品(01583.HK)全天仅成交了100股。

在A股“港股化”的论调中,2018年A股个股流动性危机是否会继续,让我们拭目以待。

6 新股上市数量会超过2017年的436家吗

数据显示:2017年两市共迎来436家新上市公司(剔除招商公路(行情001965,诊股)和上海环境(行情601200,诊股)),这一数据创下了A股市场历史新高。相比2016年的227家增长92.07%;融资规模2301亿元,相比2016年的1496亿元增长了53.81%。

市场人士表示,高标准、严要求的趋势下,IPO通过率低于以前可能是未来的常态。尤其是以2017年10月份为界,第十七届发审委履职之后,IPO的发审通过率大幅下降,从2017年前三季度的83.04%下降至第四季度的57.77%,否决率更是较前三季度增长近三倍,达到36.66%。

普华永道预计,鉴于新成立的发审委的上市审核倾向更为严格的趋势,2018年全年A股IPO为300-350宗,融资规模为1800-2000亿元。

7 选基还会优于选股吗

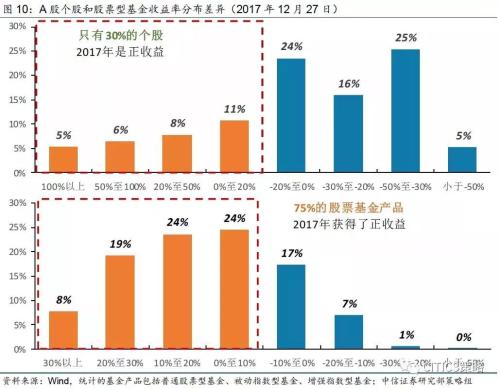

先来看看中信证券(行情600030,诊股)给出的一组数据:

个人如果在2017年年初随机购买一只A股个股并持有到12月27日,那么只有30%的概率获得正收益,预期收益率是-17.7%(不考虑分红)。但是,如果同样在年初选择申购一只股票基金,持有到12月27日,那么其有75%的可能获得正收益,预期的净值回报率是10.1%。

为什么会出现这样的差异?

这种个人与机构的收益率的差异源于2017年A股鲜明的风格分化,以及机构们紧密抱团蓝筹和白马的选择。这也导致了“基民”们的财富效应高于“股民”。

不过,回顾A股史上,每次抱团取暖,最终都是曲终人散。机构抱团何时松动,选基是否还能优于选股,2018年的A股市场将为大家揭晓。

8 “下周回国”贾跃亭会回来吗?乐视何时复牌,会否退市

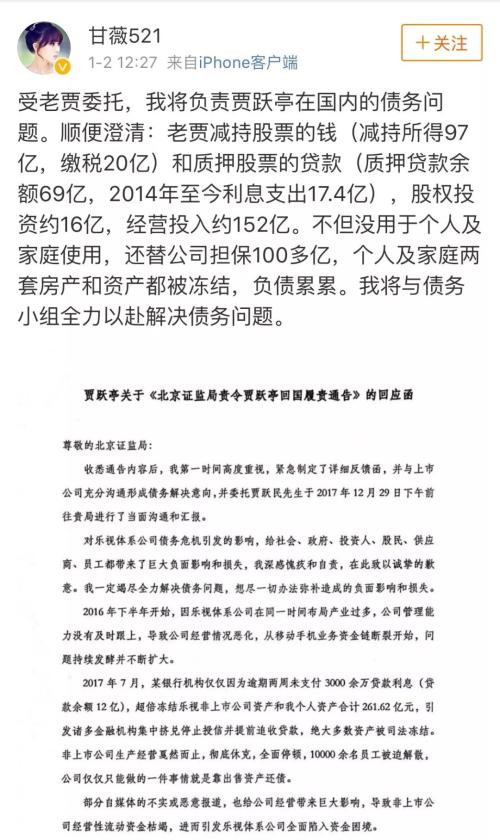

“下周回国”贾跃亭还没回国!日前,中国证监会北京监管局责令贾跃亭于2017年12月31日前回国。1月2日,贾跃亭在个人微信公众号、个人官方微博发布了关于《北京证监局责令贾跃亭回国履责通告》的回应函。

贾跃亭妻子甘薇也发布微博回应:

“受老贾委托,我将负责贾跃亭在国内的债务问题。顺便澄清:老贾减持股票的钱(减持所得97亿,缴税20亿)和质押股票的贷款(质押贷款余额69亿,2014年至今利息支出17.4亿),股权投资约16亿,经营投入约152亿。不但没用于个人及家庭使用,还替公司担保100多亿,个人及家庭两套房产和资产都被冻结,负债累累。我将与债务小组全力以赴解决债务问题。”

这是贾跃亭首次公开回应套现资金去哪儿了的问题。

对于持有乐视网(行情300104,诊股)的投资者来说,贾跃亭是否回国已经不是那么重要,乐视网何时复牌、股价真的会跌至3.91元吗、是否存在退市风险,这才是股民最为关心的话题。

2017年年底,沪深交易所分别对部分指数成分股进行了调整,其中乐视网成了“主角”,被深证成指、深证100、创业板指、沪深300、中证100、中证800等指数调出。

9 贵州茅台(行情600519,诊股)股价会上1000元吗

酒喝不炒!?2017年的贵州茅台从股价到酒价,都是当仁不让的明星。

2017年倒数第二个交易日,股价大涨8.21%,报收于718.69元,创历史第二高收盘价,盘中最高价为719.9元,与719.96元的历史最高价也仅差6分钱。

进过近两日的调整,贵州茅台股价依然站在700元上方,就市值来看,贵州茅台市值接近9000亿元,距离万亿市值仅差一个多涨停,万亿市值是什么概念,贵州省2016年GDP是1.1万亿。

回头来看,2017年贵州茅台在质疑声和赞赏声中,股价不断创出新高。如今股价已经突破700元,成为两市第一只也是唯一一只股价超过700元的股票。作为两市股王,贵州茅台在2018年会不会成为A股首只股价上千元的股票,值得期待。

10 万亿市值俱乐部还会再添新成员吗

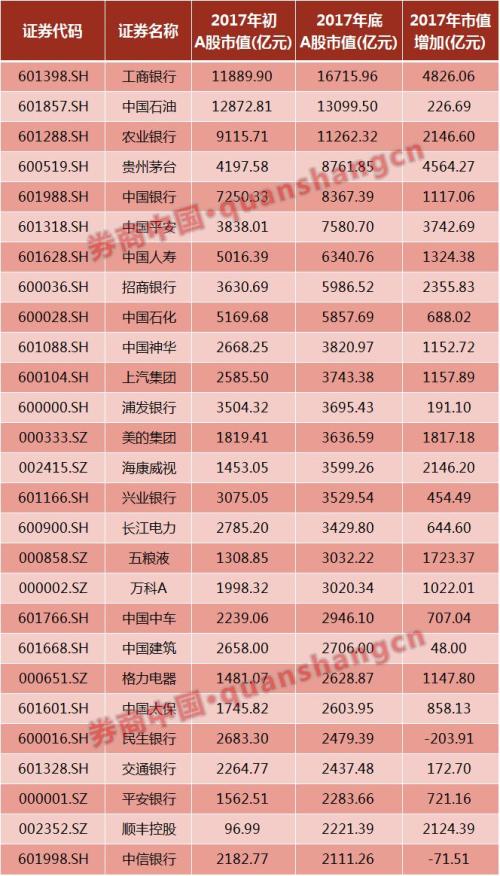

数据显示,截至2017年12月29日,A股市场中万亿市值俱乐部共有3“会员”,分别是工商银行(行情601398,诊股)、中国石油(行情601857,诊股)、农业银行(行情601288,诊股),而在2017年初,万亿市值俱乐部仅2名成员,分别为工商银行、中国石油。

经过2017年的翻倍行情,贵州茅台市值已从年初的4197.58亿增长至8761.85亿,距离万亿市值俱乐部已经不远。此外,万亿市值俱乐部门外还有中国银行(行情601988,诊股),2017年底市值也超过了8000亿元。

总体来看,2017年市值增加上千亿的股票共有16只,分别是工商银行、贵州茅台、中国平安(行情601318,诊股)、招商银行(行情600036,诊股)、农业银行、海康威视(行情002415,诊股)、顺丰控股(行情002352,诊股)、美的集团(行情000333,诊股)、五粮液(行情000858,诊股)、中国人寿(行情601628,诊股)、中油资本(行情000617,诊股)、上汽集团(行情600104,诊股)、中国神华(行情601088,诊股)、格力电器(行情000651,诊股)、中国银行、万科A(行情000002,诊股)。