顶尖财经网(www.58188.com)2018-1-29 7:57:19讯:

点击查看>>可转债数据一览表

与去年转债市场骤然降温不同,进入2018年之后,可转债的投资价值被越来越多的机构资金认可。

重要的是,这份“认可”并不是纸上谈兵,已有机构资金“真枪实弹”的参与了进来。转债市场也能很好证明这一点:新规后上市的30只可转债,年内仅1只下跌。

近期在A股不断上涨中,可转债行情也全面来袭。与A股“牛市不赚钱”的情景不同,转债市场出现了普涨行情,这也与2017年的转债行情呈现出四大不同:

1、年初至今仅1只可转债下跌

进入2018年之后,可转债市场出现普涨行情,不少可转债已经走出10%甚至20%以上的涨幅。数据显示,涨幅超过10%的可转债共有8只,仅1只可转债下跌。

2、资金已开始布局转债市场

据申万宏源统计,当前基金对于可转债的仓位已有所增加,不考虑基金规模变化,当主要参与转债的基金的仓位升至历史中值和最大值时,最多可承接535亿元和1489亿元的供给。此外,目前新申报转债基金共有9只。

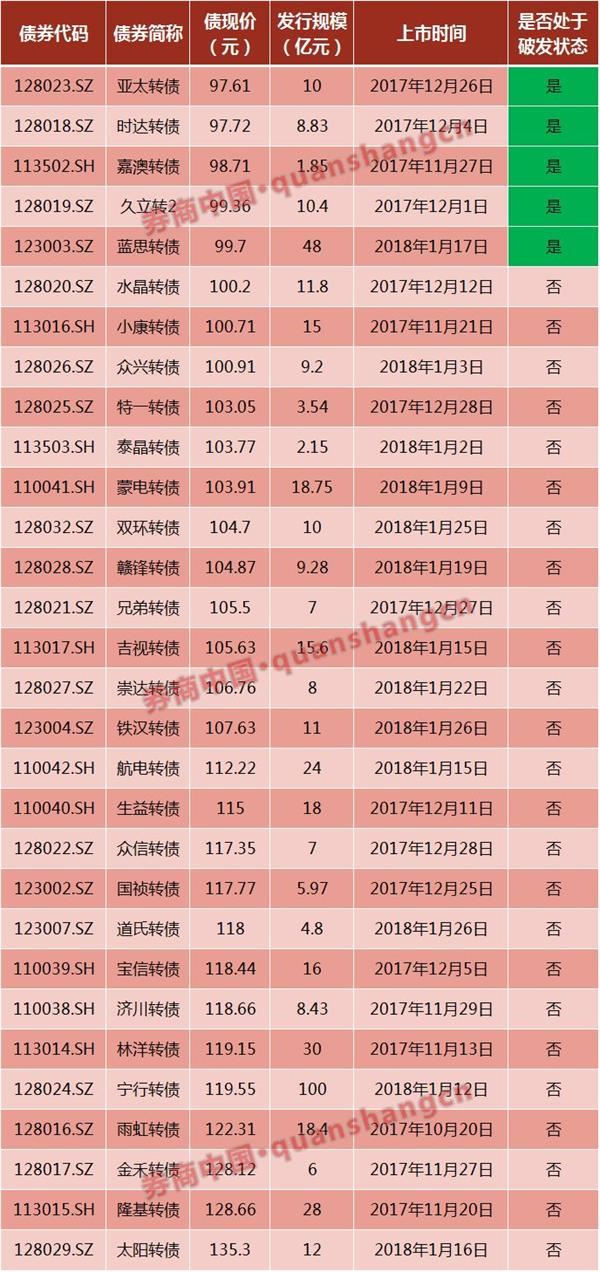

3、30只可转债仅5只破发

较2017年底近六成可转债破发不同,进入2018年之后,可转债破发行情已开始修复,截至1月28日,新规后上市的30只可转债仅5只处于破发状态。

4、机构开始唱多转债市场

与去年下半年谈“转债”色变不同,2018年以来多家机构开始唱多可转债市场,认为可转债市场将成为市场“金矿”。当前,已有不少基金经理公开表示对可转债市场的青睐。

此外,截至1月28日数据,本周共有4只可转债将上市交易:周一3只,分别是东财转债、天康转债、迪龙转债,周二1只,为万信转债。

年初至今仅1只可转债下跌

进入2018年之后,在金融大蓝筹的带领下,A股市场走出了一波小牛行情,不足一个月时间,沪指涨幅高达7.59%,已超过去年全年涨幅。但由于A股市场行情分化严重,让不少投资者陷入“牛市不赚钱”的囧境。

与此不同的是,可转债市场进入2018年之后走出了普涨行情,数据显示,中证转债指数年后涨幅高达9.52%。

据券商中国记者统计,进入2018年之后,可转债市场出现普涨行情,不少可转债已经走出10%甚至20%以上的涨幅,而且,转债申购新规后上市的30只可转债中仅1只年内下跌。

涨幅超过15%的可转债共有3只,分别是太阳转债、宁行转债、道氏转债,均于今年上市,涨幅分别达到35.3%、19.55%、18%;

涨幅在10%-15%之间的可转债共有5只,分别是众信转债、航电转债、济川转债、金禾转债、宝信转债。

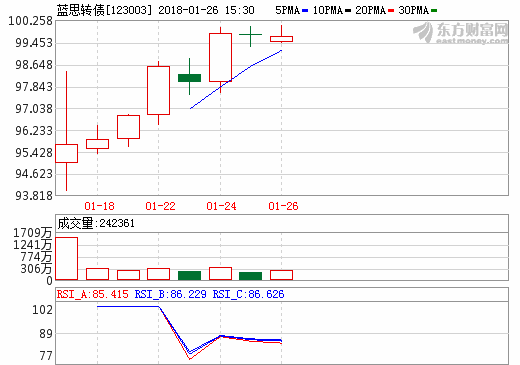

此外,仅蓝思转债年内是下跌的,但相较于其上市首日收盘价,已有4.17%的涨幅。

资金已开始布局转债市场

随着可转债发行数量的增加,以及年后转债市场的逐渐升温,可转债基金罕见地出现了扎堆发行。申万宏源研报中提到,2017年发行40只公募转债,相当于过去5年总和,此外待发公募转债129只,共计3841亿元。

可转债的投资价值被越来越多的机构资金认可。重要的是,这份“认可”并不是纸上谈兵,已有机构资金“真枪实弹”的参与了进来。

据申万宏源统计,当前基金对于可转债的仓位已有所增加,不考虑基金规模变化,当主要参与转债的基金的仓位升至历史中值和最大值时,最多可承接1489亿和535亿的供给。此外,目前新申报转债基金共有9只。

30只可转债仅5只破发

据券商中国记者统计,截至2017年12月中旬,可转债申购新规实施以来共有12只可转债上市交易,破发可转债多达7只,占比已超过一半,接近六成。

然而,进入2018年以后,可转债市场开始转暖。

据券商中国记者统计,新规以来已有30只可转债上市交易,截至1月28日,处于破发状态的可转债仅有5只,占比已经下降至16.67%。

机构开始唱多转债市场

与去年下半年谈“转债”色变不同,2018年以来多家机构开始唱多可转债市场,认为可转债市场将成为市场“金矿”。当前,已有不少基金经理公开表示对可转债市场的青睐。

募集300亿资金的明星基金经理谢治宇就曾公开表示,看好可转债,现在是布局可转债的好机会。华泰保兴尊诚基金经理张挺也公开表示,经过调整后的可转债市场,投资机会已经开始显现,对于债券基金而言,可转债是极佳的配置方向。

此外,机构看多可赚市场的声音也多了起来:

中信证券:

2017年随着监管规定的变化,转债市场可谓是“重生”之年,转债正式迎来“新时代”。转债市场投资的战略机遇期正在到来。

一方面供给红利,随着再融资新规的颁布,转债供给规模迅速上升,更为重要的是待发标的的资质显著改善,转债进入主流产品之列,可以分享到A股优质上市公司的业绩红利;另一方面随着供给增大,玩家增多,市场流动性开始改善,转债市场的一大痛点明显改观,形成正反馈。

海通证券:

债券中最看好的品种为可转债,未来最推荐的投资策略为“提高转债或权益占比”。在路演交流中也感受到固收投资者今年对可转债更加重视,另外部分股票和大类资产配置投资者对转债也有关注。

东吴证券:

2017年以来,股市震荡上扬,转股溢价率波动下跌,达到了相对较低的水平,可转债估值相对较低,未来或将上涨。

此外,在震荡行情期间,可转债价格受到股市行情和债券市场行情的综合影响,价格在纯债价格和转换价值支撑附近波动,因此转股溢价率一般高于牛市行情的水平,低于熊市行情的水平。

天风证券:

春季是转债较好的加仓期,加配转债是更好的选择。

1、从权益角度来看,一季度进入往往出现春季行情,回顾过往几年的权益市场,每年春季确实存在一些波段行情,主要是几方面原因综合下来的结果:资金面改善,数据真空期,以及机构投资者调仓等。

2、从转债市场的角度来看,一季度之后的转债估值容易上涨,主要是供需关系转好。

华鑫证券:

由于可转债市场的风险已经在去年12月得到较好的释放,目前市场估值回到历史中枢以下,部分个券的估值已经与2014H1熊市低点相当,因此目前的可转债市场已经进入磨底阶段,2018年是布局可转债的极佳时间点。

3只可转债周一集体上市

据券商中国记者统计,截至目前,已完成网上申购但还未上市的可转债共有6只,分别是万信转债、东财转债、天康转债、迪龙转债、常熟转债、江银转债。

其中,已公告上市日期的可转债共有4只,分别是东财转债、天康转债、迪龙转债、万信转债,前三只于周一(1月29日)集体上市,万信转债于周二(1月30日)上市。

从正股价格与转股价格来看,东财转债、天康转债、万信转债3只可转债的正股价格已然高于转股价格,按照以往可转债上市数据来看,中签或配售这三只可转债的投资者基本上可以实现盈利。

此外,本周二(1月30日)是无锡转债的申购日:申购简称为无锡发债,申购代码为733908,申购上限为1万张;对于原股东来说,配售简称为无锡配债,配售代码为704908。

2018年仍是可转债大年

去年上半年证监会先后推出“再融资新规”和“减持新规”之后,可转债和优先股等股债结合产品成为了市场再融资的“畅销”品种。数据显示,2015年发行的可转债规模约有300亿元,2016年发行的可转债规模约有900亿元,而2017年可转债发行规模达到了2100亿元。

长江资管总经理助理、权益投资部总经理童国林接受券商中国记者采访时表示,预计2018年可转债的新发行规模会达到5000-6000亿元,比2017年再增长2倍。

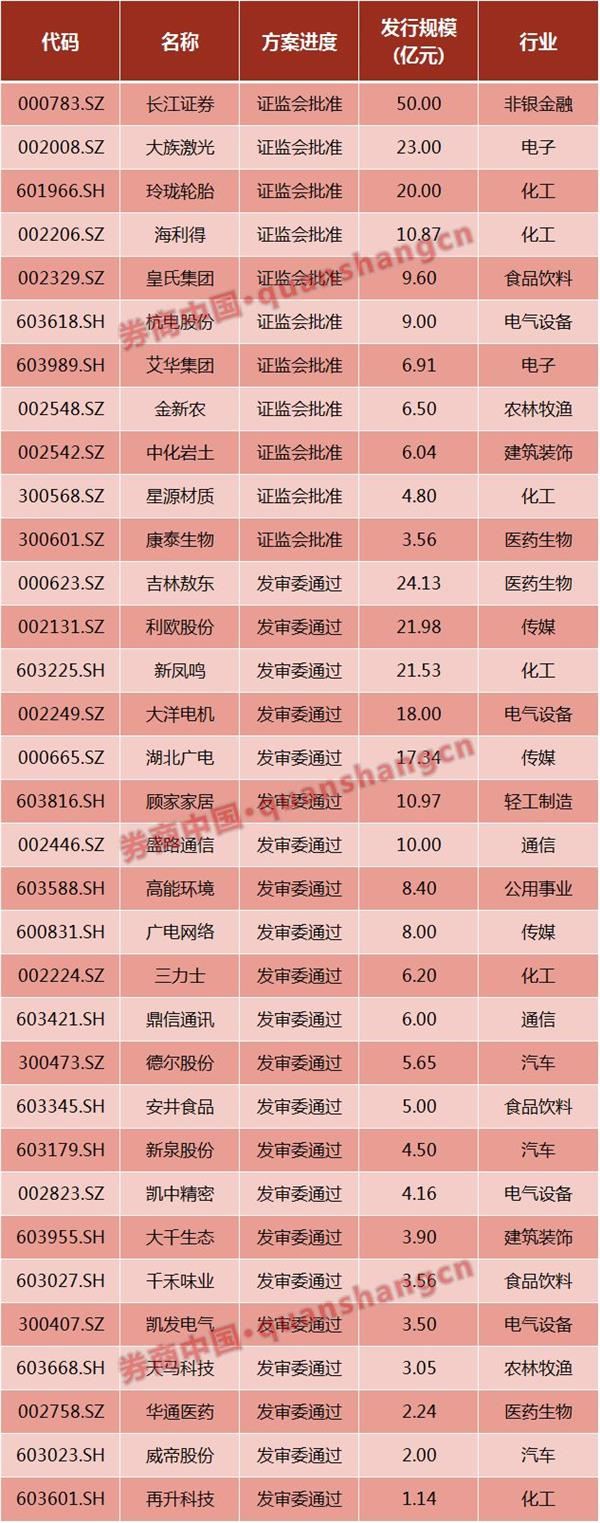

据券商中国记者统计,当前可转债方案处于“证监会批准”的共有11只,分别是长江证券、大族激光、玲珑轮胎、海利得、皇氏集团、杭电股份、艾华集团、金新农、中化岩土、星源材质、康泰生物;

处于“发审委通过”的共有22只,分别为吉林敖东、利欧股份、新凤鸣、大洋电机、湖北广电、顾家家居、盛路通信、高能环境、广电网络、三力士、鼎信通讯、德尔股份、安井食品、新泉股份、凯中精密、大千生态、千禾味业、凯发电气、天马科技、华通医药、威帝股份、再升科技。