顶尖财经网(www.58188.com)2018-1-25 8:07:20讯:

近段时间以来,高送转预案一个接一个,不过这一次,多数公司送转方案多了些诚意、少了些套路。送转方案与业绩相对比较匹配,两者之间明显背离的案例已非常少见。

今年的高送转不“忽悠” 多数与业绩基本匹配

高送转已成历年例牌菜,今年也不例外,对于高送转的公司,市场多数也是报以一片“涨”声。如周二提出每10股转16股派2.47元的木林森,周三就以涨停价开盘,截至收盘,仍大涨5.64%。

与往年不一样的是,这一次,高送转的公司业绩多数还不错,业绩和送转方案大体匹配。

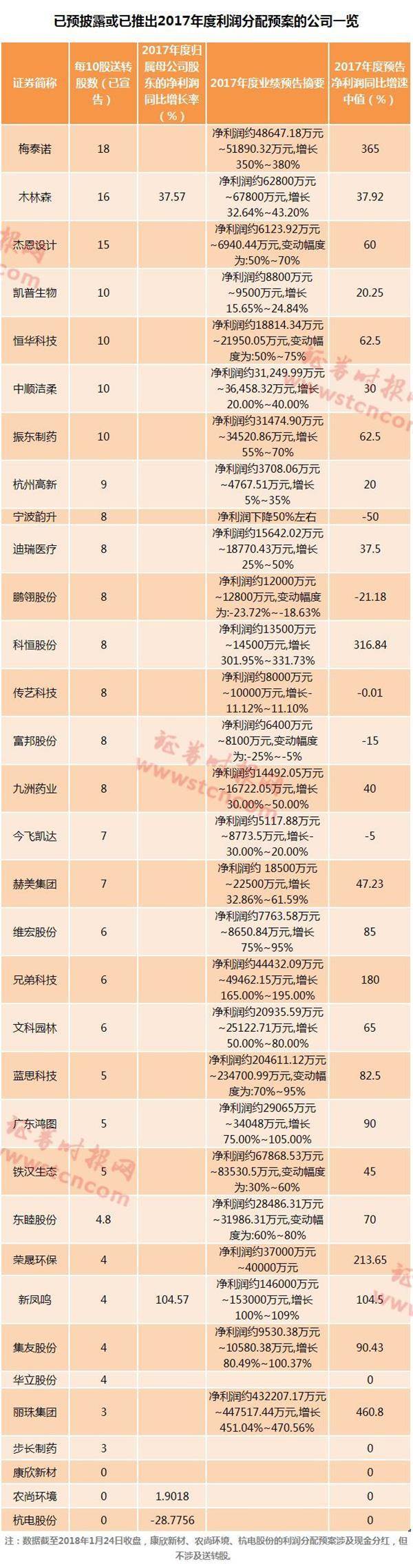

数据显示,截至2018年1月24日收盘,提出2017年度利润分配预案(或进行了预披露)的公司共有33家,其中就有29家公司涉及转股,1家公司涉及送股。

进一步统计表明,在上述33家公司中,10送转10股以上的公司有7家(含10送转10股),送转比例最高的公司为梅泰诺,为每10股转增18股,绝大多数公司的送转比例都在10送转10股以下。尽管当前样本数量有限,但上述数据在一定程度上预示着,今年送转比例将明显降温。

此前,A股10送转20股及以上的情形屡见不鲜。2016年度,包括南威软件、易事特、合众思壮、凯龙股份在内的多家公司甚至曾提出10送转30,刷新股民三观。

此前一些公司业绩亏损也进行高送转,趁着股价上涨之际,一些大股东、董监高明里暗里地搭便车高价减持。

但从2017年度已提出高送转预案(或进行了预披露)的公司情况来看,高送转与好业绩之间已基本契合,尚未出现亏损公司强推高送转的情况。统计数据显示,上述7家10送转10股以上的公司,预计2017年净利润将全部实现增长(按业绩预告的净利润同比增速中值计,下同),其中比例最高的梅泰诺预计增速也最高:公司拟10转18的同时,预计2017年度实现净利润约4.86亿元~5.19亿元,同比增长350%~380%。

在送转比例较低的公司中,送转情况也与公司业绩基本匹配。数据显示,在10股送转5股以上的23家公司中,有18家公司预计净利润同比实现增长,且净利润同比增速中值均在20%以上。

监管显威 高送转合理性存疑公司被交易所问询

今年高送转预案与业绩匹配度大幅改善源于监管力度的加强,一些疑似创造条件也要高送转的公司,便接到了交易所的问询函。

2017年4月,证监会主席刘士余公开表示,高送转方案必须列入重点监管范围,深沪交易所随后也对此发声,高送转可能伴生诸如操纵股价、内幕交易、利益输送等违规情形。此后,监管层和交易所明显加大了对高送转的监管力度。

如1月17日晚间,宁波韵升公告称,公司控股股东韵升控股提出每10股转增8股,同时向全体股东派发现金红利3元,当日晚间,公司就收到上交所针对此事项的问询函。上交所指出,公司业务规模及业绩水平未出现大规模增长,与本次拟实施的高送转方案不匹配,要求公司补充说明高比例转增股本的主要考虑及其合理性、必要性。宁波韵升的2017年三季报显示,2017年前三季度营收同比增长19.88%,但净利润却同比大幅下滑61.46%,此外,公司预计2017年净利润将同比下降50%左右。

在上交所发出问询函后,宁波韵升次日对问询函进行回复,在此次回复中,宁波韵升仅提及2017年营收增长,但并未提及利润下滑。几天之后,宁波韵升发布高送转预案之风险提示公告,披露高送转预案前的6个月内,已存在557.4万股限售股解禁,且未来6个月内,823.55万股限售股将到期,占公司总股本比例的1.48%;此外,公司董事傅健杰和徐文正处于拟减持期,计划拟减持56万股,占公司总股本比例的0.1%。宁波韵升称,虽大股东承诺并追加近期不减持,但存在上述股东减持的可能性。

此外,交易所还对近年业绩波动较大的拟高送转公司,进行了“刨根问底”的问询。如1月21日晚间,九洲药业提出高送转预案,在拟现金分红的同时,还计划每10股转增8股。次日晚间,公司即收到上交所对此事项的问询函。上交所指出,2015年、2016年、2017年,九洲药业净利润同比增速分别为50.12%、-44.28%和30.03%,业绩水平存在较大波动,上交所要求九洲药业说明2016年业绩下滑的具体原因,并全面评估导致业绩下滑的各项影响因素是否已消除,未来是否可能继续影响公司业绩。此外,要求九洲药业说明本次拟实施高送转方案的主要考虑及其合理性、必要性,是否与公司业绩水平相匹配。

(原标题:高送转行情来一波!今年变化静悄悄,多数公司不忽悠,“硬撑”者被问询)