是下一个白酒?

近期连续写了几篇行业研报,得到了毒友们的热情鼓励。但是,抬头看路不能耽误低头拉车,这一个月的时间市场发生了很多新的变化,有些变化齐齐鲁个人认为可能还是大事,所以,本期暂停一下行业系列,插播一次关于房地产的时事内容。

先上图:

上图是近三个交易周以来热门板块的走势对比,可以看到房地产的短期走势已经超越了酒饮、家电和银行,特别是考虑到2016年以来房地产板块较长期的压抑过程,那么近期的超额表现就更觉不同寻常。下图为2016年三季度以来板块走势,从上至下依次为酒饮、家电、银行和房地产。

特别是,与2017年开年军工的走势不同,房地产持续性和资金流入明显较强。

根据2017年我在白酒股上面的惨痛教训可知,某个级别的板块如果启动行情,往往较难停歇。尽管各行业周期长短有别,有的取决于市场,有的取决于政策,行业格局也殊为不同,但超额收益的开始却往往可以归结到一个原因:预期差,当边际改善被捕捉到以后,行情就向业绩演化,而后如顺利,就再向估值演化,屡试不爽。所以,我们今天的重点就是看看研报中的房地产是否出现了边际改善,分析师认为后续行情的演化路径如何,不构成投资建议。

分析师把房地产比作白酒

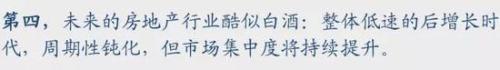

本文标题不是隐喻,简直太直白了。但这个标题其实搬运自研报。新财富新科宏观冠军郭磊在近期一篇大热研报《从宏观角度如何看房地产这一行业》中,明明白白有如下判断:

研报对这句话的解释就是:房地产业由躁动(如2012年前的白酒泡沫)转为安静,周期性钝化(如白酒周期的不明显,或者说周期拉长),龙头受益(如地产白酒大量退出),因此可能会经历一个基于“垄断竞争市场结构进行龙头资产的再定价”的过程。

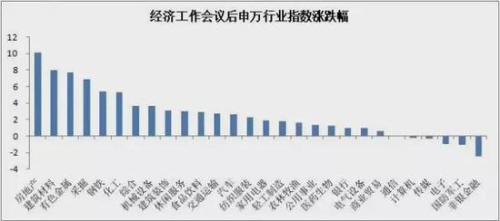

郭磊同时提示,即便在短周期视角下,2018年地产投资也存在小幅超预期的可能。1月初,研报中有一幅图反映了市场的水暖先知,房地产及周边行业笑了:

此处要插个心得,从观察行业边际改善,或者就说是拐点的角度看,行业研报肯定是领先的,这从去年10月起就陆续有房地产行业研报推荐本板块能看出来。不过由于绝大多数行业研报都是推荐评级(维持推荐又占了绝大部分),普通读者很难甄别。

此时,一要看行业研报里的共识是不是在增多(这一点参考意义其实也不大,因为最关注分析师的就是分析师,所以一个分析师揭示的边际改善会被其他分析师很敏锐地跟进);二要看策略乃至宏观研报是否允许行研的结论登堂入室,而登堂入室又有两个效应:一个是从宏观层面的多角度验证,另一个是宏观策略带来的流量和关注度,从而加快一致预期的形成。

这就是齐齐鲁为什么从一篇宏观研报入手,来说房地产行业的事。

当然,一篇研报还嫌少,列举太多也烦。我只再列一篇,来自大家都熟悉的“封神级”人物。

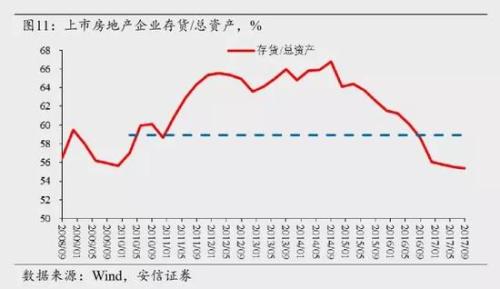

安信证券高善文老师,近一年来只发过48篇报告,大约每周一期,几乎全部体现在他的“旬度经济观察”系列中,但是,近一年跳脱于“旬度经济观察”外的寥寥四篇报告中,就有三篇谈及房地产市场,他最近的一篇报告《走进新时代》。

主要结论是:1.存货去化比较充分,供应层面的出清比较彻底。同时房价也面临上涨的压力。2.销售下滑或许持续到下半年某时。3.一但销售出现周期性恢复,则开工和投资将出现更大的反弹和恢复。

如果你有精力上溯到他上一篇专题报告《中国的城市化与房地产市场》,则可以进一步发现一个他总结的规律:率先完成存货去化的城市房价领涨。而且,数千万人口的城市化,很好地控制了房价下行、经济减速和银行坏账上升的风险。

可以感觉到他对房地产温暖的态度。

地产龙头被广泛看好

下面进入行业研报,一年多来我们已经习惯了龙头思路,地产龙头被广泛看好自不待言。我们只是需要看看这个逻辑是怎么来的,以及是否形成了充分共识。

天风证券陈天诚的《为什么我们从去年底率先“全面看多”地产股》是近期的大热报告。主要逻辑如下:1.行业格局:市场快速向优质龙头集中。2.风险因素:行业不确定性主要来自政策,而房地产长效机制建设降低了政策不确定性,对龙头是大利好;短期,政策紧张度也在边际改善,“没法更紧了”。3.估值:地产泡沫、库存和杠杆对地产股的估值压制正在边际改善,所以港股地产股在销售改善的基本面基础上,实现了估值一年内从5倍修复到20倍的壮阔旅程。4.博弈性因素:业绩增速高于行业估值,大小企业倒挂等问题,随着地产股从低配到超配,股价提升空间明显。

他总结为一句话:“行业既可以赚25%业绩的钱也可以赚50%估值的钱”。

上周我刚看了白酒的黄金十年的研报,从上述几点逻辑比较,尽管我还是觉得哪里有点不妥,但感觉确实很像2016年的白酒股。所以,郭磊说房地产行业酷似白酒,是有道理的。

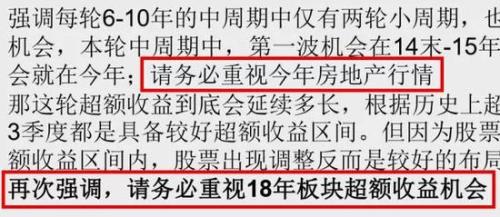

招商证券(行情600999,诊股)赵可的《“龙”抬头之后怎么走?》也是近期阅读量较高的报告。从基本面、政策、估值和流动性四个角度解释和展望行情,其中对基本面的阐述,较前面的报告充实一些,基本判断是:全国销量同比底部将出现在今年二三季度,一二线重点城市销量底部则已经在2017年四季度出现。另外,赵可不认为集中度的提高是解释因素,他主张从周期角度解释房地产行业(《忘掉集中度提高,回归周期本质》),他认为,6-10年的中周期内,只有两波配置地产股的好机会,这轮周期中,第一波机会是2014末-2015年,第二波就在今年。

研报的语言几近语重心长、苦口婆心了。

此外,近期华创、建投、东方等机构研报也从相似角度看好房地产,而“龙头”是必然提及的关键词,我们就不一一赘述了。

重新聚焦一二线

再说一下研报格局。比较引人关注的一件事就是广发证券(行情000776,诊股)乐加栋,本栏2017年3月28日的文章《房地产“空军司令”,竟然是行业亚军》专题介绍过他,他2017年拿了新财富冠军。

乐加栋确实是一个比较长期的房地产空头,他至晚从2016年10月开始,就没写过一篇“增持”房地产行业的研报,直到今年1月4日,他突然由空翻多。作为一个头部分析师,2016-2017年,看空行业给他带来了名声,也让他这个“空军司令”最近的翻多,更具信号意义,就是下面这篇:

好,本文的基本结论说完了,并不是因为今天地产板块大涨才决定写房地产。昨晚“水煮旧闻”栏目中水均二已经预报过我要写房地产了。

最后,还要给土豪们奉送一个小彩蛋:房地产股近期超额收益明显,那么房地产市场的超额收益可能在哪里?

我们只是研报的搬运工。推荐兴业证券(行情601377,诊股)阎常铭2017年11月19日的研报《房地产行业周报:看好中国核心资产》。结论直接截图了:

齐齐鲁长期观察过阎常铭(“毒舌研报”第一篇文章就写过阎常铭老师),可以说,从货币角度观察房地产市场,是阎老师一以贯之的逻辑,也很有道理,结论明确:三四线加杠杆基本到位了,银行的放贷则相对刚性,那么下一步银行还要回归一二线,从而继续推动一二线资产价格长期上行。

好,今天就到这吧。你认为房地产是下一个白酒吗?会出现行业低速增长而龙头高歌猛进的局面吗?欢迎留言骚扰。

本材料不构成投资建议,据此操作风险自担。本材料仅供具备相应风险识别和承受能力的特定合格投资者阅读,不得视为要约,不得向不特定对象进行复制、转发或其它扩散行为,管理人对未经许可的扩散行为不承担法律责任。