顶尖财经网(www.58188.com)2017-12-14 8:15:51讯:

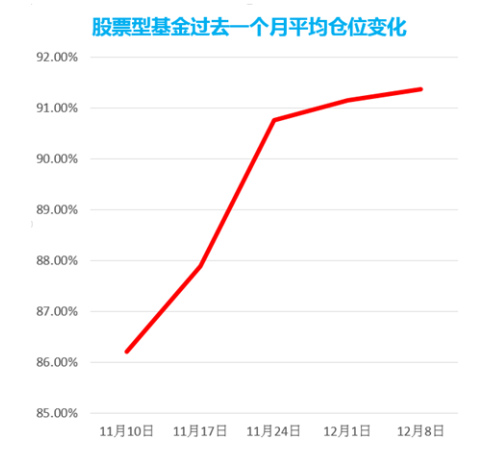

距离公募基金年底排名只剩下不到两周的时间,从11月份开始,公募基金就已经直面市场调整逆市加仓,股票型基金的仓位更是一度加至91.37%的高位。

今年的公募冠军花落谁家?在排名战的最后冲刺阶段,哪些股票又会成为这场基金排名战的“终极武器”呢?

火爆的排名战

11月中旬以来,A股寒潮涌动,气势如虹的白马股盛宴也迎来了一波调整。但对于以相对收益排名为目标的公募基金而言,年底的最后两个月却是争夺排名的最后冲刺阶段,成绩高低直接与年终奖挂钩。无惧市场寒流,11月以来,公募基金反而集体出现了逆势加仓的现象。

根据仓位测算数据,截至12月9日,偏股型基金在过去4周持续出现加仓现象,4周累计加仓达到了6.31个百分点。

其中,最低股票仓位80%的股票型基金在11月10日的平均仓位为86.21%,随后四周的平均仓位稳步提升到了91.37%,累计加仓了5.16个百分点。

91.37%的仓位!对股票型基金而言,这一仓位比例已经接近“满仓”。也就是说,为了年底排名,不少股票型基金甚至已经满仓迎战了。

网红基金抱团上榜,最赚钱的10只基金花落谁家?

从单只基金的表现上看,最近一个月以来,绩优基金经理们为了年终奖更是不遗余力。

近一个月来,在上证指数下跌了4.42%的背景下,排名靠前的基金表现却依然坚挺。统计显示,截至12月12日,今年以来最赚钱的10只基金近一个月来净值平均跌幅为2.25%,表现明显优于大盘,而随着年底收官的日子越来越近,这些绩优基金也开始暗自发力,基金排名战进入胶着状态。

截至12月12日,全部基金(剔除分级基金)中今年以来最赚钱的10只净值增长率均超过50%。其中有2只普通股票型基金、1只偏股混合型基金、5只灵活配置型基金、以及一只QDII和一只被动指数型基金,在同类基金当中,这几只基金均是当前排名前3以内的产品。

表:今年以来净值增长率前10的基金

今年的网红基金东方红系列毫无意外地列席最赚钱基金的行列,并且,在临近年底收官的日子,东方红系列也“保卫排名”的道路上勇往直前。

根据统计,截至12月12日,排名前十的基金当中就有4只东方红系列的基金,东方红睿华沪港深(目前暂列第一),东方红沪港深(第二)、东方红睿轩沪港深(第六)和东方红中国优势(第七)。其中,东方红睿华沪港深和东方红沪港深均为基金经理林鹏管理的产品,而林鹏管理的另一只基金东方红睿丰灵活配置混合型基金在今年曾创下“一天卖百亿”的现象,成了基金圈中的“网红”,也使得东方红系列的产品集体走红,备受基民追捧。

近一个月来,这几只网红基金在市场整体调整的背景下表现坚挺,回撤控制明显优于其它基金。在最近一周,东方红睿华沪港深趁着行情企稳又上涨了2.15%,排名也从一个月前的第三跃至当前第一的位置。此外,东方红中国优势更是从一个月前排名13挤入了前十的行列。

距离年底收官仅有不到十几个交易日,如此看来,东方红系列今年有望成为公募派排名战中大获丰收。

在股票型基金当中,易方达消费行业和国泰互联网+两只基金的冠军争夺战也异常激烈。两者今年以来的净值增长率均在57%以上,目前相差不到0.8个百分点,股票型基金冠军之战目前仍难分胜负。

绩优基金抱团伊利股份、美的集团

从排名前十的绩优基金三季度的重仓股情况看,在今年的结构化行情当中,这批基金脱颖而出,主要是因为重仓了白马股和港股。

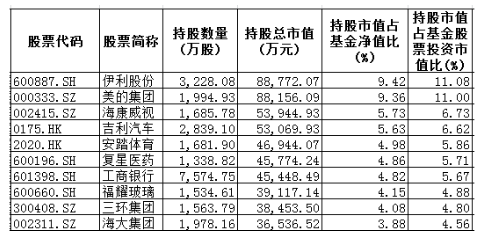

以目前暂列第一的东方红睿华沪港深为例,该基金三季度末的十大重仓股中,就有伊利股份(600887.SH)、美的集团(000333.SZ)海康威视(002415.SZ)等今年涨幅居前的白马股,同时,它还持有吉利汽车(0175.HK)、安踏体育(2020.HK)等港股。这些股票中不少也是东方红系列其它几只绩优基金的重仓股。

有私募基金经理就指出,在年底排名战中,不少基金公司旗下的基金会出现集体抱团取暖的情况,这有助于稳定重仓股的表现。

表:东方红睿华沪港深2017年三季度前十大重仓股

在股票型基金当中,年中冠军易方达消费行业仍然坚守“消费”本色,前十大重仓股均来自大消费板块,其中有4只来自白酒板块,合计占比高达32.38%。在近期白酒股调整的背景之下,易方达消费行业近一月来净值也出现了一定的回撤,但表现也仍优于同类基金,年底排名也从11月末的第六位跃升至当前的第三位,在股票型基金中更暂居冠军宝座。

表:易方达消费行业2017年三季度前十大重仓股

从具体重仓股的情况看,伊利股份和美的集团成为这10只绩优基金集中持有的对象,最赚钱的10只基金当中,持有这两只股票的基金分别达到6只之多。

其中,持有伊利股份的除了4只东方红系列的基金之外,还有易方达消费行业以及汇添富中证主要消费ETF。而美的集团同时也是4只东方红基金以及易方达消费行业、交银稳健配置混合A的重仓股。

从近期的市场表现中可以发现,这两只股票走势非常相似,在11月底经历了一小波震荡之后,本周已经迅速企稳并走出反弹的趋势。作为今年最赚钱的6只基金的“主战场”,这两只股票在年底排名战结束之前,是否都会以“坚挺”的姿势为这些基金“保驾护航”?

仓位魔咒成了达摩克利斯之剑

对于11月中旬以来的市场调整,不少市场人士认为是由于机构阶段性的“获利回吐”引发的。

一位私募基金经理在接受《陆家嘴》记者采访时说,在今年的结构性牛市中,白马龙头为主的品种暂获了巨大的涨幅,随着年底考核临近,以保险、社保为首的绝对收益类投资者面对较大的浮盈选择阶段性的落袋为安,导致出现了以白马股带动的这波调整。

《陆家嘴》记者接触到的一位保险公司的投资经理也坦诚,自己从11月中旬就已经将减仓,并且到明年1月份都将维持“观望”状态。

“公募基金看的是相对排名,他们一定会战斗到年底最后一个交易日,但我们不同,绝对收益的机构这时候不会搀和进去了。”上述投资经理表示,如今,公募基金仓位已经相当高,很难说排名战过后是否会引发基金仓位魔咒。

在A股市场中,有一个所谓的基金仓位“88魔咒”,也就是说,当开放式股票型基金的仓位水平达到88%左右时,A股市场往往会出现大跌。

按照基金管理的规定,开放式股票型基金的仓位上限为95%,下限是80%,每当基金仓位达到一定“高度”时,其买入能力就会枯竭,资金开始抢先落袋为安,导致高企的股价出现回落,市场开始由涨转跌。根据多年的市场经验,这个一定高度往往出现在88%附近。根据前文的数据,当前股票型基金的仓位已经高达91.37%。

“白热化的排名战过后,很有可能基金的主战场会演变成灾区,所以对于一些争夺排名的基金的重仓股这时候还是观望为上的好,不要看着涨起来了就追进去,分分钟可能成为‘炮灰’。”一位私募基金经理说。