顶尖财经网(www.58188.com)2017-10-19 7:48:30讯:

“去杠杆、降通道、回归主动管理”,这是今年以来券商资产管理业务的发展基调。券商资管规模缩水调整的过程中,9月份出现了回暖迹象。

券商中国记者根据A股上市券商披露的月报数据统计,12家A股上市券商资管子公司中,除广发资管和浙商资管外,其余10家均实现净利润环比正增长。国泰君安资管、长江资管、兴证资管和东证融汇这四家资管子公司9月净利润环比增幅均超过100%。其中,兴证资管增幅最为抢眼,今年9月份净利润6504.63万元,较8月份的604.35万元增长976.3%。

今年前9个月,12家上市券商资产管理子公司共实现净利润40.88亿元,累计实现营业收入88.01亿元。从今年前三季度的累计净利润指标(未经审计)看,华泰资管最能赚钱,共净赚9.08亿元;广发资管以7.15亿元的累计净利润排名第二,国泰君安资管和招证资管则分别以5.54亿元和5亿元分列第三名和第四名。

前三季度成绩单:华泰资管稳居榜首

今年对大多数券商资管子公司而言,是适应从严监管的环境,如何平稳地去通道、结合自身资源和禀赋发力主动管理,则是核心课题。

券商中国记者梳理发现,12家披露经营数据的A股上市券商资管子公司中,今年前9个月,无论从营业收入还是净利润指标,华泰资管、广发资管、国泰君安资管均占据了前三名。

具体来看,今年前9个月,华泰资管累计实现营收16.43亿元,超出第二名广发资管4.01亿元;国泰君安资管和东证资管分别累计实现营收11.68亿元和11.17亿元,位列第三、第四位,招商资管以7.95亿元位列第五。

今年前三季度,仅6家上市券商资管子公司累计净利润均超过了3亿元。其中,华泰资管、广发资管、国泰君安资管及招商资管净利润超过5亿元,华泰资管以9.08亿元的净利润位列第一,广发资管以7.15亿元的净利润排名第二,国泰君安资管和招商资管则分别以5.54亿元和5亿元分列第三名和第四名。

值得一提的是,上市券商资管业务9月份明显回暖。从单月净利润环比增速来看,有10家上市券商资管子公司9月份净利润均实现环比正增长。其中兴证资管增幅最大,8月份净利润仅604.35万元,到了今年9月份,净利润增至6504.63万元,环比大增976.3%。兴证资管7月净利润为2414.26万元。

环比增幅超一倍的还有国泰君安资管、长江资管、东证融汇。月报显示,国泰君安资管9月份净利润10154.21万元,较8月份增长6682.39万元;长江资管9月份净利润5196.18万元,较8月份增长4104.5万元,环比增幅376%;东北证券资管子公司东证融汇则延续了8月增长态势,9月增速迅猛,实现净利润1070.52万元,环比增幅148%。

东证融汇资管权威人士向券商中国记者透露,未来东证融汇资管将切实把握政策变革带来的发展机遇,从客户实际需求出发,顺应市场发展变化,结合自身经营实力,整合内外部资源,在加强权益类投资的同时,重点开展固定收益和量化投资业务,通过投资业绩驱动,打造市场品牌,带动规模提升,零售客户和机构客户并重,为客户提供差异化产品和服务,建设成为以客户为中心,以客户资产增值为目标的领先财富管理机构。

此外,截至今年9月30日,5家A股上市券商资管子公司净资产超过20亿元,华泰资管净资产最高,达52.51亿元。

券商资管规模持续缩水

券商通道业务受挤压的同时,业务规模持续缩水,但回归主动管理迹象日趋明显。

中国证券投资基金业协会会长洪磊近日出席“私募资产管理百人论坛”时表示,截至9月10日,券商资管规模17.67万亿,相较今年6月底下降了0.43%,规模减少4300亿。

今年二季度,券商资管总规模已从18.77万亿下降到18.1万亿,减少了6700亿。

这也是券商资管规模首次出现实质性缩水,其中,集合资管计划规模2.2万亿元,环比下滑3%;以通道业务为主的定向资管计划的资产规模为15.44万亿元,环比降幅为3.86%;专项资管计划规模921亿元,环比下滑逾7%。

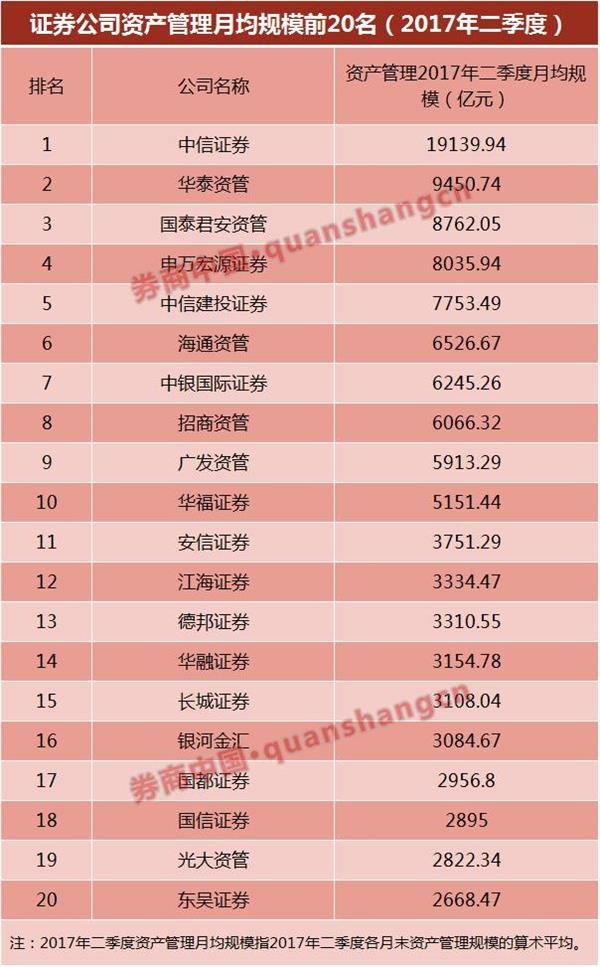

中基协最新数据显示,截至今年二季度,前20强券商资管月均规模总额达11.66万亿元,占整体券商资管规模的63%。

今年二季度,10家券商的资产管理月均规模超过5000亿元。其中,中信证券资产管理月均规模稳居榜首,约1.91万亿元。紧随其后的是华泰资管、国泰君安资管、申万宏源证券和中信建投证券,月均资管规模均在7500亿元以上。前20强中,10家券商月均资管规模低于3000亿元,缩水明显。

今年以来,不少券商资管的业务方向在从通道业务逐步向主动管理方向发展,主动管理能力也越来越成为衡量券商资管水平的一大标尺,成为监管关注重点。

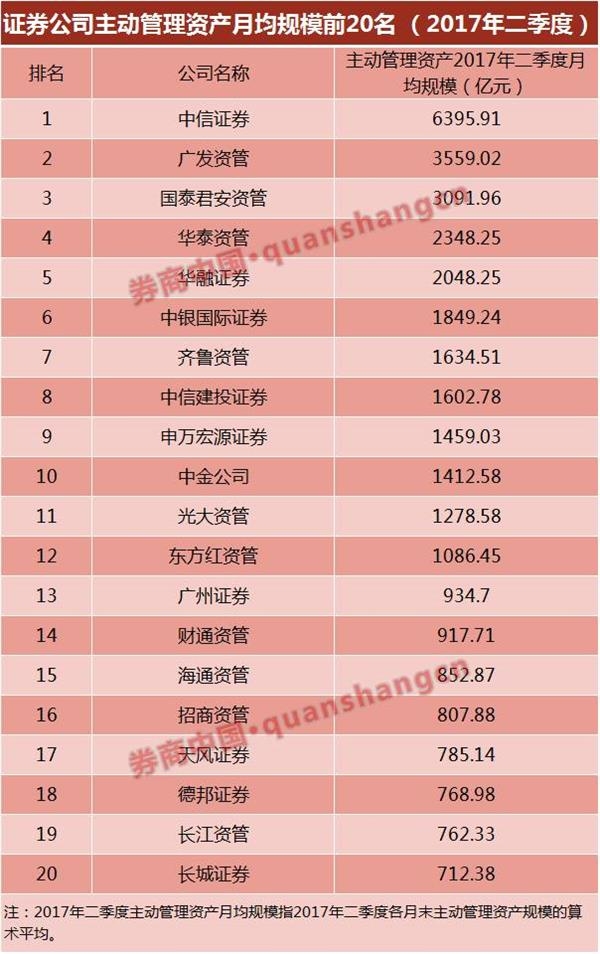

中基协统计,截至今年二季度末,前20强券商主动管理资产月均规模合计约3.43万亿元。中信证券以6395.91亿元位列第一,紧随其后的是广发资管、国泰君安资管、华泰资管及华融资管,主动管理规模均在2000亿元以上。

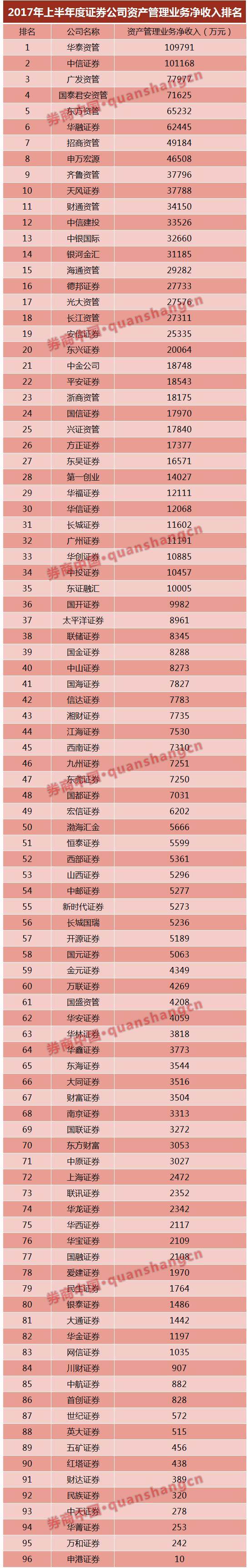

上半年资产管理业务净收入139.98亿元

今年上半年,在去通道降杠杆的政策大环境下,券商通道类资管规模扩张受到一定抑制,定向资管规模和收入二季度环比出现下降。券商资产管理业务总体仍保持增长趋势,今年上半年资产管理业务净收入139.98亿元,同比增长5.64亿元,增幅为4.20%,在营业收入中占比接近10%。

中证协统计数据显示,今年上半年,华泰资管和中信证券资产管理业务净收入位居行业前两名,均超过10亿元。紧随其后的是广发资管和国泰君安资管,上半年资产管理业务净收入分别为7.8亿元、7.16亿元。今年上半年资管业务净收入同比增幅明显的还有东证资管、华融证券、天风证券、中银国际证券、银河金汇、德邦证券、长江资管及中金公司等。

从证券业资产管理收入结构上看,定向资产管理业务净收入55.00亿元,占比39.29%;公募基金资产管理业务净收入44.82亿元,占比32.02%;集合资产管理业务净收入36.56亿元,占比26.12%;专项资产管理业务净收入3.40亿元,占比2.43%。除集合资管业务收入同比下降,其他业务均有不同程度的增长。二季度定向资管业务收入27.22亿元,环比下滑2.02%。

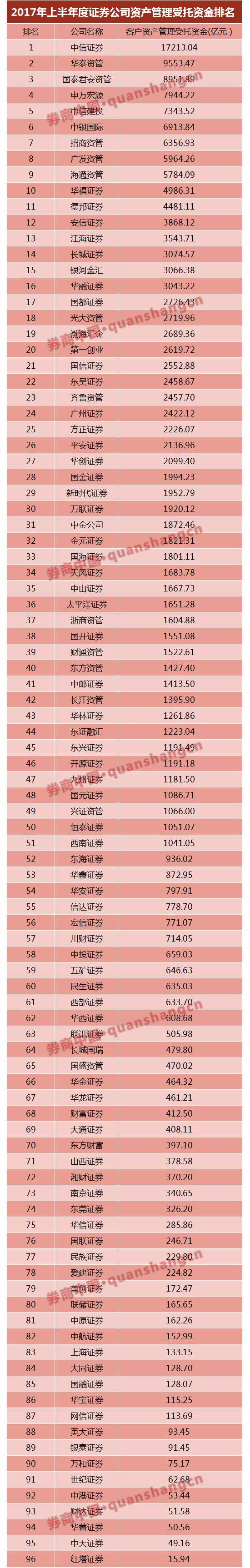

客户资产管理受托资金排名则显示,有的公司撑死,有的公司饿死。数据显示,今年上半年产管理受托资金最大的券商为中信证券,规模高达17213.04亿元,高出第二名9553.47亿元规模的华泰资管7659.57亿元;而资产管理受托资金最小的红塔证券仅15.94亿元。