【战略新兴板黄了?52只最具壳资源潜力股曝光(附名单)】今日,北京晚报报道称,根据人大代表和政协委员对“十三五”规划《纲要草案》提出的意见,对《纲要草案》进行了修改完善,共拟修改57处,“设立战略性新兴产业板”被删除。(券商中国)

市场期盼已久的战略新兴板没了?

今日,北京晚报报道称,根据人大代表和政协委员对“十三五”规划《纲要草案》提出的意见,对《纲要草案》进行了修改完善,共拟修改57处,“设立战略性新兴产业板”被删除。

先看下战略新兴板“星”路历程:

2016-03-12

十八届三中全会的《决定》,《决定》提出当务之急是健全多层次资本市场体系,战略新兴板预期增强。

2015-06-16

国务院发布关于大力推进双创若干意见,文件提出,推动在上海证券交易所建立战略新兴板,标志着高层认可。

2015-05-19

上交所战略新兴板建设方案主要有三大核心内容,包括定位、上市条件、制度安排等。

2015-03

战略新兴板相关方案上报证监会。

【战略新兴板】

对此,银河证券首席策略分析师孙建波表示,其对于取消设立战略新兴板的规定早有预期,因为在他看来,战略性新兴板虽然在具体规则上与深圳市场的创业板有些不同,但其本质上与创业板是没有任何区别的,因此没必要进行重复建设。

中金首席策略分析师王汉锋认为,从相关内容被删除来判断不成立战略性新兴产业板,应该看作是较为合理的推测。新三板和中小创的发展可能会受到相对更高的重视,这也可能助长对“壳资源”的追捧。

海通证券荀玉根也表示,战新板或搁置,凸显政策暖风,A股壳资源价值再起。

①媒体报道十三五规划纲要草案修改内容中“设立战略新兴产业板”字样被删除,战新板可能被搁置,结合周末证监会主席表示注册制配套改革需要相当长时间、没有考虑中证金的退出、多次强调保护投资者权益,说明证监会在优化调整资本市场发展战略,当前注重对市场的呵护。

②目前中国资本市场包括主板、中小板、创业板、新三板,战新板搁置不影响多层次资本市场建设。之前热议的“中概股”回归可以选择借壳上市等方法实现A股上市。因此,壳资源会受到追捧。历史数据显示,92年起买市值最小5%公司,每年初换手,组合累积涨834倍。

③潜在壳资源筛选指标:市值小于35亿、资产负债率低于30%、大股东持股比例小于25%、ROE小于5%、剔除正在重组的公司,如*ST蒙发、国风塑业、威尔泰、精艺股份、永安药业、青龙管业、圣莱达、海源机械、金花股份、精伦电子、香梨股份、莫高股份。

不管此消息是否属实,或者说战略新兴板今后命运如何,但对于A股市场的“壳资源”来说,或许是最好的炒作契机。民生策略曾发布了一篇《壳资源的潜在投资机会》研报,大家可从中找一下投资机会!

透视壳资源的六大特征

如果成为一个好“壳”?第一要有成为壳的意愿,第二要有成为壳的条件。较差的盈利性和成长性企业更容易产生卖壳意愿,而收购成本低、股权集中度高、债务负担小等条件决定了成为壳的可能性。

具体而言,民生策略梳理了2009年以来的成功卖壳案例,发现壳资源主要有以下六大特征:

1.壳资源市值越小,收购成本越低

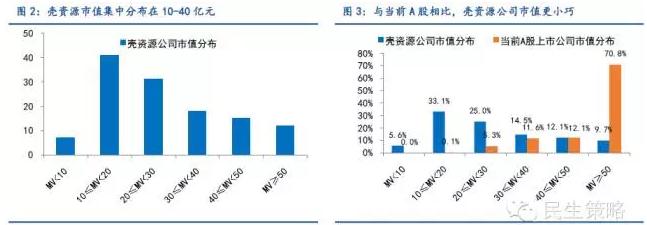

在壳资源中72.6%的公司市值主要分布于10-40亿元区间,而当前A股中市值位于该区间的比例仅为17.1%,壳资源市值整体偏小巧。一般而言,壳资源公司市值越小,欲借壳公司付出的成本相对更低,股票发行核准制下借壳上市的公司更多是看中壳资源的上市资质,而非壳资源的资产质量,在条件允许时借壳公司更愿以低成本换取上市公司资质。

2.运营能力弱的公司卖壳意愿更强

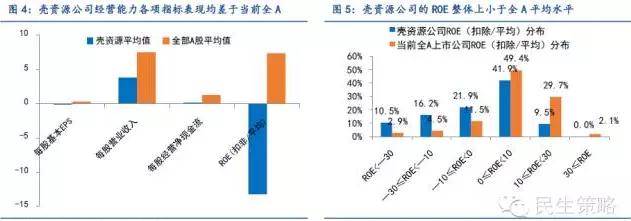

对比壳资源和全A的基本EPS、每股营业收入、每股经营净现金流和ROE,我们发现壳资源的四项指标均明显弱于全A平均水平。壳资源的平均ROE为-13.3%,远低于全A平均值7.4%,48.6%的壳资源ROE为负,远高于全A的18.9%,整体上壳资源的运营能力更弱。总之,经营良好的上市公司卖壳意愿并不强烈,在监管层将注册制提上日程后,运营能力弱的上市公司更欲加紧在“有市有价”时出手壳。

3.对公司控制力不强的股东更愿意卖壳

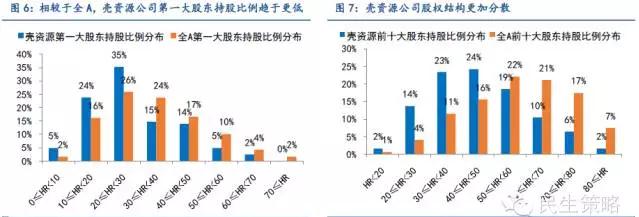

壳资源第一大股东持股比例整体低于全A,其前十大股东持股比例在50%以下达81.5%,远高于当前全A的31.9%,壳资源公司股权结构更加分散。壳资源公司股权较分散时,上市公司实际控制人持股比例低,股东对公司的控制能力变弱,上市公司卖壳意愿就更强。

4.壳资源多分布在传统产能过剩行业

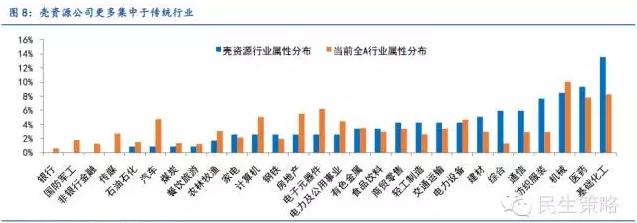

从壳资源与A股行业属性分布看,分布更多壳资源的行业包括基础化工、医药、纺织服装、通信、综合、建材、交通运输、轻工制造、商贸零售、食品饮料、钢铁和家电行业。传统产能过剩行业发展前景黯淡,特别是在近年传统行业亏损更严重,而扭亏遥遥无期,故传统行业企业卖壳意愿更高,成为壳资源概率更大。

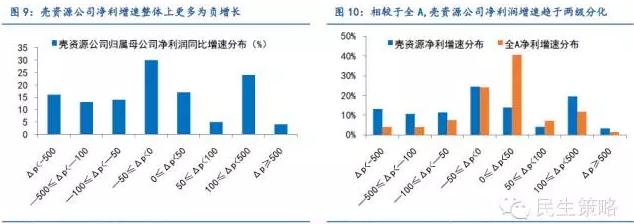

5.壳资源公司净利增速更呈现两级分化

全A有47%的公司净利润增速分布于0%至100%之间,而在壳资源中该比例却仅为18%,壳资源的净利润增速更呈现两级分化。这源于一方面净利润增速较差的公司持续亏损有戴帽加星,甚至退市的风险,权衡之下将公司作为壳资源出售也算有利可图;另一方面,净利润增速较好的上市公司虽然主动作为壳资源的意愿降低,但这类公司一旦因为其他原因决定出售公司,其优质的成长能力将吸引更多买家,这将增大借壳上市的成交概率。

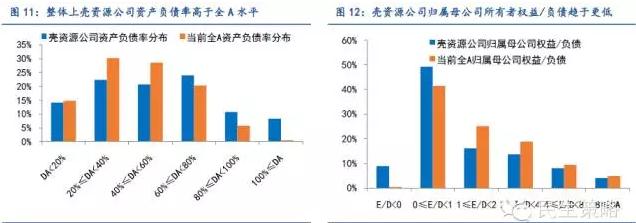

6.买家偏好更干净的壳,但负债率高的壳更易得

从买方来说,买方借壳上市时均会打包处理壳资源公司原先的债务,故在准备借壳时买家更青睐资产负债结构简单的壳资源。但买家的意愿往往难实现,实际上负债更多的壳资源频现于借壳并购交易中,过去7年中43.0%的壳资源资产负债率超60%,而全A中该比例仅为26.5%,壳资源公司母公司所有者权益/负债也趋于更低。

根据六大特征定位潜在壳资源

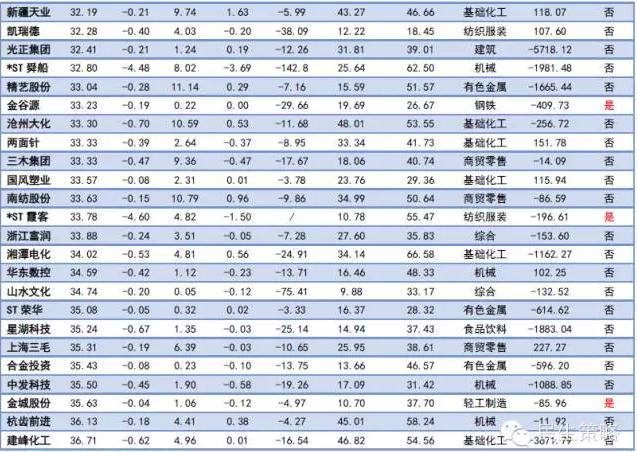

根据上市公司以上六大特征,我们确立筛选潜在壳资源的六大标准:

1、筛选全A中市值最小的前300名(剔除不能借壳上市的创业板企业);

2、剔除基本EPS、每股营业收入、每股经营净现金流和ROE四项指标均超过壳资源样本平均值的上市公司;

3、剔除ROE大于10的上市公司;

4、剔除第一大股东持股比例超过50%和前十大股东持股比例超过70%的上市公司;

5、剔除所属行业壳资源公司占比较少的公司(银行、军工、非银行金融、传媒、石油石化、汽车、煤炭、餐饮旅游)和所属行业壳资源占比相对全A占比较少的公司(计算机、房地产、电子元器件、电力及公用事业、农林牧渔);

6、剔除净利润增速位于0%至100%之间的上市公司。

鉴于2015年上市公司的年报还未完全公布,每股基本EPS、每股营业收入、每股经营净现金流、ROE(扣除/平均)和净利润同比增速采用2014年年报数据,前十大股东采用2015年半年报数据,第一大股东、总市值、行业属性采用2016年2月15日当日数据。由此得出2016年最具壳资源潜力的52家上市公司列表如下:

(责任编辑:DF208)