欧洲央行火力全开:全线降息、扩大QE、启动TLTRO2

东方财富网10日讯,欧洲央行公布利率决议,同时下调三大利率,此外欧洲央行还宣布扩大QE规模至每月800亿欧元,此前为600亿欧元。欧央行宽松力度大幅超出市场预期,欧元暴跌百余点,欧股大涨,黄金急速下挫。但随后召开的德拉吉新闻发布会中,德拉吉表示无需更多降息,欧元快速反弹转为上涨,黄金也在收复此前失地后,继续上扬,欧洲股市涨幅收窄。

欧央行超预期宽松

欧元区3月10日当周欧洲央行主要再融资利率0.0%,预期0.05%,前值0.05%。

欧元区3月10日当周欧洲央行隔夜贷款利率0.25%,预期0.3%,前值0.3%。

欧元区3月10日当周欧洲央行隔夜存款利率-0.4%,预期-0.4%,前值-0.3%。

欧洲央行同时将扩大QE规模至每月800亿欧元。将扩大QE范围,包括非银行企业债券。新措施将在3月16日生效。此外,欧洲央行宣布将启动新一轮TLTRO(长期再融资)操作,起始时间为2016年6月,持续时间4年。长期再融资操作的利率可以与存款利率一致。

目前欧元区的经济和通胀面临的下行风险仍在上升,市场料欧洲央行本次会议继续加码宽松,但最终宽松结果却大超市场预期!

德拉吉新闻发布会:没有进一步降息预期

在超预期的加码宽松的欧洲央行利率决议之后,央行行长德拉吉在随后召开的新闻发布会上表示,没有进一步降息的预期,此外,欧洲央行下调经济增长预期,并大幅下调通胀预期

以下为会议直播:

21:40,欧洲央行行长德拉基称,QE将至少持续到2017年3月,不排除进一步延长的可能.

欧洲央行行长德拉基:会议对政策立场进行了透彻的评估。

欧洲央行刺激措施是综合性的。

欧洲央行QE将持续至至少2017年3月;如有所需,或延长至更长时间.

此次宣布的政策组合将激发出不同政策工具之间的协同效应。

资产购买计划将持续,直至看到通胀接近目标水平。

将推出四个新四年期TLTRO项目。

预计欧洲央行关键利率将在一段时间内保持在当前或更低的水平。

第二轮TLTRO不强制要求提早偿付。

利率维持低位时间将远远长于QE持续时间。

有关刺激措施的更多细节将在当地时间下午3:30公布.

随后21:44,欧洲央行给出了新的有关经济增长前景以及通胀的预期.

欧洲央行行长德拉基:央行工作人员将2016年GDP增速预估从1.7%下调至1.4%.

央行工作人员将2017年GDP增速预估从1.9%下调至1.7%。

央行工作人员预计2018年GDP增长1.8%。

欧元区经济增长面临的风险偏向下行。济增长前景反映了全球的不确定性;预计欧元区经济将以温和速度实现复苏。

未来几个月通胀率将保持在负值。

央行工作人员将2016年通胀率预期从1.0%下调至0.1%。

央行工作人员将2017年通胀率预期从1.6%下调至1.3%。

央行工作人员预计2018年通胀率为1.6%。

通胀率将在今年晚些时候回升。

价格稳定目标面临高度风险。

随后德拉基进一步表示,没有进一步的降息预期。并提到了分级利率体系。

欧洲央行行长德拉基:预期没有必要进一步降息。但实际状况若有新的变化可能会改变立场。

欧洲央行讨论了分级利率体系。

利率将长期维持极低水平,料超出QE的持续时间。

负利率是有限度的。

银行系统的盈利水平未受到负利率政策的影响。

重心将更多转移至非传统工具。

(直播进行中,持续更新。。。。。。)

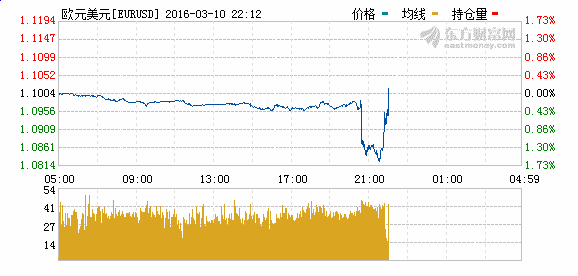

德拉吉发布会期间,欧元快速反弹,转为上涨:

欧洲股市涨幅收窄:

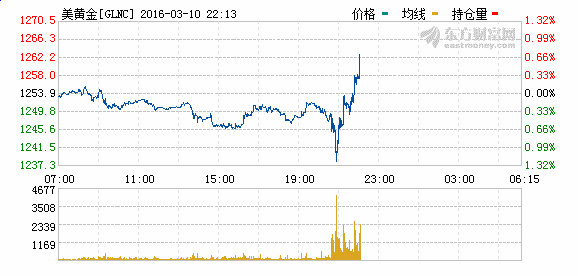

黄金收复此前失地后,继续上扬:

负利率政策遭质疑

对于负利率,国际清算银行(BIS)昨日发布报告称,如果欧洲央行进一步下调负利率或者长期维持负利率,那么个人以及金融机构的行为将难以捉摸,这种政策将带来严重负面后果。

一位外资行人士表示,负利率在投资者眼中恰恰反映央行的“黔驴技穷”。再者,负利率政策的效果有限,也使市场对于全球央行的公信度存疑。

史蒂芬罗奇在Project Syndicate撰文指出负利率政策的两个问题:其一,央行忽略了金融不稳定的风险,过度宽松的货币政策将催生资产和信贷市场的泡沫,导致实体经济的严重扭曲。泡沫破裂后,经济将会陷入“资产负债表型衰退”;其二,央行将可能因此忽略唯一可以跳脱流动性陷阱的方法,即财政刺激。

贝莱德全球固定资产首席投资官Rick Rieder将负利率称为让经济“吃第三个圣代”。他称,在不确定的经济环境下,企业和个人的边际消费倾向不及以往。负利率“抢劫”存款者的做法并不能有效提升需求,反而会压缩边际收益,从而导致现金流萎缩。“政策制定者通过未经测试的政策来应对周期性经济疲软和区域性压力,将冒着使事情越发恶化的风险。”他并建议,通过财政政策解决经济面临的结构性挑战。

银行业需要“呵护”

有专家质疑,欧洲央行的宽松计划可能再次打击对本已十分脆弱的银行业。

负利率政策实际上是对银行业在央行的存款收费,而银行业无法将其转嫁给客户,因而该政策对银行业的利润造成了显著影响;有分析认为,负利率政策相当于银行业的课税,压缩了其利润空间。

在过去的12个月里,欧元区Stoxx 600银行业指数累计已下跌26.5%,随着各界对一些银行的资产负债表深感担忧,该指数的跌幅在上个月达到最大。

花旗银行(Citi)全球信贷负责人Matt King表示,这种恐慌来源于进一步降息的预期;即使欧洲央行承诺保护银行业免遭不利影响,但降息预期总归会引发担忧。

其进一步指出,进一步降低存款利率的风险在于,降息可能对市场造成不利影响,而银行业则首当其冲;相反,增加资产购买计划规模的效果可能更为积极;同时,将购债计划扩大至企业债券的效果也可能更加积极,但这种可能性不大。

野村证券表示,欧洲央行需要作出一定程度的让步,从而既强化了负存款利率政策的效果,同时减小该政策对银行业的负面影响;从这个角度来看,推行对超额准备金的分级利率机制就势在必行了;虽然目前尚不确定欧洲央行是否会在3月会议上推出成型的分级存款利率机制——3月降息幅度可能超过10个基点,但欧洲央行可能就该机制提供线索,并使得各界围绕该机制的讨论升温,并可能已经就未来“如果需要,将进一步降息”的前景提供正确指引。

欧央行负利率简史

2014年6月11日,欧央行历史上首次推出负利率。当天欧央行宣布,欧元系统的三大利率:主要再融资操作利率、边际存款利率、边际贷款利率依次从0.25%降至0.15%,0%降至-0.10%,0.75%降至0.40%,其中边际存款利率首度出现负值。边际存款利率为商业银行在欧央行存款,欧央行将依照这一利率收取而不是支付利息,这就是所谓负利率。

2014年9月10日,欧央行再度降息,三大利率均调降10个基点,主要再融资操作利率、边际存款利率、边际贷款利率依次降为0.05%、-0.20%、0.30%。欧央行收取存款利率旨在刺激商业银行放贷。

2015年1月22日,欧央行宣布正式启动QE(量化宽松),将每个月资产采购的额度增到600亿欧元,同时将范围扩大到公共证券领域。每月新增的资产采购额为500亿欧元,依据2015年3月1日启动并持续到2016年9月底计,欧央行新增的QE火力为9500亿欧元,总额达1.14万亿欧元。

2015年12月9日,欧央行第三次施展降息,边际存款利率下调10个基点,至-0.30%,进一步深入负值区,而主要再融资操作利率和边际贷款利率按兵不动,仍为0.05%、0.30%。

当天除降息外,欧央行还宣布将资产采购计划(QE)延长6个月至2017年3月,这意味着新增QE额度3600亿欧元,QE的总规模达到1.5万亿欧元。