|

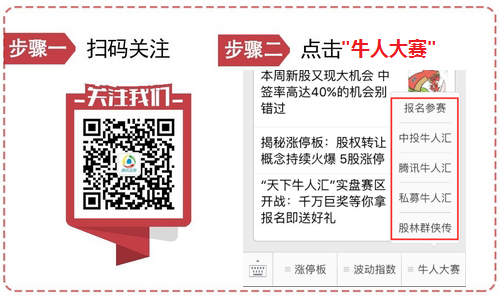

三年之后,*ST山水又回到原点,再次陷入无人掌舵、亟待售壳的窘境。2013年之前,这家公司曾经历七次易主,每次重组前许下的美好蓝图,均以烂尾收场。 直到2013年底,丁磊和黄国忠出现,提出文化的概念,为*ST山水带来一线生机。不料,丁磊和黄国忠接手上市公司后,并未履行承诺,而是不惜“越界”谋求资本运作。在监管层的密切关注之下,三年之内,*ST山水发布了13条受到处罚的公告。更糟糕的是,如今丁磊和黄国的其债务问题开始凸显,根据*ST山水最近公告,丁磊和黄国忠所持公司股权先后被法院强制拍卖。11月15日,*ST山水发布《权益变动报告书》称,钟安升及其一致行动人被动成为公司第一大股东。另一方面,曾有两波深圳牛散先后举牌*ST山水,分别是钟安升及其一致行动人、吴太交及其一致行动人。《证券日报》记者两次实地走访上述牛散名下注册公司,发现钟安升及其一致行动人与“公海赌王”连卓钊关系甚密,而吴太交名下主要公司深圳派德高管理咨询有限公司(以下简称:派德高咨询)注册地址查无实处。目前,钟安升及其一致行动人已经接替第一大股东之位,接下来连氏家族是否会重出江湖?为此,《证券日报》记者多次拨打*ST山水董秘戴荣电话试图求证,但是始终无人应答。神秘牛散名下公司地址存疑巨额举牌资金来源成谜“没有听过派德高咨询这家公司,也没听说过吴太交这个人”,深圳市龙华新区新华苑小区二期的一位保安告诉记者,“这是一个居民区,根本没有公司在这办公”。派德高咨询是吴太交名下“分量”最重的公司,根据工商资料显示,派德高咨询注册资本1000万元,注册地址正是深圳市龙华新区龙华街道东环二路文化广场新华苑小区二期二栋一单元1302,公司高管为吴太交、赵明贤。9月21日,*ST山水发布公告称,吴太交、赵明贤、林宁耀、周晓艳4位自然人通过大宗交易及二级市场交易,合计买入公司股份1012.22万股,占公司总股本的4.999954%。同时,上述4人表示,其此次增持是普通投资行为,目的是获取投资收益,且计划在未来12个月内,继续增持不少于800万股公司股份。必须强调的是,上述4人为一致行动人。据记者调查,林宁耀、周晓艳名下并无值得关注的公司,2人也无特殊的任职经历,而吴太交、赵明贤名下最主要的公司就是派德高咨询。11月11日,《证券日报》记者赶赴派德高咨询公告的注册地,希望可以联系到吴太交等人,但记者在现场发现,注册地址位于居民小区内。记者在楼道内并没有发现派德高咨询的公司标牌。记者找到派德高咨询注册的门牌号并敲门,遗憾的是,始终无人应答。有熟悉公司注册流程的分析人士告诉记者,深圳不乏“空壳”公司,“1000元就能租到一个注册地址。不过,值得注意的是,这家公司的注册地址在居民楼,这点颇为蹊跷,因为一般而言,居民楼是不允许公司注册的”。对此,一位不愿具名的券商分析师在接受《证券日报》记者采访时表示,吴太交等人可能只是“马甲”,他们背后或许另有其人。主动借款8000万元给公司牛散只为财务投资?事实上,吴太交等人的介入,也令*ST山水重现生机,因为他们不但接手巨额股权,还主动借钱帮上市公司缓解危机。2016年10月份,吴太交向上市公司发函,为支持公司恢复经营能力和健康发展,其作为公司重要股东,拟向公司提供总额不超过8000万元的借款,主要用于公司开拓经营和资金周转。对于该借款额度,公司只需参照同期银行利率向吴太交支付资金使用费。这笔钱无异于雪中送炭。自丁磊和黄国忠接手以来,*ST山水的主营业务变更为文化产业,但是文艺演出并没有带来太多收入,实际支撑这家上市公司的是历史遗留的天龙大楼,公司收入主要来源为房租收入。根据*ST山水三季报,2016年前三季度,公司实现营业收入1104.54万元,同比增长34.35%;实现归属于上市公司股东的净利润75.82万元,同比扭亏。*ST山水表示,为解决盈利问题,避免暂停上市,公司在提高现有租金收入的基础上,拟通过在深圳设立全资子公司,寻找利润增长点。而设立子公司的资金正是来源于“神秘牛散”吴太交。一方面,吴太交等人声称举牌*ST山水只为财务投资,另一方面,举牌之余还表示将继续增持,并且借款8000万元给上市公司周转。这笔金额对吴太交来说也不是小数,记者翻阅工商资料发现,其名下所有公司注册资金总和都没有超过2000万元。那么,吴太交等人大费周章,就是为了财务投资吗?《证券日报》记者多次拨打*ST山水董秘戴荣电话试图求证,但是始终无人应答。此外,11月16日下午,记者还拨打了*ST山水董秘办电话,也没有人接听。原控股股东出局举牌方升至第一大股东不得不提的是,在吴太交及其一致行动人高调举牌*ST山水之前,还曾有另一波自然人——钟安升及其一致行动人默默潜入。2016年初,*ST山水(即山水文化)重组再度失败,公司股票停牌。1月19日公司复牌后,股价一路重挫,从20.35元/股跌至1月28日的收盘价10.61元/股。不料峰回路转,10天后,山水文化又开启了暴涨模式。短短9个交易日,贡献了5个涨停,股价从10.61元/股涨至2月17日收盘的22.22元/股,上涨一倍多。随后,在上交所追问之下,钟安升及其一致行动人浮上水面。1月29日至2月17日之间,自然人累计买入山水文化1103万股,耗资近2亿元,占当时公司总股本的5.45%。与其一同潜入的,还有郑俊杰、连妙纯、连妙琳、候武宏和钟梓涛5人,上交所发文指出,上述6人开户交易情况具有关联,疑似一致行动人。随后,钟安升回应,与郑俊杰、连妙纯、连妙琳、候武宏构成一致行动人关系。根据*ST山水三季报,钟安升及其一致行动人合计持有3652.18万股公司股份,占总股份的18.04%,位列公司第二大股东。万万没想到,在接下来一个月的时间内,钟安升等人迅速晋级为第一大股东。由于原股东丁磊、黄国忠债务缠身,所持股权先后被法院拍卖,导致公司大股东“缺席”。11月15日,*ST山水发布《权益变动报告书》称,钟安升及其一致行动人被动成为公司第一大股东。2016年3月份,《证券日报》记者曾赴深圳调查,刊文《山水文化控股权之争的背后:鸿鹄系与公海赌王家族或存隐秘联系》,指出钟安升等人与“公海赌王”连卓钊存在密切关联。目前关注的焦点在于,连氏家族是否有意接管*ST山水。上述分析师认为,从现有的资料来看,连氏家族并无此意。根据《权益变动报告书》,钟安升及其一致行动人表示,他们没有调整上市公司主营业务、董事会及高管人员、《公司章程》、员工聘用、分红政策、组织结构、资产整合等相关事宜的计划。“事实上,钟安升等人举牌被公开后,也曾表示只是投资行为”。公司管理层出局牛散占齐十大股东事实上,今年以来,*ST山水曾经筹划多次重组,均以失败告终。其中,历时最久的一次是拟向新鸿鹄科技增发股份。但是,由于所售股权处于轮候冻结状态,股权转让意向始终未能成行。紧随其后的是,4位公司高管离职。根据*ST山水公告,公司独立董事蔡朝晖、副总经理谭志珩、董事长李阳以及董事韩星星,分别于9月19日、9月28日、9月30日以及10月10日提出辞职。细究上述高管简历不难发现,谭志珩属于丁磊等人的“广西系”,而李阳、韩星星则属于“鸿鹄系”。在券商分析师看来,众多高管集体离职并不是巧合,“可以说,丁磊、黄国忠的人马正在撤离,而借壳夭折的鸿鹄集团也正在退出公司。”高管人员调整的同时,*ST山水对其历史债务也开始梳理、清算。7月6日,*ST 山水披露债权转让公告称,公司债主深圳达瑞将公司黄国忠、桂林广维文华旅游文化产业有限公司的应收账款全部转让给深圳市福帆达贸易有限公司,并由该公司作为债权人行使全部权利。11月15日,*ST山水发布公告称,拟公开处置参股公司太原市三晋大厦有限公司14232.9万元(截止到2016年9月30日)的债权。“目前看来,*ST山水十大股东列表上,几乎全部都是自然人,这些人大举进入,并不是为了公司长远发展,而是为了炒概念、搏眼球、赚差价”,上述券商分析师认为,在举牌方的帮助下,公司积极解决历史遗留问题,也是为了将财务问题清理干净,以便日后顺利售壳。“问题可能并没有想象中那么简单,一个壳公司背后债务缠身,需要弥补的窟窿非常大,并不是简单的债权转让就能解决。”实际上,在*ST山水的历史上,也曾有过向牛散借钱的经历。2013年,牛散景华看中*ST山水(即*ST天龙)的概念,大举买入。2014年,*ST山水成功重组,景华趁机减持,赚得6400万元。在此期间,景华曾借款6000万元给*ST山水,作为公司日常经营管理、补充流动资金等用途。双方约定,借款年利率为9.9%,借款期限为365天。景华借出4000万元后,就心生悔意。2015年初,他向公司提出解除借款合同,宁愿承担违约金,双方协商未果。景华万万没想到,这笔账一拖就是两年。2016年6月份,景华向中国国际经济贸易仲裁委员会提出仲裁申请。2个月后,*ST山水收到仲裁通知,中国国际经济贸易仲裁委员会责令上市公司、黄国忠及丁磊偿还欠款。三年内被罚4次原大股东2次计入诚信档案实际上,*ST山水的问题远不止此。在黄国忠和丁磊操盘之下,近三年,*ST山水屡次违规,共发布了13份处罚公告,主要涉及四件事。2014年8月15日,当时公司第一大股东黄国忠收到证监会山西监管局的行政监管措施决定书[2014]9号《关于对黄国忠采取出具警示函措施的决定》。山西监管局认为,其一、黄国忠本人作为广西金信融资性担保有限公司(简称:广西金信)的股东、法定代表人,在 2013年10月份披露的详式权益变动报告书、2014年5月份披露的收购报告书中未如实披露广西金信的相关信息;其二、黄国忠持有*ST山水2000万股股份被法院冻结后,未准确、完整告知上市公司股权冻结的原因。上述行为违反了《上市公司信息披露管理办法》第二条、第三十五条、第四十六条的相关规定。根据《上市公司信息披露管理办法》第五十九条、《上市公司收购管理办法》第七十六条之规定。因此,山西省证监局决定对黄国忠采取出具警示函的监管措施,并记入证券期货市场诚信档案。一年之后,*ST山水再遭处罚。2015年9月29日,*ST山水发布公告称,公司前任董事长黄国忠、前任总经理丁磊、当时任职财务总监的康婷及当时任职监事会主席的李珍珍收到中国证监会山西监管局发来的行政监管措施决定书。据了解,2014年6月份至12月份期间,*ST山水及子公司太原天龙恒顺贸易有限公司(简称:天龙恒顺贸易)新开立五个银行账户。经查,这五个银行账户的开立未按照公司管理制度的相关规定,由公司总经理、分管财务的公司高管批准后开立,开户经办人员为李珍珍和非上市公司人员,且在银行账户开立之后,未及时纳入公司账内管理。其中,公司通过交通银行股份有限公司青岛崂山支行开立银行账户,并向该行申请贷款2000万元,用途为广告费。但是,在该笔资金到账后,按照丁磊的安排,将1500万元资金划至黄国忠指定的青岛农新账户,500万元划至黄国忠个人账户,该资金支付构成关联交易事项,但未履行董事会审批程序和信息披露义务。2014 年8月20日,康婷从其个人账户支出11万元用于归还上述银行贷款利息,公司财务部门直至2014年11月份才入账,导致该事项在2014年半年报、三季报中未及时披露。李珍珍在知晓上述事实的情况下,未履行相应的监督职责,未对董事、财务总监等高管人员执行公司职务的行为进行监督。2014 年 8 月 14 日,公司在南充市商业银行股份有限公司营业部开立银行账户,康婷在知晓该账户存在后,未要求公司财务部门对其实施有效监管,导致该账户于2015年2月份以公司名义出具商业承兑汇票,亦未要求公司财务部门及时检查和清理该银行账户的 开立和使用情况,与公司2015年4月23日公开披露的整改报告(临 2015—043)事实不符。山西监管局认为,作为公司时任董事长、总经理、财务总监和监事会主席,对上述重大事件未履行及时报告义务,未尽到勤勉尽责义务,违反了《上市公司信息披露管理办法》第三条、第四十条的相关规定。根据《上市公司信息披露管理办法》第五十八条、第五十九条之规定。因此,山西监管局决定对黄国忠、丁磊、康婷、李珍珍采取出具警示函的监管措施,并记入证券期货市场诚信档案。时隔半年,由于举牌方的失责,公司又一次发布处罚公告。2016年3月4日,公司股东钟安升收到中国证监会山西监管局行政监管措施决定书。钟安升在2016年2月份,通过个人证券账户持续购买公司股票,截至2月17日收盘,累计持有公司股票1103.36万股,占公司发行股份的5.45%。但是,钟安升在个人持股比例达到5%后,未在3日内编制权益变动报告书,未向证监会、证券交易所提交书面报告,也未停止买卖公司股票。该行为违反了《证券法》第八十六条、《上市公司收购管理办法》第十三条的相关规定。同时,钟安升在2016年2月17日持有山水文化股份5%后,又于当日卖出*ST山水股票,上述买入和卖出股票行为因间隔未超过6个月构成短线交易,违反了《证券法》第四十七条的规定。 根据《上市公司信息披露管理办法》第五十九条、《上市公司收 购管理办法》第七十五条之规定,中国证监会山西监管局决定对钟安升采取出具警示函的监管措施,并记入证券期货市场诚信档案。屡次警告,并没有使*ST山水大股东警醒。2016年6月30日,*ST山水再次发布处罚公告,中国证监会山西监管局向当时公司第一大股东黄国忠、广西钲德宇胜投资有限责任公司(法人黄国忠)、丁磊、公司第二大股东六合逢春(实际控制人丁磊)下达《行政处罚事先告知书》。山西监管局认为,黄国忠未完全披露最近5年涉及相关公司的运营、债务情况,丁磊未完全披露最近5年涉及、经济纠纷有关的重大民事诉讼、仲裁情况。根据当事人违法行为的事实、性质、情节与社会危害程度,依据《中华人民共和国证券法》第一百九十三条规定,山西监管局决定,对黄国忠给予警告,并处60万元罚款;对广西钲德宇胜投资有限责任公司给予警告,并处以40万元罚款;对六合逢春给予警告,并处45万元罚款;对丁磊给予警告,并处30万元罚款。屡次罚款、警告造就了当下的*ST山水。如今,千疮百孔的*ST山水,再一次走到命运的十字路口。谁会接盘,谁来掌舵,众多举牌方意欲何为,《证券日报》将会持续关注。【牛人大赛】快来腾讯证券官号(qqzixuangu)参赛啦!点击“话费天天送”,话费、苹果电脑大派送,更有三重奖等你拿!

|