⊙记者 徐锐 ○编辑 邱江

开元投资副董事长曹鹤玲对自家股的“凶猛”增持仍在继续。从表象来看,这仅是其个人投资行为,但由于曹鹤玲所具有的“双重身份”,却赋予了本次增持更深层次的“含义”。

深交所最新披露信息显示,继本月6日、7日通过二级市场买入498.73万股后,曹鹤玲于10日、13日再度大笔增持开元投资674.10万股股份。至此,曹鹤玲在8月6日至13日的短短数个交易日内已合计买入1172.83万股自家股,耗资逾六千万元。

鉴于近期市道低迷,个股普遍下挫,上市公司高管通过增持力挺自家的举动并不鲜见,但曹鹤玲的“特殊之处”在于,其不仅担任上市公司副董事长一职,更是开元投资控股股东陕西世纪新元商业管理有限公司(下称“世纪新元”)的法定代表人(董事长)。

根据《上市公司收购管理办法》相关规定,如无相反证据,在投资者(即世纪新元)任职的董事、监事及高级管理人员,且与投资者持有同一上市公司股份的,将被认定为一致行动人。故曹鹤玲通过本轮增持并手握开元投资股权后,其与世纪新元间的一致行动人关系由此确立。而曹鹤玲显然已意识到了这一点,进而对开元投资增持力度控制得异常精准。

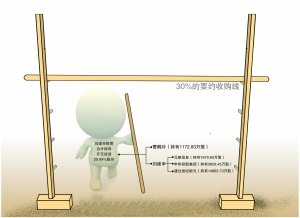

查看开元投资的股权结构,公司当前总股本为71341.97万股。其中,自然人刘建申通过世纪新元(持有14883.73万股)、申华控股集团(持有3659.45万股)、元帆信息(持有1679.60万股),间接控制上市公司20222.78万股。如今,随着曹鹤玲纳入一致行动人序列,“刘建申阵营”所持开元投资股权规模达到21395.61万股,合计持股比例增至29.99%,恰好止步于30%的要约收购线。在此背景下,“刘建申阵营”未来会否继续增持开元投资股权,颇值得关注。

有分析人士称,由于要约收购程序繁琐且需报监管部门审批,以往上市公司控股股东或一致行动人增持时往往会规避这一“红线”。

如,中天科技控股股东2008年11月5日至7日期间曾通过上海证券交易所交易系统增持上市公司1%股权,但由于其此前已持有29.63%股权,其增持行为由此触发了要约收购义务。基于此,公司控股股东随即承诺在此后半年内将超过30%的股份予以减持。

该人士同时表示,武商联前期曾通过要约收购增持鄂武商股权,但这主要是为了与银泰系争夺上市公司控股权。反观开元投资,刘建申方面所拥有的股权数远远高于其他股东,因此并无进一步增持的必要。“除非他十分看好上市公司的发展前景,有意通过要约收购进一步集权,就像祝义材要约收购南京中商一样。”

(上海证券报 徐锐)