高送转永远是A股行情的一个主题。

就近年来看,2009年年初的中兵光电(600435)、2010年年初的神州泰岳(300002),都把高送转行情演绎得淋漓尽致。

年前部分股有望一飞冲天! 秘闻!行情近期将出现逆转 机构资金流向已发生巨变! 主力资金正密谋全新布局 中兵光电作为2008年年报第一股,当年实施每10股转增10股的分配方案。

神州泰岳当年更是推出每10股转增15股派3元(含税)的方案,这在当时被称为“史上最牛的分红方案”。

2011年,哪些股票有可能推出超预期的高送转方案呢?

日前,申银万国就发布了题为 《追求 “三高”标准,掘金高送转》的研究报告。

申万标准:

高积累、高股价、高送转

申万的“三高”标准是“高积累、高股价、高业绩”。

高积累的衡量标准为较丰厚的资本公积和未分配利润,这是高送转的财务基础。

而股价越高的上市公司,实施高送转的意愿也越强,因为股价过高往往意味着单手市值偏高,这会制约股票的活跃度,不利于上市公司持续进行市值扩张,因此很多股价较高的公司愿意通过高送转的方式摊低股价,进而增强股票的流动性。从过去三年的情况来看,年末每股股价在40元以上的上市公司有一半以上都会在当年年报中实施高送转。

另外,高送转的上市公司盈利能力普遍较强。一方面较高的每股收益和业绩增速是上市公司能持续高送转的保障;另一方面,上市公司在高送转后为了尽快实现市值扩张,也愿意释放出较好业绩以催化“填权效应”。统计数据显示,过去三年年报每股收益大于0.8元的上市公司在当年年报高送转的概率接近40%,而年报业绩增速在60%~80%之间的上市公司在当年年报高送转的概率也远高于其他上市公司。

40家潜力公司

双环传动、焦点科技(002315)排名前列

基于上述“三高”特征,申万建立了一套打分体系,用于筛选年报高送转潜力较大的公司。这套打分体系总分为100分,由4个具体指标组成。三季报每股资本公积与未分配利润之和为第一个指标,满分28分,每股资本公积与未分配利润之和大于等于7元可得满分,6~7元之间得26分。预测的2010年年报每股收益 (EPS)为第二个指标,满分21分,EPS在0.8~1元之间(包括0.8元)可得满分,在0.6~0.8元之间(包括0.6元)得16分,大于1元得20分。预测的2010年业绩增速为第三个指标,满分17分,业绩增速在60%~80%之间可得满分。股价为第四个指标,满分35分,为权重最大的一个指标,股价在40元~50元之间可得满分,50元以上得31分。

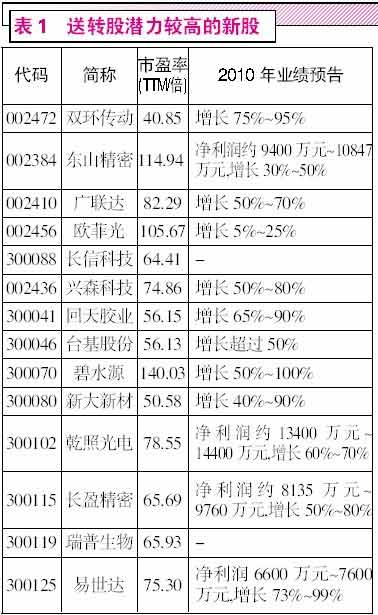

经过筛选,申万最终推出了前30名具有高送转潜力的新股和前10名具有高送转潜力的非新股排行榜。其中,双环传动(002472)名列榜首,得分高达99.40分,几近满分。双环传动在去年9月10日上市,主营传动用齿轮及齿轮零件的生产与销售。去年前三季度公司每股收益0.85元,每股净资产高达10.08元。并且因受益于国内汽车市场销量增长,公司在三季报中预计,全年净利润将同比增长75%~95%。公司每项指标在申万打分体系中都几近完美。

东山精密(002384)、广联达(002410)、欧菲光(002456)等三只中小板新股紧随其后,得分均为97.24分。创业板中得分最高的为主营显示器件的长信科技(300088),为97.24分。

非新股排行榜中,焦点科技等10只个股榜上有名。其中如焦点科技、洋河股份(002304))、南风股份(300004)等均为2009年年底上市,市场原本预期它们很可能会在当年年报中进行股本扩张,当年却都只实施了现金分红,没有送转股。

另外,1月5日,申万非新股高送转潜力排行榜中的最末一名徐工机械(000425)已经发布公告称,公司计划发行H股,在发行H股之前将进行滚存利润分配,提出了每10股送10股派1.2元 (含税)的分红方案。1月26日,公司将召开股东大会审议这一事项。

部分值得关注的个股简介

科伦药业公积金排名A股第二

A股中,去年三季度末,科伦药业(002422)以20.41元的每股资本公积金排第二位,以6.46元的每股未分配利润排第七位、股价位居第三位。极其符合高送转的标准。此外,公司三季报每股收益2.19元,净利润增幅达57.3%,成长性亦突出。

国金证券(600109)认为,公司300亿元的市值容易让投资者望而却步,但公司现有的资产自然增长保守预计能达到10亿元的利润;尚有25亿元超募资金明年开始使用,根据公司过往的投资回报比,这块资金预计至少也能产生10亿元的利润。预计公司2010年、2011年、2012年EPS为2.75元、4.20元、5.90元,三年复合增速50%,较市场预期高10%。

罗莱家纺中信调高目标价至90元/股

去年10月25日,罗莱家纺(002293)曾经公告称,受益于加大渠道拓展、管控及新品研发力度,预计2010年度净利润比上年同期增长30%~50%。而中信证券(600030)近期调研后表示,公司业绩有超预期的可能。

中信证券称,近期调研显示,公司10月、11月提前进行了实体和网店冬季促销活动,销售理想,甚至出现脱销。由于原材料价格疯涨,公司冬季现货提价20%,但截至目前销售数量未明显受影响。另外考虑到产品价格的提升趋势,加盟商加大现货采购,做足储备。预计此三方面因素将使公司2010年收入增长超过50%。中信证券上调公司2010、2011和2012年EPS至1.65元、2.25元、3.00元,目标价格上调至90元。

天山股份机构扎堆做股东

天山股份(000877)在2010年三季度的每股公积金达到5.04元,在所有23家高成长建筑建材公司中排名第一。公司的每股资本公积金在2010年的前三个季度上涨明显,幅度达到了255.05%,此外,公司去年上半年非公开发行股票4991.15万股,发行价格为20.01元,送转预期强烈。

另外,机构占天山股份流通股的总份额已经超过10%,历史数据显示,推出高送转方案的公司,通常有机构投资者驻扎,因为机构投资者拥有大量股份,也就拥有了较大话语权价。值得一提的是,天山股份所处的水泥行业将在未来几年迎来保障房建设以及水利建设高峰期,需求有望价量齐升。

*ST张股有望持续资产整合

*ST张股此前公告称,预计2010年净利润1400万~1700万元,同比增长133.84%~141.1%。原因在于2010年张家界地区接待游客人数创历史新高,公司剥离不良资产工作方面取得进展。

1月5日,中信证券罕有地公布关于*ST张股的研究报告称,正在进行的增发方案对提升公司旅游主业有明显作用,预计公司2011~2012年净利润分别为6474万元和7026万元,每股收益0.2元和0.22元。同时,考虑公司是张家界市政府发展旅游项目的政府性融资平台,未来进一步资产整合的可能性较大。给予10元目标价。

碧水源

高送转传闻由来已久

三季报显示,碧水源(300070)每股资本公积16.33元,每股未分配利润1.64元。关于公司高送转的传闻由来已久,早在今年中报时,就有各种猜测,然而最终没有兑现。近来关于碧水源年报高送转的传闻又再次袭来。

此外,公司的MBR(膜生物反应器)技术领先全球,在国内市场上占有率高。日信证券认为,预计2010年全球MBR市场容量达到120亿美元,其中中国市场容量大约为15亿美元。公司凭借低于国外大约30%的价格优势和良好的售后服务,在大中型MBR项目上拥有60%的市场占有率。

申银万国分析师余海指出,由于“十二五”规划总盘子还没有定,公司今年收入水平会略低,但随着“十二五”规划中污水处理厂改造规划的完成,开端的前几年收入水平会高于预期。预计公司2010~2012年EPS为1.21元、2.63元、4.16元,对应的PE(市盈率)水平分别为79、36、23倍。

宇通客车

公交客车需求或加速

申银万国6日发布研究报告预计,今年宇通客车(600066)客车需求存在超预期的可能。

2010年公司销量41169辆,同比增长46%,12月单月实现销量5626辆,第四季度销量环比增长16%,同比增长39%,向上调整公司2010年EPS至1.69元。

申银万国还指出,预计2011年公司客车需求仍存在超预期的可能,预计公司大中客行业销量增速在10%~15%左右,高于市场平均增速10%以下的预测。

尽管受产能影响,预计公司销量增速在17%左右,但公司可通过提升盈利能力促使业绩增长,申万给予公司30元的目标价格。

此外,部分城市限牌将加速公交客车的更新及团体客车需求。宇通客车2010年公交客车销量在9000辆左右,同比增长近一倍,团体客车2010年销量5000辆左右。

限牌政策也会刺激团体客车包括校车需求,公司目前是国内校车销量最多的企业,公交客车及团体客车仍呈上升趋势。

---------------------------

三因素发掘高送转潜力股

□申银万国

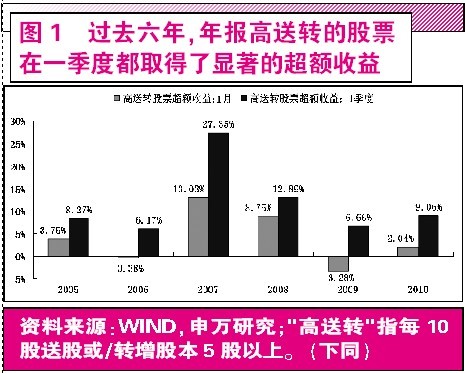

每年一季度,市场都有追捧高送转概念股票的倾向。近六年来,年报高送转(十送(转)五以上)的股票在一季度均取得了显著的超额收益。追捧高送转概念股票几乎成为了投资者在每年一季度的“习惯”。追捧高送转的原因:看好公司的成长性,并反映管理层市值管理的冲动,由此带来“填权效应”(图1).

其实,高送/转股本身并不能给投资者带来实际的收益,因为经过除权后,股票的总价值量并没有变化。投资者追捧高送转股票,更多地是出于对公司成长性的看好,或是对管理层释放后续利好的期待。

一方面,高送转的上市公司一般具有较高的资本公积和未分配利润,且当年业绩增速也较快,这在一定程度上反映了公司良好的质地和成长性;另一方面,高送转反映了管理层对公司持续高成长的信心,并希望通过股本扩张加速市值扩张的步伐。而这些因素都有助于高送转股票在除权后获得继续上涨动能,出现“填权效应”。

由于送股与否跟上市公司管理层的主观意愿有很大的关系,因此在过去,高送转概念股往往成为“内幕信息”的重灾区。但实际上,通过分析上市公司的公开信息和财务数据,还是可以找到高送转公司共同的一些特征,并归纳出一些能够较好表征上市公司送转能力和送转意愿的指标。

高积累:较丰厚的资本公积和未分配利润,为高送转提供了基础。能够向股东每10股送转5股以上的上市公司,首先要积累到足够的基础——高转增股本的上市公司须具有较高的资本公积,高送股的上市公司须具有较丰厚的未分配利润。从历史上看,三季报每股资本公积与未分配利润之和越高的上市公司,在当年年报中实施高送转的概率也越大。

高股价:实施高送转的意愿也更强。由于股价过高往往意味着单手的市值偏高,这会制约股票的参与度和活跃度,不利于上市公司持续地进行市值扩张,因此很多股价较高的公司愿意通过高送转的方式摊低股价,进而增强股票的流动性。从过去三年的情况来看,年末每股股价在40元以上的上市公司有一半以上都会在当年年报中实施高送转。

高业绩:高送转的上市公司盈利能力普遍较强。一方面,较高的EPS和较快的业绩增速是上市公司能够持续高送转的保障;另一方面,上市公司在高送转后为了尽快实现市值扩张,也愿意释放出较好的业绩以催化“填权效应”。从过去三年的情况来看,年报EPS大于0.8元的上市公司在当年年报高送转的概率接近40%,而年报业绩增速在60%~80%之间的上市公司在当年年报高送转的概率也远高于其他上市公司。(证券市场红周刊)