【事件】

刊登关于拟转让部分子公司股权公告;中信证券(600030)关于拟转让部分子公司股权公告;目前,公司拟转让上述股权事项已取得重大进展。公司将在具体方案确定后,分别提交董事会、股东大会审议。

【点评】

该事件意味着中信证券获得首批融资融券试点资格的概率极高。这两个事件时点的一致决不是巧合的,而是:这两者是相互关联和相互决定的。这标志着之前市场的担忧:中信证券同业竞争带来的(1)未来出售子公司股权导致业绩下降(2)各项业务开展受阻基本得到了大大缓解。中信证券的发展将逐渐步入正常轨道。由于这些问题的解决,前期估值的异常低水平也将向正常估值水平回归和修复。

获得试点资格和发布公告后,中信证券应享有行业正常估值水平转让子公司后的中信证券,其经纪业务市场份额大约为4.7%,排行业第4 名。经纪业务收入也排名行业第4 名,从投行来看,以募集资金金额来计,转让子公司后市场份额为15.8%,排行业第2 名,仅次于中金。以海通证券(600837)为基准,推导出在海通股价17 元左右的情况下,按照各业务可比估值指标,中信证券的股价应该在32.3 元。

投资亮点:

一、最大程度的受益于股指期货推出。证券公司将是股指期货最大的受益者。中信拥有两家期货公司,且具备全面结算会员资格,经纪业务实力和创新能力行业领先,业绩将从经纪和投资两个方面受益;短期来看,融资融券对公司的业绩增量可以达到5%-10%;长期看,对业绩的贡献将上升到10%-20%。同时,公司是沪深300 第5 大权重股。公司将从业绩和市场两个方面收益于股指期货业务的推出。

二、业绩超预期已无悬念。11 月份以来,市场呈现明显的价升量涨趋势,推动4 季度日均股票基金交易额仍然保持高位、环比则基本持平;同时,4 季度以来,市场指数涨幅18%、较3 季度的-6%而言,收益率超出预期;3 季度末中信证券自营规模已达257 亿元,由此,中信4 季度投资业务超预期没有悬念。

三、子公司股权转让风险基本释放。中信建投及华夏基金股权转让的不确定性一直是制约公司估值的主要风险。年末解决期限的临近,使得子公司股权转让预期将会逐步明朗。市场对子公司股权转让风险过度担忧,且这一风险已基本释放。悲观来看,中信建投和华夏基金股权转让对公司业绩的影响在-15%;但对公司净资产增厚十分明显。

四、价值低估明显,股指期货将是价值重估的催化剂。在不考虑子公司股权转让的前提下,中信证券2010 年EPS 为1.50 元,对应动态PE 为21 倍;即便是考虑到子公司股权转让,公司目前股价对应2010 年PE 及PB 分别为23 倍与2.8 倍,在行业中估值优势十分明显。国泰君安认为,公司目前的股价尚未开始反映业绩增长预期和创新溢价。在股指期货和融资融券推出已十分明朗、子公司股权转让风险释放的背景下,公司将面临价值重估的契机。

快赢分析:

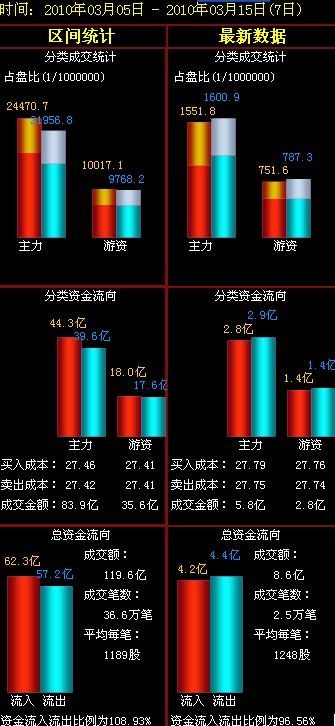

金融界快赢数据

最近7个交易日看,有大资金介入的迹象,伴随底部逐步构建,下跌空间有限,建议保持关注.

技术分析:

在构筑底部的过程中,底部形态是逐步抬高的,同时回踩25日均线是一个很好的介入点,用中期持有对抗市场下跌的不确定性.

风险提示:

公司将面临来自证券同业三方面更加激烈的竞争。