顶尖财经网(www.58188.com)2023-4-19 10:38:22讯:

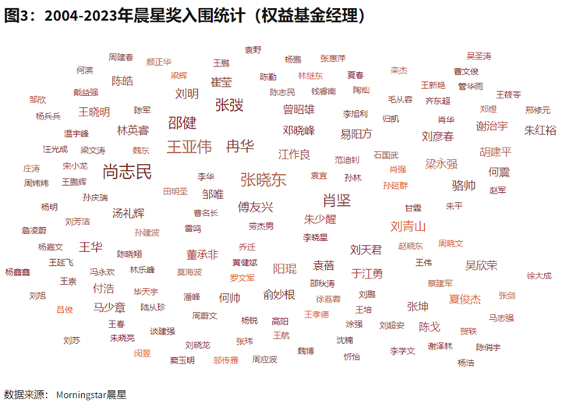

作为全球最重要的基金研究机构之一,晨星的基金评价体系备受全世界投资者推崇,其颁发的年度晨星奖也被投资者认为是“荣获难度最高”的基金奖项。

今年是中国公募行业二十五周年,也是晨星进入中国的第二十个年头。二十年,基金产品大量扩容,基金经理队伍持续壮大,但晨星中国总共不过发出了273项提名、92座奖杯。2023年度晨星奖有2801只公募基金参选,其中13只基金进入提名名单,最终只有5只基金获奖。

今年获奖的5只产品中,市场关注度较高的要数混合型基金奖得主——广发睿毅领先。这只基金的名字是基金经理林英睿自己取的,寓意“睿思明智,毅行致远”。过去的2022年资本市场渡尽劫波,但广发睿毅领先逆风而行,取得了11%的正收益。

在晨星颁奖典礼上发表获奖感言时,林英睿表达的是理性的冷静:“过去几年里,我们一直致力于做科学、系统的主动投资,希望在投资中把科学和艺术边界厘清,让科学的归科学,艺术的归艺术,我们希望给持有人带来一些平静但更有力量的产品,让大家的回报更加稳定、可复制。”

最近几年,林英睿采用的困境反转策略已被市场充分认知,但想要更深入、更全面地了解一个人,就必须知晓他在来路上的选择。我从林英睿所管产品的定期报告和外界对他的评价中,找到了关注度没那么高的三个侧写,或许对补全林英睿的认知会有所帮助。

01 不是公司的困境反转,是行业的困境反转

林英睿身上有两个鲜明的标签:困境反转和深度价值。

这是林英睿身上最为人熟知的两个特点,但他的投资体系绝不止于此。

成立于2017年12月的广发睿毅领先是林英睿加入广发基金后独立发行的第一只产品,也是他投资框架迭代成熟的根基之作。

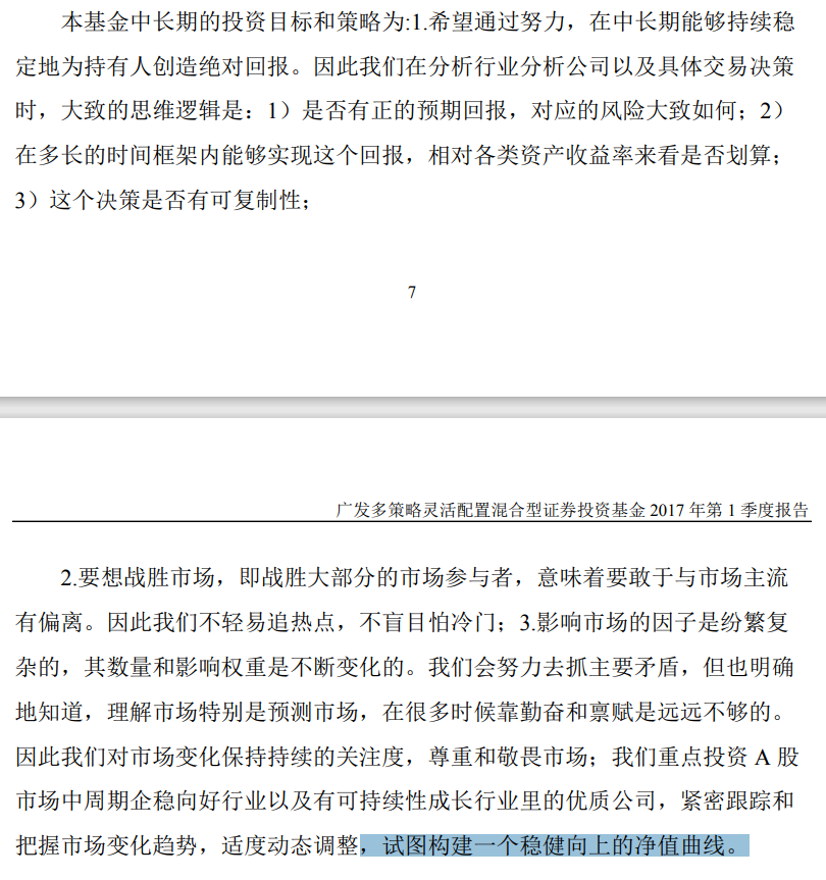

不过,早在接手管理广发多策略后,林英睿就全面论述了他对投资目标和投资策略的理解。在广发多策略2017年一季报,林英睿将自己的投资思路表述为:绝对回报、不追热点不惧冷门、周期企稳向好的行业、稳健向上的净值曲线……自此,这些关键词就反复出现在林英睿的基金季报中。

基金定期报告记录着策略的迭代和深化思考,在2021年的中报里,林英睿对投资框架的来路和去处做了更加全面的阐述:

高夏普的权益投资策略一般分为两类,一类是主要由技术面因子贡献阿尔法的高频量化对冲,一类是主要由价值因子贡献阿尔法的均值回归策略。这两类都是经历了中长周期考验的主流策略类别。我们过去几年采用的主策略是第二类,其属于经典的“困境反转策略”。

为什么选择困境反转(又称为“均值回归策略”),策略的优势和成本分别是什么,以及如何优化策略,林英睿均做了详细的说明。

林英睿反复提到想要给投资者提供平静而有力量的策略,这对困境反转提出了更高的要求。

不同于格雷厄姆捡烟蒂式的,聚焦具体公司的经典困境反转投资,林英睿的困境反转,聚焦的是行业的困境反转,确定性更强。

“周期企稳向好的行业”,是行业困境反转投资的最好注脚。周期企稳向好意味着行业曾经陷入困境,也意味着行业估值因各种各样的利空消息而陷入低谷,与此同时,基本面出现了变化的拐点。

基于个股的捡烟蒂策略,底层的信仰来自于相信企业自身的力量。基于行业困境反转后的估值回归策略,底层的收益来源是周期的轮回。

要准确把握公司的反转,不仅需要在行业、宏观上有深刻认知,更涉及公司本身的特异性,对投资者的观察力和洞察力都有很高的要求。相较之下,行业的均值回归则可以通过优化和迭代,实现系统化的稳定。

用一句话来说,林英睿的行业困境反转是通过布局底部反转的行业,等待估值从历史低估水平回归平均水平的行业“beta”收益。

因为赚的是行业从估值底部均值回归的钱,林英睿在配置时往往会买入一篮子股票。挑选个股时,主要沿着两种路径买入,一种是在行业周期下滑时,能够稳健抢夺市场份额的壁垒型公司;另一种则是在周期反转中会呈现更大基本面弹性的公司。

深度价值和对困境行业个股的批量持仓,是林英睿产品的表征,标签之下是以终为始的产品思维。行业困境反转策略具有安全边际高、赔率较高的特点,整个策略从设计之初就清晰地描绘了产品净值的特征,并最终用严谨的逻辑、具象的方法论进行验证。

回头望去,林英睿在过去五年的配置看起来大开大合,但其实只是严丝合缝地沿着行业困境反转的框架在笃行:2018年在无人问津处配置生猪养殖,2020年在核心资产烈火烹油时配置煤炭,2021年回归航空+银行的组合引发争议。在这一轮牛熊周期中,赛道投资盛行,林英睿仿佛置身事外,不断优化并践行自己的困境反转策略。

投资策略与性格的匹配,是基金经理更上一层楼的前提,林英睿在北大读书时,就加入了全国闻名的登山社团山鹰社。鹰击长空,注定是独来独往的。

02 登山者的独立和定力

1953年5月29日,新西兰登山家艾德蒙希拉里和尼泊尔登山向导旦增诺尔盖,成为全球第一对成功站上海拔8848米珠峰的人,这壮丽的成就震惊了世界。

艾德蒙希拉里读书时一度非常缺乏运动协调性,人也很自闭,这位一度做过养蜂人的登山家,一生都高度的专注和谦卑,他有两句著名的话:“我们征服的并非山峰,而是自己。”“随着练习和专注,你可以远超过自己相信自我能够达到的水平。”

虽然登山需要团队的合作和支持,但它本质上是一项孤独的运动。恶劣天气和高海拔的极限挑战,需要毅力和决心去对抗;登山过程中的静谧和宁静,也容易让人陷入内省;雪崩、泥石流等突发情况,则随时考验登山者的智慧和勇气。投资与登山有很多相像的地方。

林英睿在全面阐述投资框架的文章里,也提到了与市场对抗,他说:“我很敬佩的一位同行说过:‘一个优秀的基金经理一定会在一些时刻跟全市场对抗’。而‘均值回归策略’则可能是经常跟市场对抗,所以可能抗压能力是最主要的阿尔法来源。”

行业均值回归策略的配置时点,一般是在行业基本面已经出现好转,但估值整体还处于左侧的阶段。所谓乍暖还寒时候,最难将息。

在强调相对收益的市场环境下,基金经理们面对着相似的决策框架、考核机制、信息渠道、行为模式,与市场主流保持一致成为很多人的选择。在一些不被市场看好的行业上期待均值回归,就难免要面对排名压力、市场非议,能不能顶住压力,就成为超额收益的关键所在了。

2020年年中,核心资产风格鲜花着锦,爆款基金迭出。这时,林英睿下了两个判断:一是经济正在走向复苏,需要关注和经济相关性更高的行业;二是2019年、2020年成长风格对价值风格的持续跑赢,在海内外都已达到历史极致状态,未来大概率会收敛,价值板块会跑得更好。

在这两个判断之下,他借助量化工具对全市场扫描时,捕捉到了焦炭行业的基本面异象。

当时,焦炭行业已经进行了十几轮提价,行业内优秀企业的盈利已经很高,但市场关注度很低。基本面和走势的背离吸引了林英睿,他发现,整个上游资源在过去五年发生显著的变化。2015年供给侧改革、2017年去杠杆以及2019~2020年的双碳政策,一系列调控措施压制了行业的新增供给。

供给被限制,在经济转好的需求回升之下,供需矛盾的凸显带来了持续涨价的异象。林英睿判断供需的错配短期内难以改善,于是从2020年下半年开始,林英睿对煤、铝等资源板块进行重仓配置。在2021年核心资产的极值市场风格熄火之后,林英睿的业绩跑到了市场前面。

事后来看,如果一直拿着资源股,林英睿的绝对收益业绩应该会更拔尖。但林的自洽之处就在于,他清晰地知道自己赚的是什么钱,当煤炭行业在2021年下半年迈过困境反转的位置,林英睿就做了减仓处理。尽管知道供需格局短期内不会改善,继续持有也许业绩会更好,但面对当时能源价格持续上涨衍生的一系列问题,林英睿知道高波动从来不是自己想要的东西。

买在无人问津处,卖在人声鼎沸时。林英睿的行业困境反转策略逆人性之处,不仅在于要对市场暂时没热捧的资产进行深度挖掘。更苛刻的地方在于,当市场真的开始积极给予反馈的时候,则要将受到追捧的热门资产卖给其他人。

很多机构投资者对林英睿非常认可,优秀的业绩是一方面,另一方面是林英睿展现出的那种笃定和责任感,是每个持有人都期待的。市场本身不确定性就很强,人就更加难以预测。喜欢登山的林英睿,性格中的独立和定力,本身就构成了一种如同巍峨山岳般的可靠。

林英睿的第三重侧写,则为这份靠谱增添了系统化的稳定之锚。

03 用量化来进化

我经常和点拾投资创始人朱昂总一起访谈,他经常会追问基金经理一个问题:您在投资上有没有飞跃点?这个问题的答案里,藏着一个基金经理的迭代和成长。

林英睿把这个问题的答案写进了2021年4季报,他把自己的投资生涯分成了三个阶段:

Value1.0的初级阶段奉行原教旨的价值因子投资,把市值与调整后的净资产价值进行对比。但在公募的投资实践中,会面临两大核心问题:价值陷阱、效率不高。

在Value2.0的阶段,引入了行业角度关于未来增长的概率信息,在低估值的方向上选择未来两三年能有较好增速的细分行业。一定程度上降低了落入公司价值陷阱的可能性,但依然存在选对行业、买错公司的可能性。更重要的是效率问题并没有得到很好的改善——困境反转中的行业从基本面变化到股价变化基本都会面临一定的时滞。

Value3.0阶段则针对性地引入了两个措施:1、从风控的角度引入关于个体公司层面的 ESG 信息;2、对行业的表现引入行业动量信息。ESG可以得到三张报表之外关于可持续经营的刻画,在和价值因子形成复合因子的同时,有效解决价值陷阱问题。行业动量信息的背后意味着市场已经有部分参与者认可了行业困境反转的逻辑,买入时点可以由过去的“非常左侧”右移变为“较为左侧”,本质是用一定的赔率去换取了效率。

纵观林英睿的对外交流,大致可以框定,从Value1.0到Value2.0大约是在从中欧来到广发前后,从Value2.0迈向Value3.0大约是在2018年向后这几年。从价值因子到行业困境反转,再到通过优化迭代实现更高的策略夏普。其中重要的转折点,应该是林英睿接触并在策略中融入量化思维。

林英睿的量化尝试缘起于2017年,经过几年的不断优化迭代,林英睿借助量化工具,对原有策略进行了优化。如Value3.0阶段,引入ESG信息和加入行业动量信息。

林英睿被市场称道的仓位择时能力,则有赖于低频择时策略。除此以外,我们还可以通过广发睿毅领先2022年基金年报看到,林英睿在尝试用量化选股策略。

广发睿毅领先2022年的年报显示,除了前面三十几只重仓股,后面还有两百多只个股,单只个股占净值的比例都在0.1%以下。我草草算了下,尾部两百多只股票加起来占净值比例大约在4%左右,这个尾部的选股策略显然也是在给整个组合提供不一样的收益来源。

“懂量化的主动权益基金经理”,不止一个圈内人士这样评价林英睿。2021年下半年,广发基金在价值部新成立了基本面量化研究小组,这个名为“阿尔法小分队”的小组,主要负责运用量化方法系统地挖掘阿尔法,并试图搭建一个融合主观和量化的框架体系。

量化是林英睿将主观的基本面研究想法落地的工具,拥抱新技术的背后,是构建稳健净值的资产管理初心。

林英睿在年报里写道:“对于投资人而言,能够有多种底层思路不一样的投资策略供选择是真正能系统性提高夏普的路径。分散化的核心在于低相关而不是数量多,而能从低相关获益的核心在于时间价值。这是市场上一种最普遍但又最昂贵的价值。”

迭代和进化,并不仅仅体现在投资策略上,更体现在林英睿的投资目标上。在早年的季报中,林英睿强调的是 “要做可解释、可复制、可延续的投资”。伴随着管理规模的扩大,林英睿在2021年严格控制规模的同时,表述也改成了“可解释、可复制、有容量的投资”。

GPT据说将在今年四季度推出,人工智能在飞速迭代的同时,这个时代也在滚滚向前。投资的微妙之处在于,尽管真正有效的理念是穿越周期的,但如果不能够适应新时代,找到合适的表达形式,其最终也可能会被淘汰。

用量化武装自己的林英睿,还在奋力向前。

04 最后的话

面对未知,人都有天然的恐惧。主动权益产品的投资,在市场的不确定性之外,嵌套了人的不稳定。

投资者对基金经理的置信度,在某种程度上决定了收益的可得性。在市场的波涛中,基金经理和负债端需要同舟共济,才能够更好地创造价值。在国内财富管理复杂的大背景下,这样的相互成就可遇而不可求。

行文至此,让我们再一次回到文章开头,林英睿荣获晨星奖时的那段感言:“我们希望给持有人带来一些平静但更有力量的产品,让大家的回报更加稳定、可复制。”

这句话本身就很平静,平静地、理性地、一以贯之地阐释他的投资理念和远景目标,一如他初次登上雪山时的心境,也和他的产品绝大多数时候的净值曲线相像。

当然,这句话也很有力量,静水流深、闻喧享静,也许只有对长期主义和价值投资抱有笃定的信仰,才能将进化的脚步踏得如此有力。

风险提示:权益基金属于高风险品种,投资需谨慎。本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议, 本人不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本人不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。定投过往业绩不代表未来表现,投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》等基金法律文件,全面认识基金的风险收益特征和产品特性,充分考虑自身的风险承受能力,在了解产品或者服务情况、听取适当性意见的基础上,理性判断市场,根据自身的投资目标、期限、投资经验、资产状况等因素谨慎做出投资决策,独立承担投资风险。市场有风险,入市需谨慎。基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金的过往业绩及其净值高低并不预示其未来业绩表现。

文章来源:楚团长