顶尖财经网(www.58188.com)2021-10-28 16:27:40讯:

一、要闻速递

1.年内28只基金募集失败

随着融通、九泰、创金合信等三家公募旗下的新基金发行失败,年内新发基金失败数达到28只,新基金募集失败渐趋常态化。26日,融通基金旗下融通稳健添利混合、创金合信基金旗下创金合信鑫誉混合、九泰基金旗下九泰中证500指数量化,同一天宣布基金合同不能生效,这三只均为权益类产品。

2.公募重仓股大换防

昨日,公募基金三季报已完成披露。值得关注的是,三季度公募基金第一大重仓股易主,连续8个季度稳坐第一大重仓股的贵州茅台,在三季度被宁德时代反超,三季度末公募基金共持有宁德时代1171.22亿元。整体来看,三季度新能源板块获得公募基金大手笔增持,其中天齐锂业、阳光电源、天赐材料、凯莱英等成为基金增持的对象;在大手笔减持的个股中,则包括五粮液、海康威视、迈瑞医疗、贵州茅台等。

3.三季度公募基金亏损逾2000亿元

天相投顾数据显示,三季度各类公募基金整体亏损达2093.96亿元。此前,一季度亏损2102.66亿元,二季度盈利8713.84亿元。前三季度公募基金整体盈利超过4000亿元。从基金产品来看,新能源主题基金和固收基金盈利居前。

4.百亿级量化巨头掀“封盘潮”

近日,聚宽投资宣布公司管理规模超过百亿元,同时公司将暂停旗下对冲产品的募集。据不完全统计,今年以来,已有包括天演资本、进化论投资、启林投资等在内的8家头部量化私募宣布封盘。

百亿级量化私募总经理表示,量化机构封盘更多是希望进行阶段性的策略升级,后续容量提升就会重新迎接资金。所以从另一个角度来看,量化私募能够封盘说明其对投资人比较负责,未来可能会有更多量化私募封盘。

5.基金A股持仓创历史新高

数据显示,截至三季度末,公募基金持有A股总市值5.75万亿元,再创历史新高。A股持仓占净值比例为22.74%,连续两季度攀升。三季度A股动荡行情之下,多数基金经理对后市仍持乐观态度。从行业分布来看,基金重仓股市值集中的前五大行业依次为食品饮料、医药生物、电子、电气设备和化工。其中公募基金对于食品饮料行业个股的重仓市值超过5000亿元。个股方面,三季度共有1521只基金重仓贵州茅台,持仓市值1608.88亿元,蝉联榜首,1482只基金重仓宁德时代,持仓市值1408.21亿元,排名第二。药明康德、五粮液、隆基股份持仓市值分列第3至第5名。

6.前三季公募基金盈利逾4000亿元

天相投顾数据显示,前三季度各类公募基金整体盈利逾4000亿元。

此外,三季度末全部公募基金股票平均仓位为73.39%,比二季度末提升1.31个百分点。其中,股票型开放式基金三季度末平均股票仓位为87.61%,而二季度末数据为87.09%;混合型开放式基金平均股票仓位为70.41%,而二季度末数据为68.94%。在公募基金三季度股票仓位稍有提升的同时,部分“顶流”基金经理管理基金的仓位较二季度有明显提升。

二、基金视点

1.国泰君安:周期之后,消费迎来绝佳配置时机

国泰君安研报指出,随着周期品政策纠偏的强化、商品供需缺口的收敛以及周期股和期货价格的背离,预计四季度主动型基金的配置思路将发生转变。针对消费板块,预期层面基本面恶化最严重时期已经过去,交易层面消费前期拥挤的微观市场交易结构得到明显改善,因此,未来一阶段配置思路可总结为从周期向消费,从高估值进攻向低估值防御。推荐主线:1)券商;2)消费:白酒/生猪等;3)银行地产。除此之外,推荐高景气可持续的新能源赛道,细分方向包含:光伏/特高压/绿电/新能源车等。

2.渤海证券:白酒仍运行在景气周期!关注确定性更强的高端白酒

从月度数据看,我们认为白酒仍运行在景气周期并且由于控价所导致的高端白酒景气周期或将延长,而大众品尽管仍然面临成本及费用的挑战,但也即将迎来业绩拐点,需要密切关注提价后的市场承接情况。在细分子品类方面,仍然建议关注确定性更强的高端白酒,以时间换空间,此外关注市场加速扩容的次高端。

而大众品方面,上游成本压力在四季度或会有所缓解,目前来看压力传导最顺利的仍为啤酒板块,其次为乳制品。乳制品上游原奶上涨已趋于缓和,在需求向好及前期提价的基础上,业绩有望加速释放,建议积极关注。

3.东吴证券:基本面稳定向好 长期看好白酒板块

全国化次高端龙头增速和渠道反馈都依然积极。价格带扩容叠加消费升级,次高端迎来消费升级+渠道扩充发展机遇期,舍得、汾酒、酒鬼等全国化次高端招商依旧迅速,提价顺利渠道利润领先放量迅速,下半年收入增速依旧高增;区域性次高端三季度动销整体超预期,洋河三季度预计增速高于全年目标,今世缘五年目标三年达成增速规划完成情况良好,古井回款良好;考虑到宽流动性的长期性+2021H2疫后旺季加速回补与基建催化,虽然当前板块估值仍处于历史估值中枢偏高位,但今年和中长期、长期来看基本面稳定向好,我们长期看好白酒板块。

4.中欧基金卢纯青:新能源车处于优质供给阶段

卢纯青表示,对于新能源车产业链的景气度保持乐观的判断,新能源车处于优质供给阶段,四季度景气度会进一步向上,展望2022年,随者新车型持续推出、碳排放考核趋严,预计全行业产销量有望冲击900万辆的目标,对锂电池的需求形成良好支撑。同时,随着新能源发电装机规模的增长、政策机制的逐步完善,电化学储能市场未来几年亦存在爆发性成长的可能性,有望成为锂电池需求的新增长点。

5.国金证券:围绕年底行情,聚焦新能源板块的主线回归

国金证券指出,围绕年底行情布局,聚焦新能源板块的主线回归,关注医药和消费的超跌反弹机会。在年底市场行情中券商或将是率先反应的板块,而年底行情的主线仍是长期逻辑难以证伪,短期业绩也没有利空的新能源板块。此外,如果三季报窗口消费和医药在业绩压力下充分调整,年底或存在超跌反弹机会。此外,继续关注受益于国内和海外资本开支的中游资本品板块中的细分领域,比如智能制造等。与此同时,基础化工行业中受益于新能源的细分产业链也值得关注。

三、基金净值

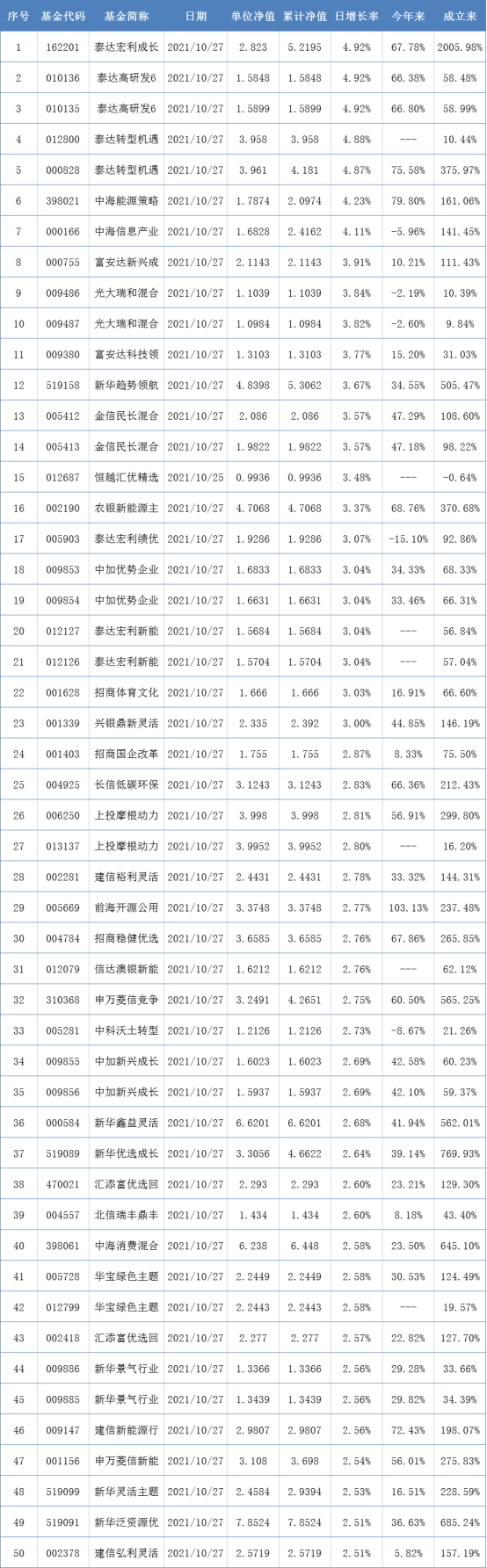

开放式基金净值上涨TOP50:

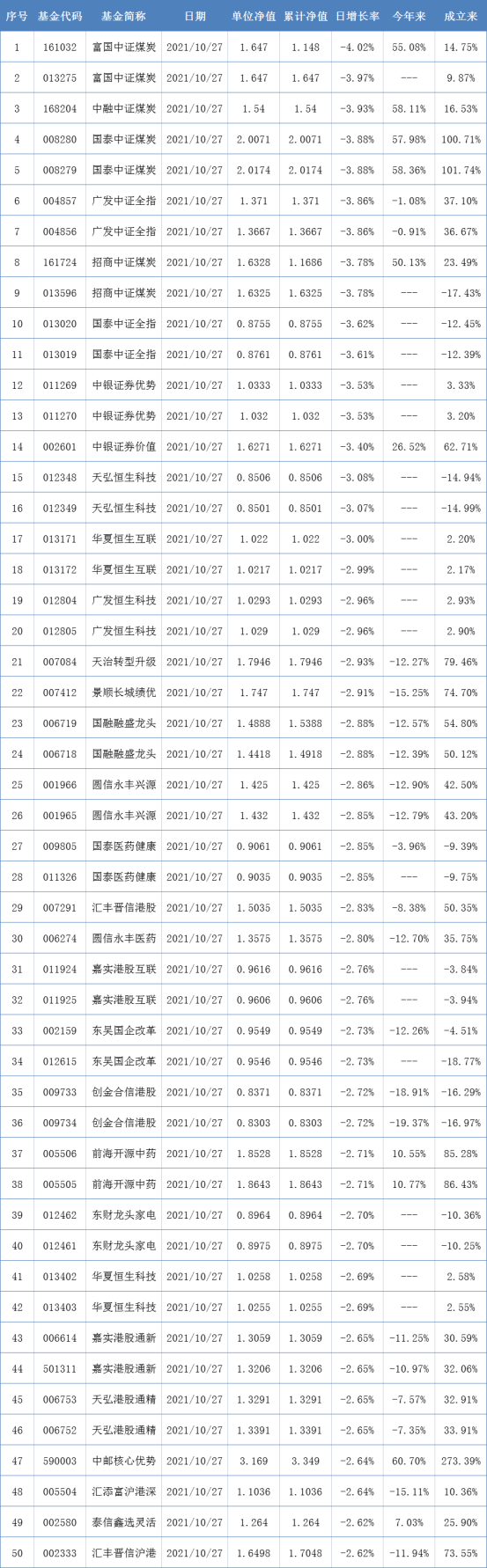

开放式基金净值下跌TOP50:

四、新发热门基金