顶尖财经网(www.58188.com)2020-1-1 9:33:36讯:

2019年A股行情正式收官,备受市场关注的公募基金年度业绩排名大战尘埃落定。

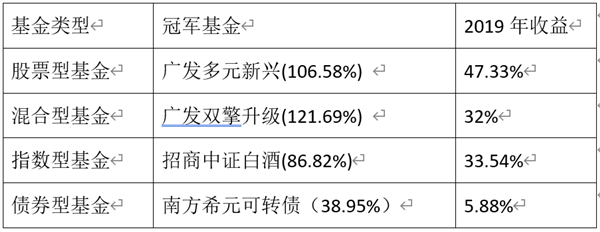

2019年四季度以来,大多数时间保持领先的由刘格菘管理广发双擎升级笑到最后,以121.69%的收益率夺得2019年主动权益基金冠军。此外,他还管理的广发创新升级、广发多元新兴的收益率分别为110.37%和106.58%。

此外,胡宜斌管理的华安媒体互联网、刘辉管理的银华内需精选2019年的收益也超过100%,分别达到101.7%、100.36%。郭斐管理的交银成长30、交银经济新动力收益也非常可观,离100%差异微乎其微。

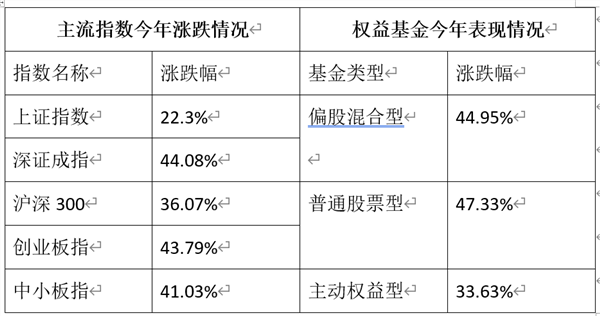

公募基金整体表现超越主流指数,是“炒股不如买基金”的一年。

除了权益类基金外,2019年债券类基金等也表现不俗,不少可转债基金收益可观。其他各类基金冠军也花落各家,总之确实是丰收的一年。

(均剔除分级基金、当年成立新基金、净值异常基金,极少部分基金公司旗下部分基金暂时未披露12月31日净值,未纳入)

“炒股不如买基金”的一年

受益于2019年的结构性牛市行情,不仅时隔三年多又出现了年度业绩翻倍的基金,更是“炒股不如买基金”的一年。

偏股基金今年取得较好的赚钱效应。截至12月31日,剔除分级基金以及今年新成立的基金,最低仓位为60%的偏股混合型基金平均收益率为43.73%,而最低仓位为80%的主动股票型基金平均收益率45%,跑赢沪深300、上证指数、深证成指、创业板指、中小板指等主流指数。

尤其值得一提的是,这两大类型的基金平均收益跑赢沪深300差不多10个百分点。

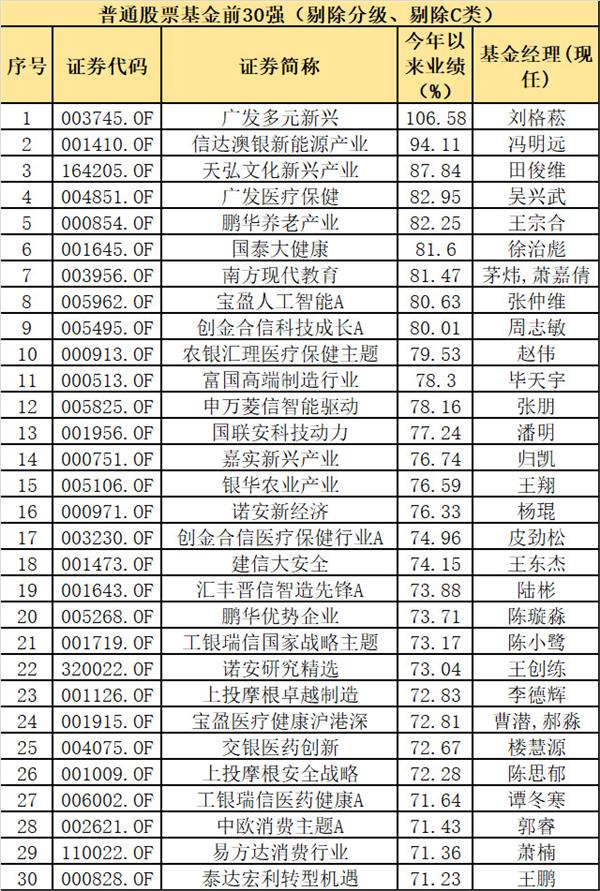

从今年行情来看,结构分化严重,消费、医药、科技等行业龙头表现神勇,而抓住了这一机遇的主动权益基金表现出色,排名靠前的基金不少都重配了这些板块。主动权益基金以优秀的选股能力,为持有人带来了很好的超额收益。

出现“炒股不如买基金”主要是三大原因。

首先,由于A股市场结构逐渐变化,整体更偏向价值投资,追求优质个股,强调确定性机会,一批优质的“核心资产”涨幅居前。 与之相对的是,业绩难以兑现、财务造假等类个股被市场逐渐抛弃,也有一批小盘股等近年以来一直表现低迷。

第二、公募基金是组合投资的工具,在这样的市场环境下,基金筛选个股能力凸显,同时基金公司背后的综合投资研究能力也逐渐显现,因此基金业绩比较好。而从散户投资来看,大部分散户更喜欢投资中小盘股票,也喜欢追涨杀跌。其实股价波动很厉害,不少散户在追涨杀跌中损失不少。

第三、基金投资中抱团取暖,基金的研究和分析有一定的趋同性, 2019年抱团股的火“越烧越旺”。而核心资产今年整体表现很不错,和基金抱团股重合度也很高。

公募基金的优势逐渐被股民所认识后,爆款基金纷纷出炉,比如兴全、睿远等基金公司都出现主动权益类基金的销售遭遇市场抢购热潮,还有一些长期业绩优秀的,如南方、华夏、富国、汇添富、广发、景顺长城等多家基金公司旗下偏股基金,都在逆市募集较大规模,未来可能出现主动权益基金优秀的公司“强者恒强”,市场将出现明显分化。

主动股票基金9只大赚80%以上

WIND资讯数据显示,主动股票开放型基金中,广发多元新兴以106.58%的业绩位列第一。而冯明远管理的信达澳银新能源产业以94.11%涨幅位居次席,挤进前五的还有天弘文化新兴产业、广发医疗保健、鹏华养老产业等。目前看,今年表现较好的是科技和医药主题基金。

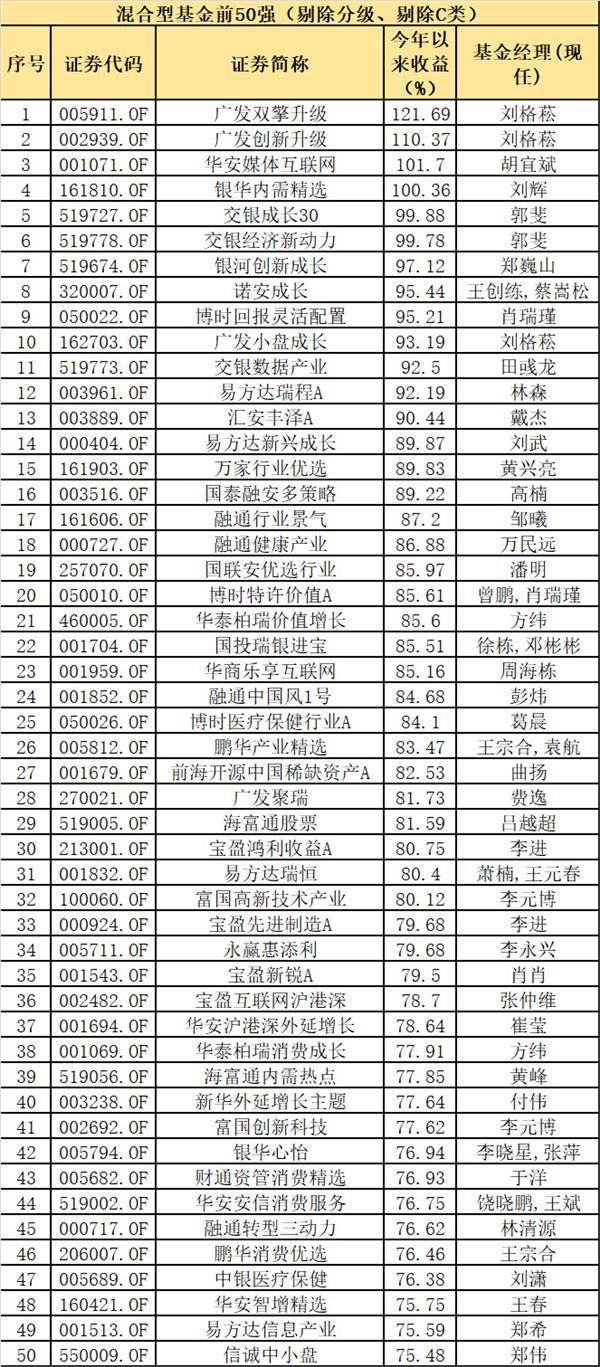

混合型基金50强最低大赚75%

混合型基金种类非常多,将WIND分类的平衡混合型、偏股混合型、偏债混合型、灵活配置型全部算为一类来看,2019年表现最好的是刘格菘广发双擎升级,该基金也早早就锁定胜局,以121.69%的回报率位列第一,也是2019年唯一净值增长率超过120%的品种。

同样是刘格菘管理的广发创新升级位居第二,收益率为110.7%。

华安媒体互联网以101.7%的业绩排名第三,银华内需精选以100.36%的收益率名列第四。这四只混合型基金收益均超过100%。

此外,交银成长30、交银经济新动力、银河创新成长、诺安成长、博时回报灵活配置、广发小盘成长、交银数据产业、易方达瑞程、汇安丰泽等今年收益也都超过90%。

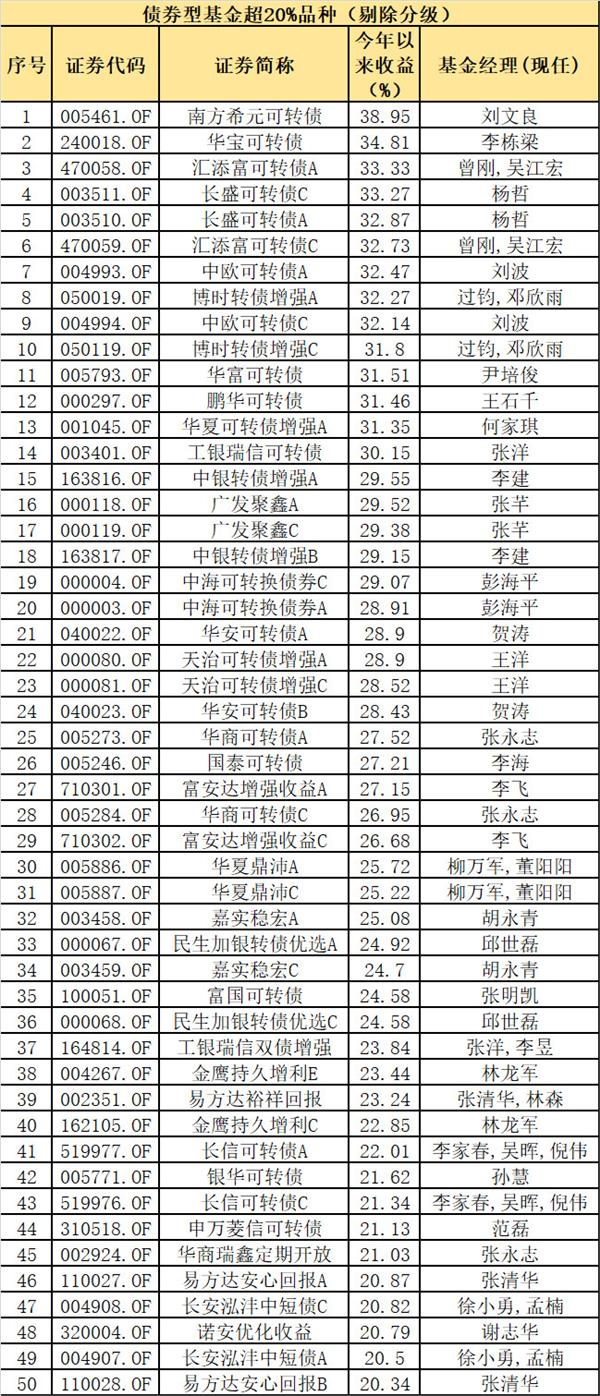

债券基金:可转债基金表现可观

受益于权益市场走好,二级债和可转债是今年债券类基金中的大赢家,不少产品收益可观。

从单只基金的表现看,业绩靠前的基本都是可转债基金,业绩最好的南方希元可转债基金,今年以来已取得38.95%的回报,表现出色;紧随其后的华宝可转债和汇添富可转债A,收益率分别达到34.81%、33.33%左右。此外,长盛可转债、中欧可转债、博时转债、华富可转债等也表现较好。