资料来源:万得资讯、中金公司研究部

欧元兑美元

本周预测区间(1.0607-1.0840)

冲高回落。欧元/美元上周在1.0640-1.0780之间展开拉锯。周初欧元/美元一度冲击1.0780附近高点,但随着美联储官员们鹰派言论以及欧盟对俄能源制裁的公布,欧元回调并下测周内低点1.0640附近。最终,欧元周内小幅收跌0.2%左右。短期看,欧元价格的走势大概率依旧会受到美欧加息预期相对变化和俄乌局势演变的双重影响。

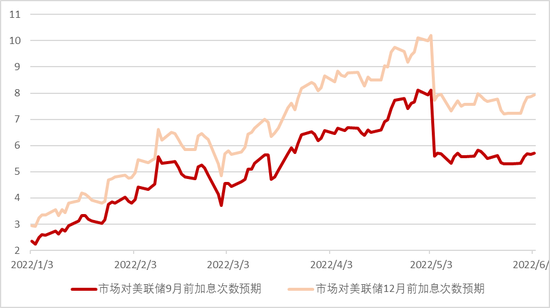

美联储加息预期重新升高压制欧元。上周美国公布的一系列数据大多好于预期,(5月消费者信心指数,ISM制造业PMI以及5月非农数据,图5)。数据发布后,美债收益率明显上行,而市场对今年9月加息50基点的预期也有所走高,美元因而获得支撑。经济数据之外,上周布雷纳德、沃勒、波斯迪克、戴利等多位美联储官员表态坚定打压通胀的决心[3][4][5][6],这不但打消了9月份暂停加息的预期,而且推升了美联储在9月继续加息50个基点的预期。联邦利率期货市场和OIS市场对9月FOMC会上加息预期上涨到1.7次左右(图6),美债短端利率上周明显走高,而十年期美债利率也涨至3%附近,美元因而获得支撑。

欧央行加息预期的抬升支持欧元。欧元区5月CPI同比大涨8.1%,超过市场预期的7.8%,德国5月份的调和CPI更是同比上涨8.7%,创下二战以来的新高。在此背景之下,欧央行的加息预期进一步抬升,对欧债收益率和欧元形成支持。EURIBOR市场目前预计7月的首次加息25基点,而10月会上或加息50基点,年内加息总量也涨至120基点左右(图7)。

在此背景下,本周四的ECB会议更加备受瞩目,我们认为有以下三个看点:

-

关于7月加息幅度的表态:市场目前一致认为欧央行会在本周会上宣布7月起结束APP购债项目并且暗示7月开启首次加息(近期拉加德和首席经济学家Lanes暗示欧央行的基准预期是7月和9月各加息25基点),考虑到有部分鹰派票委(奥地利行长Holzmann [7]荷兰行长Knot[8]等)近期支持加息50基点,市场焦点会放在拉加德有关加息幅度的暗示。我们认为,市场将会关注拉加德是否会否认未来加息50个基点的可能性。如果有迹象显示欧央行的加息取向较市场预期得更为温和,那么欧元可能回落。

-

欧央行关于经济和通胀的预测:我们认为欧央行本次会上大概率下调经济增长预期但上调通胀预期,5月欧元区CPI增速涨至8%(远超过欧央行3月会上对2季度通胀5.6%的预测),而核心通胀也涨至历史新高的3.8%(远高于欧央行2%的目标)欧央行大概率会在此背景下再次上调通胀方面的预测,而在俄乌局势(以及相关制裁措施的影响下),欧央行料会下调今年下半年的经济增长预期。

-

关于欧盟内部金融市场条件收紧的应对措施:近期德意国债利差明显走阔(10年期上周继续走高20基点至210基点左右,图8),市场担忧金融条件会因欧央行逐步退出宽松的货币政策进一步收紧,欧央行本次会上对此的表态同样值得关注,如果ECB推出新的工具或表态正在研究此事,那么德意利差有望收窄进而利好欧元。

欧盟第6轮制裁俄罗斯的利空消息似乎被市场有所消化。当地时间6月2日,据欧盟消息称[9],在因匈牙利的反对而推迟一天后,欧盟27个成员国正式批准第六轮对俄制裁方案,相关制裁措施将于3日正式生效。在5月31日结束的欧盟特别峰会上,欧盟各国领导人原则上就第六轮对俄罗斯制裁方案达成共识,同意立即禁止进口75%的俄罗斯石油(也就是“禁止俄罗斯通过海洋运输石油”),由管道供应的石油暂时例外。制裁生效开始的六个月后,欧盟成员国不能通过海运渠道购买俄罗斯原油。但是实际上,这些海运禁令相关的石油出口只占从俄罗斯出口欧盟原油总量的2/3。但因为一些国家(德国和波兰)已经自愿从今年底开始减少从石油管道进口的俄罗斯石油。这意味着,到今年年底,欧盟或许将减少90%从俄罗斯进口的原油。而就在同一天,沙特告知其西方盟友[10],如果俄罗斯的产量在制裁重压下大幅下降,沙特准备提高原油产量。我们认为,尽管新一轮制裁看起来会推高欧洲能源价格进口成本,但其他地区的加大供应或许可以减弱这一负面影响。此外,欧盟更依赖的俄罗斯天然气到目前为止依旧没有被列入制裁范围内,根据路透社报道[11],对俄部分“禁油令”获得通过后,是否禁止进口俄罗斯天然气成为欧盟成员国之间新的争论焦点。相比俄油,欧盟对俄气的依赖程度更高,因此如果俄罗斯不主动切断天然气供应,欧盟年内将俄气纳入制裁的可能性并不高。从市场反应来看,上周第6轮制裁消息之后,欧元并没有出现明显的走低反而在当日大幅收涨100点,TTF荷兰天然气期货上周累跌3%。市场正在消化制裁对欧洲经济的负面影响,但俄乌局势的走向仍高度不确定,在油气供应明朗化之前,欧元仍不时会受到相关负面消息的影响。

本周重点关注欧央行会议及美债收益率情况。上周市场情绪整体走弱的背景下,欧元走势更多的反映了欧美货币政策逐步从分化走向收敛的逻辑:市场对美联储加息预期虽然有所走高但对欧央行的加息预期则是有更加明显的大幅抬高,虽然欧元/美元未能突破前期阻力,但市场对ECB收紧货币政策的预期大概率会继续支撑欧元;本周欧央行会上或将成为中长期欧元走高的关键,而伴随美联储加息预期的逐步充分定价甚至在下半年有可能回落,市场对欧央行紧缩的预期大概率继续抬升,这将成为支撑欧元的重要力量。我们认为,欧元将逐步消化利空并开始筑底的过程。

图表5:美国5月非农数据显示劳动力市场依旧强劲

资料来源:彭博资讯、中金公司研究部

图表6:联邦利率期货基金市场对美联储加息预期上周有所走高

资料来源:彭博资讯、中金公司研究部

图表7:EURIBOR市场预计ECB年内加息120基点

资料来源:彭博资讯、中金公司研究部

图表8:德意10年期国债利差继续走阔

资料来源:彭博资讯、中金公司研究部

美元兑日元

本周预测区间 (127.00-135.00)

美日汇率大涨370点。上周日元汇率再度开启了大幅贬值,美日汇率周内上升约370个点,为2016年11月“特朗普交易”以来的最大周度涨幅。从跌幅看,日元相较美元贬值2.88%,成为了最弱G10以及亚洲货币。我们认为上周美日汇率上行的主要推手依旧来自于美国长端利率的大幅上行(图表9),美日汇率与美日息差保持着较高联动。此外、贸易收支的逆差扩大也对日元的贬值起到了助推作用,我们对高频贸易数据的跟踪发现,近期受中国疫情以及日本黄金周长假的影响日本出口金额有所缩小,相反、受居高不下的油价影响日本的进口金额还在逐步扩大,因此截止于5月上旬,年初以来的日本贸易收支为约5.5万亿日元的逆差(图表10),为近年的最大逆差额,同时助推了日元汇率的走弱。

日本经济数据供需分化。上周日本公布了一系列4月的经济数据,呈现出了供给与需求分化的特征。需求方面、零售销售同比2.9% (预期2.6%、前值0.9%)、百货店超市零售同比4.0% (预期3.3%、前值1.5%)都展现出了大幅高于前值且高于预期的好结果,我们认为伴随日本政策对疫情管控在3月底的解封,日本内需得到释放,今后数据将趋势向好。供给方面、工业产值同比与环比皆不及预期与前值,日本的工业产值与出口高度挂钩、工业产值的不及预期反映出了外需的疲软。2021年全年、对中国的出口占日本出口整体的21.6%,中国是日本最大的贸易伙伴。中国4-5月的疫情亦会对日本的出口以及工业产值带来一定影响。但伴随上海的复工复产、中国经济的回暖有望企稳日本的出口,进而对日元汇率也会带来一定企稳的力量。

本周美日汇率依旧紧盯美债利率走势。本周日本方面将公布4月国际收支与5月PPI等经济数据,但直接对汇率所有影响的数据或不多。美国方面、美联储官员进入静默期,市场关注重心转向周五公布的5月CPI数据,通胀同比下降的势头能否确定是市场的关注之一。我们认为本周美债利率的走势依旧会是美日汇率的锚,若美债利率持续上行,则美日汇率存在突破年内高点131.35的可能,我们预测本周美日汇率的区间为127-135。

图表9:美日汇率与美日息差

资料来源:彭博资讯、中金公司研究部

图表10:年初以来的贸易收支累计走势 (万亿日元)

资料来源:日本财务省、中金公司研究部

技术分析

美元/人民币

正如我们在2周之前的周报中所预测,美元/人民币在幅逆转了4月以来的上涨趋势之后,开启了震荡行情,我们此前给出的2020年11月高点以及38.2%斐波那契回撤位6.64附近依旧提供近期的关键支撑,如果美元多头不能成功守住这一点位,那么下一个支撑则位于2021年4月高点6.58附近;而自年内高点6.80以来的下降趋势线(图11白色标注)和50%斐波那契回撤位的交点6.74附近依旧在上方提供近期阻力。周线级别上看,下降风险更加明显:最近3周以来RSI自超买区域迅速掉头走低,上周美元多头在50%斐波那契回撤阻力位6.71附近明显遇阻进而转跌(图12白色箭头标注),下方第一个支撑位在61.8%斐波那契回撤位6.60附近,而100天均线6.5360附近(图12中绿色线)则提供更强的支撑。同样,美元/离岸人民币上周也自高点大幅走低,周线级别上看下行风险依旧较大,50%斐波那契回撤位6.61附近提供近期第一个支撑位置。而100天均线6.5292附近(图13中绿色线)则提供更强的支撑。200天均线6.737附近(同样是上周周内高点)则在上方提供近期阻力(图13)。

图表11:美元兑在岸人民币走势技术分析

资料来源:彭博资讯、中金公司研究部

图表12:美元兑在岸人民币周线走势技术分析

资料来源:彭博资讯、中金公司研究部

图表13:美元兑离岸人民币周线走势技术分析

资料来源:彭博资讯、中金公司研究部

欧元兑美元

欧元最近2周录得突破向上的行情同样符合我们此前的预判,欧元多头自5月23日突破今年4月以来的下降趋势线阻力之后一路走高(图14居中的红色箭头标注),但上周多头在今年2月10日以来的下降通道线上限先后2次遇到明显阻力(图14中绿色标注),本周1.0760-80这一关键位置或将会继续提供近期的阻力,而21天均线1.0607附近则提供第一个支撑。我们预计周四欧央行会议之前欧元大概率呈现区间震荡走势。而周线上看,虽然欧元多头成功突破了今年2月以来的下降趋势通道(图15中红色标注),但今年3月次低点1.08附近依然提供近期阻力,而RSI目前依旧没能突破2020年12月以来的长期下降趋势线阻力,说明欧元空头依旧没有放弃,本周欧央行会后的走势将成为欧元能否突破去年6月以来下跌趋势的关键。

图表14:欧元兑美元走势技术分析

资料来源:彭博资讯、中金公司研究部

图表15:欧元兑美元(周线)走势技术分析

资料来源:彭博资讯、中金公司研究部

美元兑日元

上周美元/日元在4月末低点127附近找到支撑之后一路走高,上周三在突破了2021年10月以来的上升趋势线(图16中绿色标志)之后再次回测这一新的支撑位置并且于上周五高位收盘于131下方,本周需重点关注上方年内高点131.30附近阻力,能否继续走高将取决于美元多头能否成功突破并收盘于这一关键位置之上。而下方近期支撑位于此前周报中多次提到的127附近(即5月月内低点)。周线图上看,美元/日元的下跌风险依旧存在(RSI依旧处于超买区域,图17),如果美元多头不能继续向上突破年内高点,那么下方第一个支撑位于128.61(图17中粉色线)。

图表16:美元兑日元(日线)走势技术分析

资料来源:彭博资讯、中金公司研究部

图表17:美元兑日元(周线)走势技术分析

资料来源:彭博资讯、中金公司研究部

责任编辑:郭建