作为全球第一大外汇储备持有国,中国投资者持有美债的动向一直备受关注。过去四年是中美关系最为困难的时期,令市场对此关注度进一步提高。2020年12月份,美国前财长保尔森刊文直言,将合法的中国公司从美国交易所除名会带来严重且被低估的风险。这么做选错了时机,在美国背负巨额债务急需中国购入美元之际却将中国赶走了。我们只能希望中国没有反思自己持有美国国债的决定是否明智。

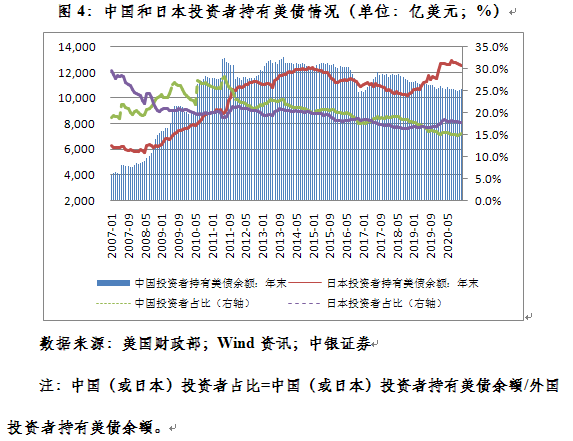

据美国财政部统计,截至2020年末,中国投资者持有美债1.07万亿美元,较2016年末增加139亿美元;在外资持有美债中,中国持有占比为15.2%,较2016年末回落了2.5个百分点。过去48个月中,中国有27个月为净减持美债。尽管如此,但总体仍是净增持,美债仍是中国对外金融资产配置的重要标的(见图4)。

中国投资者持有美债占比下降,更多是因为美债发行量过大、中资持有被稀释造成的被动减持,同时也反映了“8·11”汇改以来中国央行逐渐退出外汇市场常态干预的结果。故如前所述,奥巴马第二任期,中国因素贡献了外国投资者美债持有占比下降的1/2以上,但到特朗普政府时期,中国因素的贡献率不到1/3(见图2)。

在美国财政部披露的持有美债的主要外国投资者中,过去四年有17个国家和地区的投资者持有美债占比下降。类似中国情形的还有日本、瑞士、瑞典、爱尔兰、墨西哥和菲律宾等六国投资者,加上中国,合计净增持美债2391亿美元(见图5)。其中,日本持有美债余额增加1606亿美元,重新超过中国成为美债第一大外国投资者,但日本投资者持有占比较四年前回落了0.5个百分点。而且,过去48个月中,日本投资者也有25个月为净减持美债,仅较中国少2个月(见图4)。由此可见,关于中国持有美债短期波动的炒作不排除是有些人想多了。

当然,也有因为经济和/或非经济原因主动减持美债的。德国、意大利、俄罗斯、土耳其、西班牙、巴西、智利、丹麦、马来西亚和加勒比国家等10个国家和地区,过去四年合计净减持美债1888亿美元(见图5)。其中,俄罗斯投资者在2013~2016年减持美债755亿美元的基础上进一步减持800亿美元,其持有美债占比在下降1.5个百分点后进一步回落1.3个百分点,降至仅占0.1%,实现了清仓式减持。这既反映了当期俄罗斯遭遇的国际收支危机,也反映了地缘政治的影响。

将外国投资者持有美债减少解读为去美元化恐过于武断

最大的“瓜”就是将外资持有美债占比变动与全球美元外汇储备份额直接挂钩。但其实二者并没有简单的线性关系。

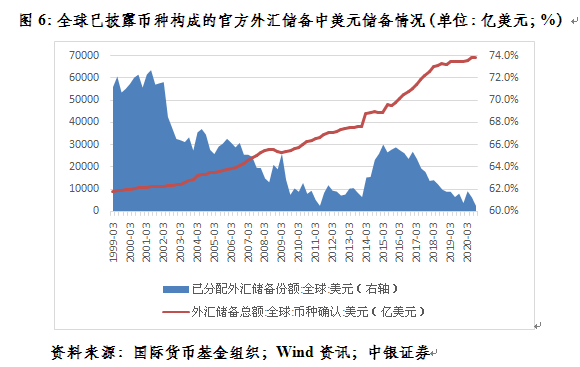

根据国际货币基金组织(IMF)的最新统计数据,截至2020年9月末,全球已披露币种构成的官方外汇储备中,美元储备余额6.94万亿美元,美元储备份额为60.5%,为1999年一季度以来最低,较2016年末回落了4.9个百分点,这与同期外资持有美债占比下降正相关。但2012年初至2016年末(奥巴马第二任期)全球美元储备份额上升了3.9个百分点,却与当期外资持有美债占比下降是负相关。再往前三个四年美国总统任期中,外资持有美债占比持续上升,全球美元储备份额却连续下降,也是负相关(见图2和图6)。

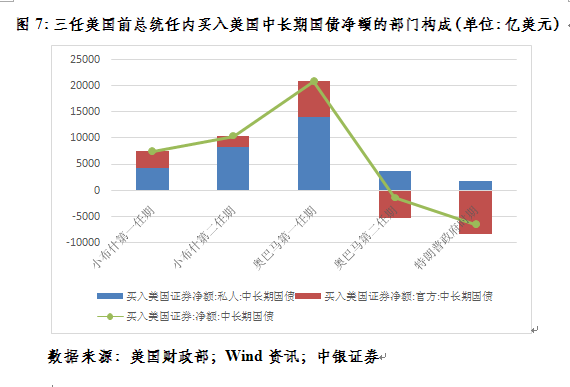

实际上,美国财政部披露的持有美债的外国投资者,除了外国央行,还包括外国民间部门,二者在同一时期的操作策略可能不尽一致。如过去四年,外国官方净卖出美国中长期国债8266亿美元,而外国民间净买入美国中长期国债1783亿美元(见图7)。

再者,外国政府部门(不限于外国央行)除了买国债以外,还可以买其他美国金融资产。如特朗普政府时期,外国政府净卖出美国证券3479亿美元,其中,净卖出美国中长期国债8266亿美元,但分别净买入美国政府机构债、企业债和股票4430亿、134亿和224亿美元(见图8)。后三种金融资产如果为外国央行购买,就被计入官方外汇储备。

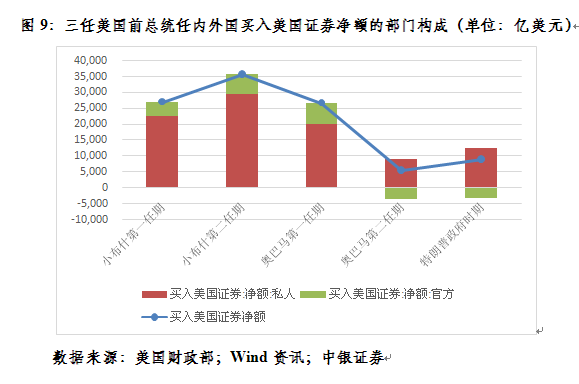

如果仅由外资持有美债变动就评判美元国际地位变化,就需要更加强大的内心了。如特朗普政府时期,外国净买入美国证券8943亿美元,较奥巴马第二任期增长65.0%,其中,外国民间净买入美国证券1.24万亿美元,增长39.0%,外国政府净卖出美国证券3479亿美元,减少1.0%(见图9)。而衡量美元作为国际货币的贮藏功能,不仅要看官方使用美元投融资的情况,还要看民间使用的情况,切勿以偏概全。

(作者系中银证券全球首席经济学家)

责任编辑:郭建