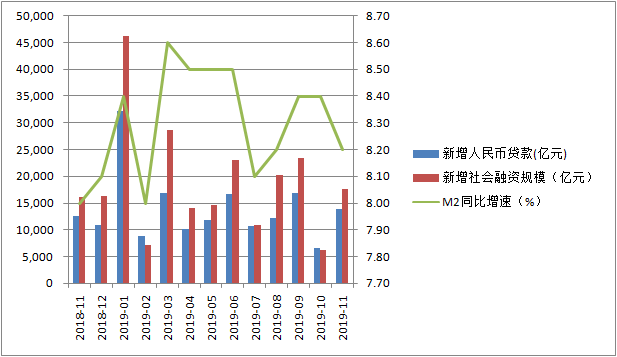

12月10日,央行发布的最新金融数据显示,11月社会融资规模增量为1.75万亿元,比上年同期多增1505亿元。11月人民币贷款增加1.39万亿元,同比多增1387亿元。

由于同日公布的CPI同比上涨4.5%,创近8年新高,中国民生银行首席研究员温彬认为,货币政策操作可能将受到一定牵制。日前,央行表态要坚守币值稳定目标,预计进一步降息的可能性降低,货币政策首要目标将根据经济增长和通胀形势而进行边际转换。

交通银行首席经济学家连平认为,货币政策即使需要发力,步调也会较缓。“当然,年底提前下达的1万亿地方专项债计划12月实际发行,在认购机构的缴款压力下,央行存在数量型工具提前使用的可能,如降准等。”

连平分析称,M1增速小幅回升,但仍在低位徘徊,很大程度反映了货币政策在信用端的发力仍需要加强,企业经营活力需改善。M2增速基本平稳,小幅回落,原因可能是多方面的,包括债券发行年末减速,财政年末支出力度不及预期等。总体而言,广义流动性的基本稳定,为明年初政策发力打下基础。

11月人民币贷款增加1.39万亿元,同比多增1387亿元,环比上月的6613亿元增长明显。

分部门看,住户部门贷款增加6831亿元,其中,短期贷款增加2142亿元,中长期贷款增加4689亿元;非金融企业及机关团体贷款增加6794亿元,其中,短期贷款增加1643亿元,中长期贷款增加4206亿元,票据融资增加624亿元;非银行业金融机构贷款增加274亿元。

温彬表示,从新增信贷结构上看,数据均较上月和去年同期有所改善,说明逆周期调控效果逐步显现。例如,就企业部门而言,本月企业中长期贷款比上月和去年同期分别多增1990亿和911亿元,说明金融机构按照监管要求不断优化信贷结构,对制造业、民营企业的中长期融资支持力度增强。

中信证券固定收益首席研究员明明指出,从中长期贷款来看,居民部门购房需求依然稳定;而企业长短期信贷增长较为匹配,二者的增长可能源自基建预期的上行、借贷成本的下降以及地方债发行压力减轻。

“未来居民和企业部门信贷投向结构可能明显向企业部门倾斜。稳增长和降息背景下,因城施策的房地产调控政策可能对居民贷款需求形成一定支撑。”连平表示。

11月社会融资规模增量为1.75万亿元,比上年同期多增1505亿元。11月末,社会融资规模存量为221.28万亿元,同比增长10.7%。

“本月信贷和社融虽超预期,但规模增量基本合理,符合稳增长的政策基调。”温彬称,本月信贷和社融都有所放量,一方面与上月信贷和社融偏低有关,另一方面表明逆周期宏观调控政策逐渐发力,金融支持实体经济的支持力度增强。

温彬认为,即使排除上月增量放缓的扰动,今年前11个月累计新增社融仍达21.23万亿元,比去年同期多增3.4万亿元。从本月新增结构上看,表内信贷(未包含外币贷款)新增1.36万亿元,比上月和去年同期分别多增8130亿元和1298亿元,也说明银行信贷对实体经济的支持力度增强。

此外,表外融资减少1061亿元,也对本月社融超预期形成支撑。具体而言,委托贷款减少959亿元,同比少减351亿元;信托贷款减少673亿元,同比多减218亿元;未贴现的银行承兑汇票增加571亿元,同比多增698亿元。

平衡稳增长与控通胀

面临经济下行压力等各种挑战,今年以来金融对实体经济的支持力度不减。

在采访中,不少专家认为,利率的连续调降和定向降准实施等措施均起到积极作用。

11月5日,央行开展中期借贷便利(MLF)操作4000亿元,中标利率为3.25%,较上期下降5个基点;11月15日,定向降准第二次操作实施,释放长期资金约400亿元,当日,央行再次开展MLF操作2000亿元,利率3.25%。

不过,稳增长还需逆周期调节的保驾护航。金融数据发布同日,国家统计局公布的数据显示,11月CPI同比上涨4.5%,创近8年新高。

下阶段,货币政策应如何平衡好稳增长和控通胀?

近期,中央政治局会议定调明年经济政策。其中提到,增长仍然是明年经济工作的重中之重,为确保经济稳增长,宏观政策将加大逆周期调节力度。

连平认为,短期流动性将有季节性支撑,跨年存在增量投放可能。按照当前的融资需求节奏,央行快速加码流动性投放推升M2的可能性不大。但央行存在数量型工具提前使用的可能,如降准等。

温彬表示,下阶段,货币政策要平衡好稳增长和控通胀,保持市场流动性合理充裕,引导金融机构继续优化信贷结构,确保资金流向制造业、民营企业等实体经济领域。此外,在货币政策需兼顾币值稳定目标之时,逆周期调控政策要更加发力,财政政策要继续推进减税降费,切实降低企业负担,要落实好专项债、项目资本金等新规定,共同形成“几家抬”的稳增长格局。

华泰证券首席宏观研究员李超则预计,明年一季度货币政策扩信用将发力,可能有定向降准,并增加基础货币投放。

责任编辑:唐婧