货币政策在刺激经济增长方面可能已经达到极限,一些发达市场的利率正接近央行能够设定的最低水平。这迫使人们重新思考政府债券在投资组合中的战略角色。随着收益率下降,债券指数的持续时间一直在上升,这使它们对未来利率走势更加敏感。我们主张在配置规模时,超越基于市值的权重:相对于欧元区或日本债券,收益率更高的美国国债提供了更强的抗风险资产抛售的压舱石。

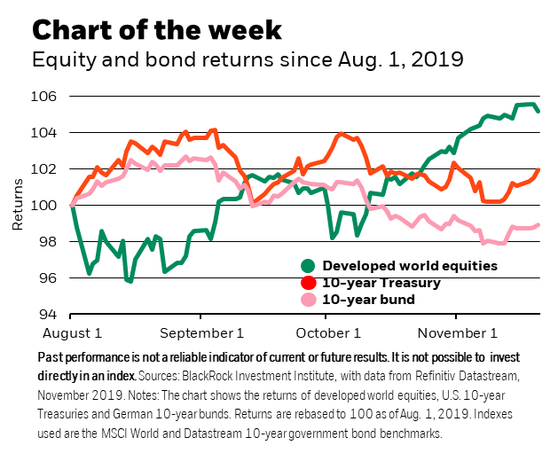

发达国家利率触底的一个后果是,一些政府债券缓冲多重资产投资组合、抵御股市大幅下跌的能力可能正在减弱。上面的图表让我们对这一挑战有了初步的了解——我们认为这一挑战仍然与战略视野相关。在8月股市大跌和经济复苏期间,股市和美国国债回报率通常互为镜像,但德国国债对股市大跌的缓冲作用较小。美国国债收益率大幅下滑,但德国国债收益率跌至纪录低位,暗示投资人认为德国国债收益率下滑幅度有限。当风险偏好回升时,德国国债的抛售幅度大于美国国债。

重新思考起点

我们认为,某些核心政府债券市场的压舱石有所减少,预期回报率也很低,这要求我们重新思考向政府债券配置战略资产的起点。传统上,政府债券在投资组合中扮演着四种角色:通过收入和资本收益获得的回报;安全的价值储存;风险资产抛售中的压舱石和流动性;对一些人来说,还需要满足监管和资本要求。后危机时代的货币宽松政策推动了政府债券的上涨,推动了多样化投资组合的表现,例如传统的股票和债券“60/40”分割。如今的低收益率意味着,我们不应指望未来债券会有这样的回报。

今年政府债券收益率大幅下降,一度导致全球近三分之一的债券收益率为负,这让人们对政府债券在战略资产配置中的作用产生了严重质疑。欧元区的政策利率已经在负值——可能接近一个“有效下限(ELB)”,即央行可以设定的最低利率水平。随着短期利率的下降到接近ELB,债券收益率跟进,债券的风险/回报变得越来越不对称。面对更广泛的市场事件或冲击,债券价格有更大的空间大幅下跌,而不是大幅上涨。收益率下降意味着欧元区和日本对持有久期的补偿已经崩溃。低或零息债券的发行增加了基准债券指数的平均久期。这使得它们对利率波动比过去更敏感,可能出现更大的波动。

另一个风险

政府债券的稳定资产面临的另一个风险是,在过去20年的大部分时间里,股票和债券之间的负相关性减弱或崩溃。由于潜在的政策转变,如财政刺激力度加大或去全球化带来的供应冲击,负相关关系可能面临压力。

要点

当前的超低收益率环境挑战了政府债券作为投资组合压舱石的角色。我们倾向于在战略资产配置中超配高收益的美国国债,并降低欧元区和日本国债的比重。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:郭建